Первая передача полис осаго

Выпуски программы

Мошенничество с использованием дипфейков и необычная компенсация пострадавшему пассажиру такси 16+

Фестиваль скорости в Бурятии и правила парковки на островке 16+

Путешествие верхом на жучке и кровавый автоспорт 16+

Мошенники вторичного авторынка и тайны службы принудительной эвакуации авто 16+

Наказание для агрессора за порчу чужой машины и ДТП из-за пассажира 16+

Инспектор ДПС vs оперативник УГРО и компенсация за сгнившую машину 16+

Трюк ростовского Копперфильда и малоизвестные права автопотребителей 16+

Тюрьма в собственном автомобиле и правила жадной штрафстоянки 16+

Скандал с подпольной мастерской и подготовка авто к морозам 16+

Как выглядит машина под списание и чем опасен детский автобизнес 16+

Тест-драйв Toyota Camry, казус с судьей и заезд переднеприводных авто 16+

Кто оплатит ремонт авто, если провалился грунт, а также — этика и психология вождения 16+

Водитель против автопарка и автомобилист с бойцовым псом 16+

ДТП с животными, дорожный конфликт отцов и детей и тест Volkswagen Polo 16+

Управа на доставщиков-нарушителей и осеннее автопутешествие по Карелии 16+

Правила мотозимовки, а также — как обманывают покупателей авто в Интернете 16+

Техосмотр после покупки подержанного автомобиля и спор об ОСАГО 16+

Советы от контраварийщиков и нахалы на дороге 16+

Кто ответственен за пожар в авто на гарантии и как отремонтировать фару 16+

Автоледи, которую невозможно сбить или переехать, и жизнь автокочевников 16+

Постановочный скандал с таксистом и обзор б/у Chevrolet Cruze 16+

ДТП с автобусами и страховка пассажиров, а также — уникальный Mercedes 320 D 16+

Автопутешествия с питомцами и ответственность для автосалонов за агрессивный маркетинг 16+

Похищение пострадавшей с места ДТП и перевозка машины автовозом 16+

Полиуретановая защита кузова и лжесвидетельство очевидца ДТП 16+

Российский гоночный болид, опасность шлагбаумов и выплаты неустойки по ОСАГО 16+

Мошеннические схемы на ночной трассе и восстановление VIN-номера 16+

Возмещение сопутствующего ущерба и способы проверить автомобиль на обременения 16+

Компенсация пострадавшим в ДТП с такси и обновление кузова без перекраски 16+

Качество работы механика по объявлению и экспертиза скрытых повреждений 16+

Ошибки следователей в уголовных делах, новшества транспортного налога и поликлиника на колесах 16+

Спасение из тонущего авто, новые правила на экзамене по вождению и резкое торможение без причины 16+

ДТП с животными, а также — плюсы и минусы шумоизоляции автомобиля 16+

Суровые испытания автобата и новый знак фотофиксации 16+

Прототип автомобиля от двух школьников, техосмотр по новым правилам и договор с автоюристом 16+

Ошибочные диагнозы пострадавших в ДТП и безопасное перестроение зимой 16+

Дорожный конфликт со стрельбой по-магадански, сроки давности ДТП и зимние экстремалы 16+

Ужесточение контроля за диагностическими картами и плесень в салоне авто 16+

За что несет ответственность автостоянка и что должно быть в аптечке 16+

Лишение прав пассажира авто, банкротство страховой компании и животные — виновники ДТП 16+

Содержание

Бывают ситуации, когда вы купили страховку, но пришлось продать автомобиль. Особенно обидно, если договор ОСАГО заключен недавно.

Но выкидывать старый полис необязательно. После продажи за него реально вернуть деньги. Разбираемся, как это сделать и не остаться в минусе.

Два варианта, что делать со страховкой

После покупки подержанного авто новый владелец может ездить без ОСАГО только десять дней. Такой срок дается на оформление страховки. Поэтому если хотите сохранить деньги, которые ранее заплатили за полис, лучше поторопиться с решением. Вы можете предложить новому владельцу п ереоформить ОСАГО на него . Если он не согласится, можете расторгнуть договор со страховой и вернуть часть денег за полис.

Рассмотрим преимущества каждого способа.

Способ №1: переоформление ОСАГО на нового собственника

Страховка после продажи авто может просто пропасть. Но если договориться с покупателем заранее, он может выкупить ваш полис и сам ездить по нему. Лучше всего получить согласие покупателя о выкупе вашего. Можно договориться устно — на доверии, но надежнее прописать в договоре (ДКП), что после продажи вашего автомобиля действующая страховка переходит к нему, и новый собственник должен выплатить вам определенную сумму.

Допустим, если вы заплатили за полис 5 тыс. рублей и проездили полгода, можно предложить покупателю выкупить его за две тысячи. Нужно учесть, что при переоформлении в страховой придется доплатить еще небольшую сумму. В таких случаях компании делают перерасчет с учетом коэффициентов нового водителя. В среднем сумма не очень большая – 600-700 рублей.

Но сначала нужно выяснить у страховой, можно ли переоформить ОСАГО после продажи автомобиля на нового владельца. Бывают случаи, когда страховщики отказывают. Причины могут быть такие:

- страхователь (предыдущий владелец) был виновником аварии, и страховая уже выплатила компенсацию пострадавшим;

- у нового владельца плохая история по нарушениям ПДД и ДТП. В этом случае ему могут предложить оформить новый договор ОСАГО.

Чаще всего крупные компании без проблем вносят в полис нового собственника.

Оксана Миронова, эксперт по автострахованию, г. Москва:

— В каждой страховой компании свои условия. Но в основном все работают по стандартному алгоритму. Предыдущий собственник может передать страховку новому. Таким образом, бывший владелец пишет заявление о том, что он просит этот полис использовать для нового обладателя машины. И непосредственно в офисе уже вносятся изменения.

Если страховая идет навстречу и соглашается переоформить полис на покупателя, отправляйтесь вместе с ним в офис компании, захватив следующие документы:

- непосредственно саму страховку;

- заключенный договор купли-продажи на машину;

- оригинал и копию ПТС (с обновленными данными);

- паспорт и водительские права нового владельца;

- учредительные документы компании (если новый собственник — юрлицо).

Менеджер на месте изучает данные нового владельца. Иногда отказать могут и на этом этапе.

Если новый собственник одобрен, менеджер делает перерасчет страховой премии. Как правило, у водителей разные повышающие коэффициенты (стаж, возраст, регион регистрации). Также сумма может быть пересмотрена с учетом действующих тарифов (если они изменились).

Покупатель вносит средства в кассу, и ему на месте выдается новый полис (предыдущий со старым страхователем уничтожается).

Способ №2: вернуть часть средств за страховку при расторжении договора

Самый распространенный метод, который позволяет вернуть деньги за ОСАГО при продаже автомобиля , — это расторжение договора страхования. Страховые обычно предлагают такой вариант, потому что за это им полагается неустойка. Собственнику транспортного средства возвращаются деньги за неиспользованный период, но из них вычитается процент за услуги страхования. Как правило, компании берут себе 23% от неиспользованной стоимости полиса ОСАГО.

Чтобы вернуть деньги за страховку ОСАГО при продаже автомобиля , лучше прийти в страховую как можно скорее после сделки. Сумма остатка, которая вам вернется, будет больше. Для возврата нужны:

- паспорт;

- действующая страховк а;

- договор купли-продажи;

- банковские реквизиты.

При продаже автомобиля возврат денег за ОСАГО производится в офисе вашей страховой компании. На месте выдается заявление на расторжение договора. После этого страховой агент посчитает остаток по полису. Формула следующая: (цена страховки - 23%) × (количество неотъезженных месяцев/срок действия ОСАГО) = сумма возврата.

Например, если страховка ОСАГО стоила 5 тыс. рублей, а машина продана через полгода: (5 000 - 23%) × (6/12) = 1 925 рублей.

Итого, через полгода за страховку можно вернуть 1 925 рублей.

Также для расчета суммы возврата по ОСАГО можно воспользоваться онлайн-калькулятором.

На руки при расторжении страховки выдается копия заявления. Ее первое время лучше не терять.

Вернуть деньги за страховку после продажи авто должны сразу, если речь идет о наличных. На карту средства придут в течение двух недель.

Если этого не происходит, снова обращаемся в офис страховой с копией заявления для дальнейших разбирательств. Обычно проблем с возвратом средств не бывает.

Как лучше вернуть деньги за ОСАГО при продаже автомобиля

Если не хотите тратить время и нервы, лучше всего оформить возврат страховки ОСАГО при продаже автомобиля . Если желаете вернуть чуть больше денег, попробуйте продать полис покупателю.

Оксана Миронова — эксперт по автострахованию, г. Москва:

— Выгоднее переоформить ОСАГО на нового владельца. Иначе придется отдавать процент за расторжение договора страхования (ОСАГО).

Рукиша Алиева, страховой агент, г. Махачкала:

— Если человек не хочет тратить лишние деньги, я все-таки советую изменить в полисе собственника и страхователя. Но, к сожалению, это возможно не всегда — сегодня половина страховых компаний изменила регламент. Страховщики отказываются менять и собственника, и страхователя. В этом случае придется делать новую страховку. Ну а бывшему хозяину я советую либо аннулировать страховку, либо просто выкинуть. Далеко не все готовы бегать и суетиться с этим. Как показывает практика, чаще всего полисы просто выкидывают, даже если остается оплаченный срок.

Содержание

При покупке автомобиля нужно обязательно приобрести полис ОСАГО . Без него ГИБДД не поставит машину на учет. Новичкам из-за отсутствия стажа страховка обходится дороже, чем опытным водителям.

Как высчитать стоимость ОСАГО для начинающих автомобилистов, от чего зависит цена и что вообще дает полис, расскажем в материале.

Для чего нужна страховка ОСАГО

Страховка ОСАГО покрывает расходы виновника в случае аварии. Ему не придется возмещать ущерб за повреждения чужого авто из собственного кармана – за него это сделает страховая компания. Также по полису страховая возмещает ущерб жизни и здоровью пострадавших. Самому виновнику ДТП затраты на ремонт автомобиля не компенсируют.

Для новичков ОСАГО имеет наибольшее значение. Из-за недостатка опыта не всегда получается предвидеть дорожные ситуации и правильно реагировать на них – риск ДТП высокий.

Полис ОСАГО входит в пакет обязательных документов для постановки на учет. Поэтому купить его нужно до обращения в ГИБДД. Десяти дней вполне достаточно, чтобы узнать стоимость ОСАГО для начинающего водителя в нескольких страховых компаниях. Несмотря на общие правила расчета, у разных страховщиков она может немного отличаться.

От чего зависит стоимость ОСАГО для новичков

- Автомобилисты до 22 лет, имеющие стаж вождения менее трех лет.

- Автолюбители старше 23 лет, водительский стаж которых не превышает три года.

Стоимость страховки для начинающих водителей зависит от многих факторов:

- Возраста и стажа автомобилиста. Если водителю меньше 22 лет и права он получил недавно, класс водителя будет самым низким. Он не превысит значение 3.

- Коэффициента бонус-малус (1,8). Это скидка за безаварийную езду. Если в первый год молодой водитель не попадет в аварию, то его КБМ уменьшится. При оформлении нового полиса он сможет рассчитывать на скидку 5%. Если автомобилист станет участником хотя бы одного ДТП, то его класс снизится до 2, а КБМ будет равен 1,4. Новая страховка подорожает сразу на 40%.

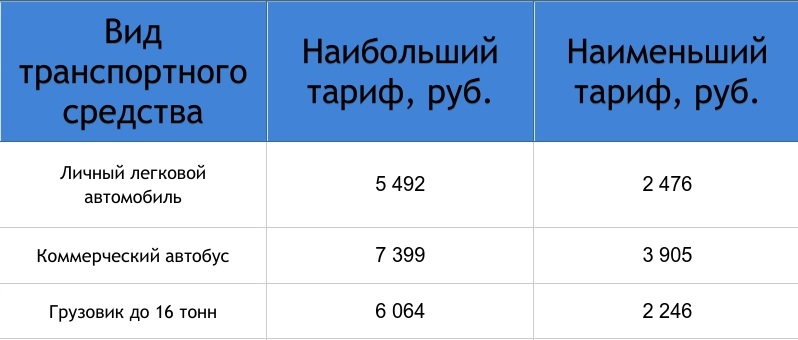

- Типа транспортного средства. Для каждого ТС предусмотрены минимальные и максимальные базовые тарифы.

Ориентируясь по таблице, можно определить максимальный тариф для новичка, управляющего легковым авто, – 5 492 рубля.

- Региона проживания водителя. Для областей с большой аварийностью этот показатель высокий. Это Москва и Казань (2), а также Санкт-Петербург (1,8). Самый низкий коэффициент для жителей Симферополя – 0,6.

- От мощности двигателя. Для автомобилей мощностью до 50 л. с. поправочный коэффициент составляет всего 0,6. А для машин с мощностью мотора более 150 л. с. он равен 1,6. Поэтому начинающим автомобилистам не стоит рассматривать мощный транспорт. Во-первых, это удорожает полис, а во-вторых, – небезопасно при отсутствии опыта.

ОСАГО можно пробрести как на год, так и на меньший срок, допустим, на три месяца. В последнем случае полис будет стоить дешевле. Коэффициент в зависимости от срока использования будет равен 0,5, тогда как при страховании на год он заметно выше. Так как многие начинающие водители не пользуются автомобилем зимой, им нет смысла покупать годовой полис.

Сколько стоит ОСАГО для начинающего водителя

Для молодого водителя страховка обойдется не дешевле 8 000 рублей. Это при условии, что автомобилист возрастом до 22 лет и со стажем меньше трех лет не проживает в самых аварийных регионах и не приобрел автомобиль с очень мощным двигателем.

Страховка новичкам ОСАГО может обойтись и немного дешевле, если водителю исполнилось 23 года. Ведь основной фактор, который влияет на ее цену, это КБМ. Коэффициент бонус-малус самый высокий – 1,8 для автомобилистов, имеющих возраст до 23 лет и стаж вождения менее 3 лет. Для более взрослых автолюбителей он составляет – 1,7.

Как самому рассчитать полис ОСАГО

Рассчитать ОСАГО можно через специальные онлайн-калькуляторы. Например, для новичка, пользующегося авто в течение трех месяцев, страховка в среднем составит 7 813 рублей.

Как работает КБМ

КБМ, или, говоря простым языком, скидка за безаварийное вождение, — один из коэффициентов, которые применяют страховые компании для расчета стоимости ОСАГО. На него, как и на другие коэффициенты (территориальный, стаж и возраст автовладельца, количество допущенных к управлению водителей, мощность авто), умножается базовая ставка полиса.

Обновляется КБМ один раз в год 1 апреля для всех автомобилистов, и в течение года он не пересматривается, даже если вы покупаете новый полис на другой автомобиль. Кроме того, ваш КБМ одинаков для всех видов транспорта, которыми вы управляете.

За каждый год безаварийной езды положена скидка в размере 5%, а максимально возможная экономия до последнего времени была 50% (при КБМ 0,5), которую водитель мог получить на десятый год безаварийной езды. Теперь она увеличится.

Как изменится КБМ

Максимальный коэффициент, который применяется к автовладельцам, наиболее часто становящимся виновниками ДТП, напротив, увеличивается с прежних 2,45 до 3,92. И полис может подорожать до 60%.

Таблица расчета КБМ, приведенная в указании ЦБ от 08.12.2021 № 6007-У

Источник: Банк России

Класс КБМ на период КБМ

Коэффициент КБМ на период КБМ

страховых возмещений за период КБМ

страховое возмещение за период КБМ

страховых возмещения за период КБМ

страховых возмещения за период КБМ

Более 3 страховых возмещений за период КБМ

3,92

2,94

2,25

1,76

1,17

1

0,91

0,83

0,78

0,74

0,68

0,63

0,57

0,52

0,46

Пять столбцов таблицы справа показывают взаимосвязь между количеством страховых возмещений и коэффициентом КБМ водителя на следующий год. Рассчитать самостоятельно свой новый КБМ несложно, главное — знать, каким он был с 1 апреля 2021 года по 31 марта 2022 года:

- если по вине водителя не случилось в 2021 году ни одного ДТП, то после 1 апреля 2022 года КБМ перемещается на одну строку вниз, то есть улучшается;

- если ДТП были, то перемещается на несколько строк вверх, то есть его КБМ ухудшается. И растет КБМ более резко, чем снижается. Например, у водителя до конца марта был минимальный КБМ (0,46), и он за прошлый год стал виновником лишь одного ДТП — значит, его КБМ станет после 1 апреля равняться 0,78. А вот вернуться обратно к минимальному значению ему можно будет лишь через шесть лет безаварийной езды. Если ДТП по вине водителя было больше чем одно, то КБМ растет еще сильнее.

Итак, стоимость ОСАГО с 1 апреля 2022 года изменится:

- для водителей, имеющих класс М, ставших виновниками как минимум двух ДТП — полис вырастет в цене на 60%;

- для начинающих водителей увеличится на 20%;

- для опытных водителей, которые за рулем без аварий десять лет или более, страховка подешевеет больше всего — на 8%.

Получается, что средняя стоимость страховых полисов с 1 апреля станет выше. Но возможность получения скидки на покупку ОСАГО уже в следующем году призвана стимулировать ездить без аварий.

Почему лучше продлить полис до 1 апреля

Директор страховой вертикали Банки.ру Елена Перфильева считает, что продлить полис заранее имеет смысл тем автомобилистам, у которых срок действия ОСАГО заканчивается в апреле и КБМ высокий. Например, действующий до 1 апреля 2022 года коэффициент 2,45, в этом случае даже при безаварийном вождении после 1 апреля значение КБМ вырастет до 2,94. То есть страховка подорожает на 20% (2,94/2,45 * 100 = 1,2). Еще один пример: в прошлом году вы не попадали в ДТП по своей вине, но ваш КБМ был 1,55. Первоапрельское изменение коэффициентов повысит его с 1,55 до 1,76, а вместе с ним ОСАГО подорожает примерно на 13,5%. Плюс с учетом повышения базовых тарифов может получится, что даже для безаварийных водителей стоимость полисов вырастет.

Читайте также: