Если сгорела машина выплатят ли страховку осаго

По данным МВД, в каждом пятом случае речь идет о целенаправленном поджоге транспортных средств. Помимо криминальной составляющей или неосторожного обращения с огнем, сгореть автомобиль может из-за технических неполадок или установки дополнительного нештатного оборудования. Причиной инцидента может стать, например, неисправность электрики, использование старого аккумулятора или перегрев двигателя. Возгорание машины может произойти не только во время движения, но и когда машина припаркована на стоянке.

В первую очередь хозяину уничтоженной машины следует обратиться в местное подразделение полиции. Там автомобилисту должны выдать справку, подтверждающую факт возгорания. В документе стражи порядка должны обязательно указать место, время и подробности инцидента. Получить эту справку необходимо, даже если во время пожара машина выгорела не полностью. В случае если автомобиль был сожжен намеренно, полицейские также должны предоставить справку о возбуждении уголовного дела. Подойдет копия этого документа.

После этого необходимо подать ходатайство о назначении судебной экспертизы, которая определит размер ущерба. Если полиция отказывается возбудить дело, водитель может обратиться с жалобой в прокуратуру, которая проверит законность решения стражей порядка.

Весь пакет документов, собранный в полиции, необходим для страховой компании и в будущем поможет получить возможную компенсацию.

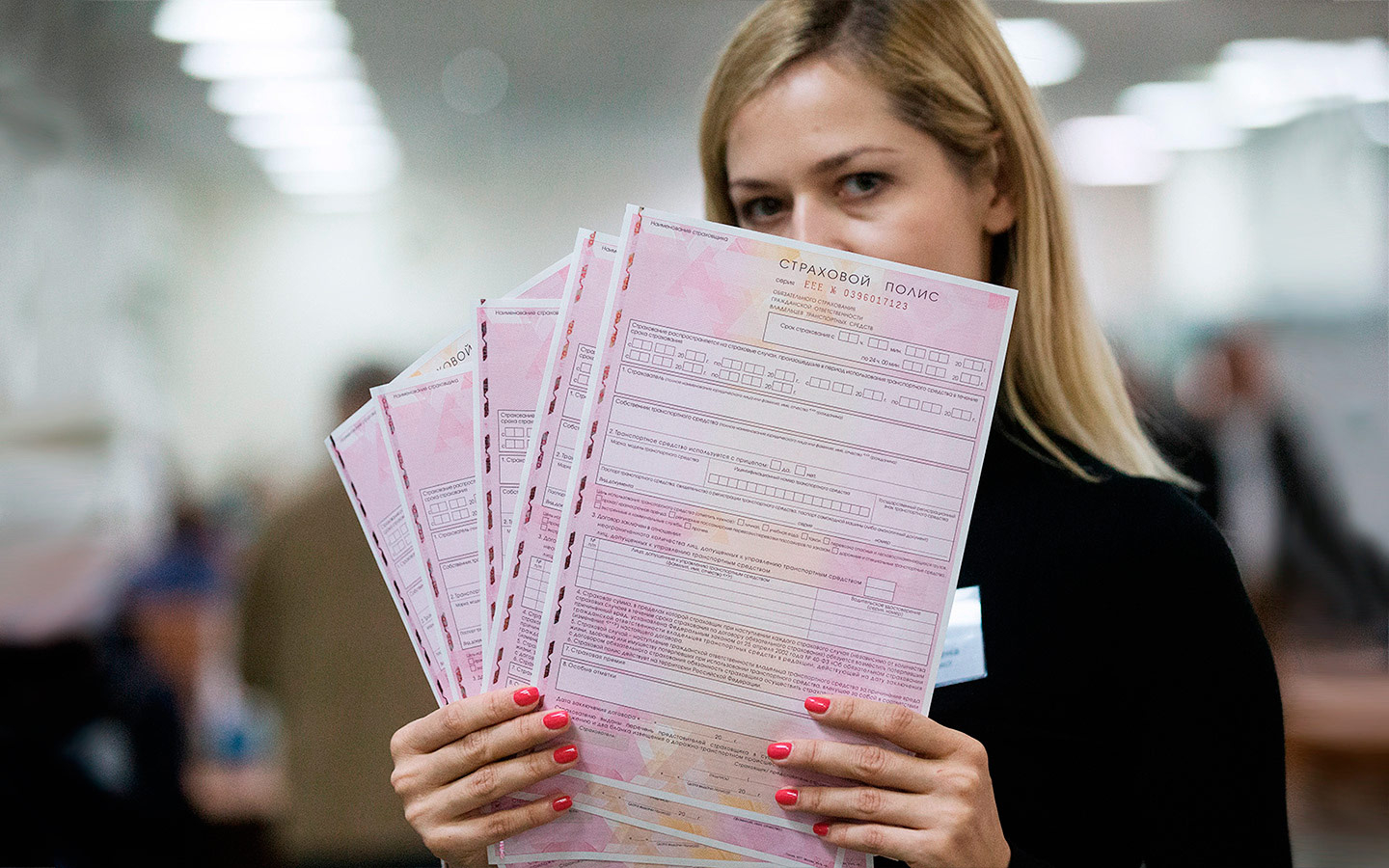

Но это стоит делать только в том случае, если машина была застрахована по каско. Звоните в страховую компанию сразу же, если обнаружили сгоревшую машину. Оператор подскажет правильный алгоритм действий и назовет список нужных документов. Помимо справок из полиции, в офис страховой компании автомобилист должен взять с собой ПТС.

How to 8 августа 2019 Что делать, если на машину упало дерево

Кроме этого, в будущем придется предъявить сам сгоревший автомобиль для осмотра. Возможно, версии водителя и страховщиков о произошедшем могут расходиться. В этом случае понадобится независимая пожарно-техническая экспертиза. Рассчитывать на компенсацию без каско можно только в ситуации, если возгорание произошло в результате ДТП.

Рассчитывать на компенсацию водитель может и без наличия страховки. Для этого надо дождаться точного определения причины возгорания и идти в суд. Возмещение ущерба можно потребовать с виновника инцидента, если полиции удастся его найти. Заявить гражданский иск можно уже в ходе предварительного следствия. В случае если поджигатель остался неизвестным, получить деньги, к сожалению, будет невозможно.

Также компенсацию можно потребовать с сотрудников парковки или стоянки. Однако сделать это очень тяжело, если ранее водитель не заключил с ними специального договора. Кроме этого, возмещение ущерба следует запросить от самого автопроизводителя в случае, если пожар произошел по причине заводского брака. При этом, если экспертиза доказала, что машина сгорела из-за некачественного ремонта, претензии надо направлять в сервисный центр. Разумеется, на время судебных тяжб автовладельцу придется нанимать юриста или адвоката.

Для того чтобы оградить себя и свой автомобиль от пожара, в первую очередь регулярно проверяйте герметичность топливной и масляной систем, а также состояние аккумулятора. В случае обнаружения пятен под машиной лучше всего как можно скорее обратиться в сервис.

Из-под капота автомобиля всегда следует убирать посторонние предметы: ветошь, тряпки и прочее. Если в багажнике машины хранятся канистры с бензином, они должны быть надежно закреплены. При покупке поддержанного автомобиля удостоверьтесь, что с электроникой у машины все в порядке.

Когда во дворе дома происходит ДТП, виновника аварии почти всегда можно привлечь к ответственности, к тому же за оставление места ДТП предусмотрена жесткая санкция — лишение прав. А если во дворах есть камеры или аварию видели другие соседи, доказать вину не составит труда. Но что, если повреждение автомобилю нанес несовершеннолетний ребенок или соседка поцарапала крыло коляской. Разбираемся, кого и как привлекать к ответственности и можно ли вообще это сделать.

Царапина, скол, вмятина — все эти повреждения считаются последствиями аварии, если в инциденте участвовало два автомобиля. Даже если сосед задел вашу машину, открывая дверь, то это все равно будет считаться дорожно-транспортным происшествием. И схема действий в этом случае отлажена.

How to 16 декабря 2019 Чужие следы: что делать, если машину повредили во дворе

Идеальный вариант — если виновник повреждений оказался законопослушным и дождался владельца поврежденной машины или оставил свой номер телефона. Далее порядок действий таков — сообщить в ГИБДД, сфотографировать расположение автомобилей и повреждения. Сотрудники ГИБДД по телефону подскажут, куда нужно подъехать, чтобы оформить ДТП.

Обоим участникам инцидента будет выдана справка о ДТП, с которой надо обращаться в страховую компанию. Последующие действия по возмещению вреда определяются видом страховки у обоих участников аварии. Кстати, оформить ДТП в случае отсутствия разногласий между участниками можно и без участия ГИБДД. Водители заполняют извещение об аварии, подписывают его и в течение пяти дней привозят в свою страховую компанию. Но сообщить страховщикам о факте повреждения нужно сразу же в день обнаружения царапин и сколов.

Более неприятный сценарий — если виновник повреждений скрылся с места аварии. Найти его непросто, но если приложить усилия, сделать это можно. В этом случае помимо возмещения ущерба пострадавшему виновник будет привлечен к ответственности за оставление места ДТП — за это в России могут лишить прав на 1,5 года. Сразу после обнаружения повреждений необходимо позвонить в ГИБДД и тщательно все сфотографировать. Прибывшие сотрудники оформят случившееся как ДТП. Далее дело передадут в отдел розыска, который и будет заниматься поиском виновника.

Чтобы ускорить поиск, можно опросить соседей, посмотреть наружные камеры в управляющей компании или попросить у владельцев соседних машин съемку с видеорегистраторов.

Оставить царапину на машине кто-то может и специально. Нередки случаи, когда соседи мстят друг другу посредством порчи автомобиля. Или парковка машины вызывает вопросы и мешает пешеходам передвигаться по тротуарам. В таких случаях кто-то из соседей может решиться на умышленную порчу имущества. А иногда повредить автомобиль могут дети, не рассчитавшие скорость и траекторию своего самоката или велосипеда. В последнем случае полную ответственность за их действия несут родители.

Согласно Гражданскому кодексу, за умышленное повреждение чужого имущества установлена административная ответственность, если ущерб является незначительным или уголовная ответственность, если ущерб значителен или действия были совершены из хулиганских побуждений.

В любом случае после того как полиция заведет дело, пострадавшему не стоит бросать все на самотек — как минимум необходимо регулярно интересоваться, как продвигается следствие. Если виновника не найдут, подавать в суд будет не на кого, поэтому чинить машину придется за свой счет. Если повреждение автомобилю нанесли несовершеннолетние дети, то ответчиками по делу будут их родители. Кроме того, последних могут привлечь и за ненадлежащее исполнение родительских обязанностей.

Если поврежденный автомобиль застрахован по каско, то владельцу возместят ущерб и дальше в судебном порядке разбираться с виновником будет страховая компания. В любом случае страховой комиссар зафиксирует повреждения, и страховая выплата покроет ущерб.

Если у человека пострадал автомобиль в результате возгорания, он рассчитывает получить компенсацию. Страховые компании не спешат выплачивать деньги, поскольку не каждый пожар признают страховым случаем.

При получении выплат в таких ситуациях существует несколько нюансов.

Когда компенсации не будет?

Возгорание из-за неисправной проводки, некачественного оборудования или преднамеренных действий владельца не является страховым случаем.

В стандартных договорах возмещают ущерб в результате поджога или пожара при ДТП.

Справка! Если несвоевременно вызвать пожарную службу, у страховщика появится повод не выплачивать компенсацию.

Выплатят ли возмещение по полису?

Полис страхует ответственность владельца машины перед третьими лицами. Если машина загорелась вследствие ДТП, возмещение по ОСАГО вряд ли выплатят.

Восстановление авто придется производить за собственные деньги, поскольку компенсация по ОСАГО положена пострадавшему автомобилю.

Взрыв при ДТП

Если взорвалась машина потерпевшего, возмещение можно получить по полису ОСАГО.

Что делать, если возмещение превышает максимальную сумму по ОСАГО?

Если возмещение вреда превысит сумму, максимальную по ОСАГО – 400 тыс. руб., владелец поврежденной машины вправе обратиться в суд с требованием выплатить компенсацию.

Сумма к компенсации может включать:

- стоимость ремонта;

- эвакуацию сгоревшего транспорта;

- его пребывание на стоянке.

Что входит в покрытие ущерба при пожаре автомобиля?

При пожаре во время ДТП страховщик выплачивает сумму, которая прописана в договоре с учетом износа.

При поджоге и самовозгорании владелец не получит выплаты, если они исключены из страхового покрытия.

История не нова, многие решаются на мошеннические действия, чтобы получить выплату.

Однако не рекомендуем оформлять страховку КАСКО при возгорании задним числом.

Ответственность за неправомерное оформление

Такой способ возмещения убытков является мошенничеством. Владельцу предъявляют обвинения по ст. 159.5 УК РФ, которая подразумевает такое наказание:

- штраф до 120 000 рублей или в размере зарплаты за 12 месяцев;

- 1 год исправительных, 360 часов обязательных или 2 года принудительных работ;

- лишение свободы на 2 года;

- арест на 4 месяца.

Дополнительно могут судить по ст. 327 УК РФ за фальсификацию документов. Виновному грозит ограничение свободы на 2 года, принудительные работы на аналогичный срок или арест на полгода.

Важно! Суд вправе наказать за подготовку и покушение на совершение правонарушения (ст. 30 УК РФ). В первом случае виновный получит половину срока, во втором – ¾ от полного срока.

Причины отказа в возмещении убытков

Если пожар возник из-за халатного поведения владельца или его умышленных действий, в компенсации будет отказано. Страховая компания не возместит убытки при таких причинах возгорания:

- заводской брак;

- ремонт в неаффилированной СТО;

- установка некачественных деталей;

- прогрев двигателя газовой горелкой или другими источниками открытого огня;

- перевоз в багажнике легковоспламеняющихся веществ;

- курение в салоне.

Отказываются страховать авто на случай взрыва или возгорания в южнойрезультате террористического акта или боевых действий.

Положения полиса КАСКО

Компания КАСКО признает страховыми случаями пожар и взрыв.

Не подлежит компенсации ущерб после пожара или взрыва в результате короткого замыкания, нарушения правил пожарной безопасности или ударов молнии.

Справка! Полисы Каско, даже выданные в одном офисе, могут отличаться друг от друга. Первое, что нужно сделать собственнику пострадавшего авто, это изучить договор страхования и его положения.

Правила полиса можно запросить через официальный сайт компании, даже не заявляя о наступлении страхового случая. К извещению о событии следует подготовиться заранее.

Размер покрытия ущерба

Лимит страховой суммы по ОСАГО при пожаре составляет 400 000 рублей, при наличии пострадавших он возрастает до 500 000 рублей.

По КАСКО за сгоревшее авто выплатят максимальную сумму по договору. Если машина сгорела не полностью, размер возмещения по КАСКО И ОСАГО зависит от оценки повреждений.

Агрегатная или не агрегатная сумма?

Базовое КАСКО содержит неагрегатную страховую сумму.

При поджоге или возгорании при ДТП владелец может рассчитывать на полную выплату по договору.

При агрегатном КАСКО следующая выплата уменьшается. Если авто загорелось в ДТП, размер выплаты будет уменьшен на сумму предыдущего ремонта.

Влияние фактора износа

Поскольку из-за ДТП машина считается не юз новой, получить при возгорании полную сумму страховки удается не всегда. Фактор учета износа очень важен при составлении договора, он также влияет и на стоимость полиса при покупке.

Прежде чем делать вывод, будет ли учтен износ или нет, надо проверить, как это обстоятельство прописано в договоре.

Внимание! При расчете учитывают коэффициенты, которые отображают состояние деталей для разных марок авто.

Но, если при пожаре машина полностью сгорела, по КАСКО положена максимальная компенсация.

Договор с франшизой

Страховые компании часто предлагают полисы КАСКО с безусловной франшизой. При покупке такого полиса, если случится пожар при ДТП или поджог, небольшие повреждения владелец будет вынужден ремонтировать за свой счет.

В случае полной гибели авто от возгорания потерпевшему полагается уменьшенная на размер франшизы сумма.

Обращение в суд

Если пожар автомобиля возник во время ДТП, страховых выплат по ОСАГО не будет. Потерпевший с полисом может подать в суд на виновника аварии.

При наличии КАСКО страховая компания оплатит компенсацию на ремонт или полную стоимость автомобиля.

В случае обнаружения некачественных деталей или брака судятся с изготовителем автомобиля. Страхователи с полисом КАСКО часто обращаются в суд, если произошло самовозгорание авто.

Заводской брак

Владелец вправе обратиться к производителю, если пожар случился из-за заводского брака.

При наличии гарантии ему должны вернуть полную стоимость машины или прислать новый автомобиль.

Если ответ производителя не устраивает потерпевшего, можно подать иск в суд.

Документы для доказательной базы

В случае ДТП с самовозгоранием машины или поджога необходимо собрать справки от компетентных органов, в которых зафиксирована причина пожара.

Также они могут потребоваться для дальнейшего судебного разбирательства.

Пожарно-техническая экспертиза

При пожаре на место аварии выезжает соответствующая служба для составления акта о происшествии.

Важно! Если причиной стало короткое замыкание или заводской брак, готовят постановление об отказе от возбуждения уголовного дела. При поджоге документы передают в ОВД.

При наличии оснований полагать, что причиной возгорания стал именно заводской брак, необходимо рассмотреть вариант с проведением дополнительной пожарно- технической экспертизы.

Самовозгорание

Сотрудники ГИБДД при самовозгорании составляют протокол об административном правонарушении. В документе указывают:

- время и дату аварии;

- поврежденные детали;

- данные об участниках.

Эта справка – главный документ для получения возмещения. Другое дело – поджог. В этом случае справку выдает иной компетентный орган.

Поджог во дворе или на стоянке

Будет ли действовать ОСАГО, если авто подожгли во дворе? Такой вопрос волнует многих владельцев.

Тут уже проблему должны решать компетентные органы.

Участковый инспектор осматривает место происшествия и опрашивает свидетелей.

Если причиной пожара стали неправомерные действия третьих лиц, он готовит акт осмотра.

Поджог является основанием для выдачи справки об открытии уголовного дела.

Некачественное обслуживание в сервисе

Случается, что возгорание автомобиля произошло после обслуживания в сервисе. Это косвенно может указывать, что причина кроется именно в некачественном ремонте.

Чтобы подтвердить или опровергнуть этот вариант, требуется проведение пожарно-технической экспертизы.

Если экспертиза от МЧС или других компетентных органов подтвердит наличие возгорания по причине неисправности проводки или неполадок агрегатов машины, которые могли возникнуть вследствие проводимого ремонта, то это может стать основанием для судебного разбирательства.

Подводя итог, можно сделать вывод, что при наличии полиса КАСКО возгорание авто не самая страшная проблема. Тем не менее необходимо заранее продумать действия на случай, если страховая компания будет искать повод для отказа в выплате.

Первое, что нужно сделать прежде чем заявлять о страховом случае, – это изучить договор. Оценить риски, подготовиться и только во всеоружии доводить весть о случившемся до страховщика.

Справка! Конечно, при пожаре по ОСАГО получит выплату только потерпевший автомобиль. Если же водитель был виновником ДТП, на выплату рассчитывать не приходится.

Если совершен поджог, то события переходят в зону ответсвенности правоохранительных органов, которые должны найти виновного.

При самовозгорании авто не стоит отчаиваться, следует вспомнить, есть ли гарантия на автомобиль, не проводилось ли в последнее время ремонтов в сервисе. Стоит поискать варианты получения выплат не по полису страхования.

Каждый владелец автомобиля, выезжая на дорогу, должен побеспокоиться о том, чтобы приобрести автостраховку. При этом нужно понимать, что застраховать свою машину от наступления непредвиденных случаев порчи или угона можно при помощи заключения договора КАСКО (можно ли получить выплаты по ОСАГО и КАСКО одновременно, читайте в этом материале).

Именно поэтому важно понимать, что представляет собой ОСАГО, от каких случаев можно застраховаться, и когда страховая компания обязана осуществить выплаты пострадавшему лицу (общую информацию о выплатах по ОСАГО предлагаем узнать здесь).

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-14-90 . Это быстро и бесплатно !

Определение

Однако чтобы понять, что именно является страховым случаем по ОСАГО, нужно оговорить, что:

- при таком страховании владелец авто страхует не свой автомобиль или здоровье, а свою ответственность перед третьими лицами в случае, если он окажется виновником ДТП;

- договор ОСАГО предусматривает выплату средств страховщиком не держателю страховки, а пострадавшему лицу по вине водителя.

Таким образом, страховой случай наступает тогда, когда одновременно выполняется три условия:

- возникновение аварии;

- установление вины владельца транспортного средства, имеющего полис ОСАГО;

- причинение вреда владельцу другого автомобиля, его пассажирам или ущерба его автомобилю.

Внимание! Денежную компенсацию получает третье лицо, пострадавшее в ДТП, но не сам владелец полиса ОСАГО, пусть ему или его автомобилю и причинён вред.

Одновременно следует учесть, что несмотря на то, что правила ОСАГО таковы, что само страхуемое лицо не получает выплат в любом случае, будь он виновником ДТП или пострадавшим, всё же существует возможность получить компенсацию:

- от своей страховой организации при наличии дополнительно полиса КАСКО;

- от страховой организации другого водителя по его полису ОСАГО, но только если вина лежит на этом водителе.

Наступление определённых событий может быть признано страховым случаем только, если это предусмотрено договором страхования, заключённым между владельцем транспортного средства и компанией-страховщиком. При этом положения договора не могут противоречить нормам действующего законодательства, следовательно, если случай оговорен законом, он может быть признан страховым случаем.

В каких ситуациях положена компенсация?

Страховая обязана выплатить компенсацию, если при использовании автомобиля у владельца возникла ответственность перед другим лицом вследствие причинения ему убытков из-за повреждения машины или нанесения вреда его здоровью или жизни (независимо от того, является он водителем, пассажиром или пешеходом).

Выплата по ОСАГО пострадавшему полагается даже тогда, если:

- виновник ДТП находился под воздействием алкоголя или других веществ;

- у виновника отсутствуют водительские права или не открыта категория, позволяющая управлять именно этим транспортным средством;

- виновник попытался скрыться с места аварии;

- происшествие имело место в период, не предусмотренный договором (при сезонном ОСАГО.

Это является положительным моментом для пострадавшего, но не для виновника. В этих случаях пострадавший получит компенсацию, однако страховая компания имеет право впоследствии затребовать уплаченные денежные средства с виновника.

Больше нюансов о том, когда и как происходит выплата по ОСАГО пострадавшему, можно узнать тут.

Поможет ли страховка, если машина сгорела?

Страховка ОСАГО по своей сути не может помочь, если сгорела машина, поскольку в принципе не предусматривает обязанность выплатить какие-либо средства владельцу автомобиля, а только пострадавшим третьим лицам.

Поэтому в данном случае компенсация не положена. Добиться выплаты можно только по полису КАСКО, если такой риск предполагается договором.

Справка! Принимая во внимание, что КАСКО – это добровольное страхование, не каждый владелец автомобиля приобретает такой полис, поэтому не каждый автомобилист имеет право получить денежную компенсацию. Поэтому необходимо заблаговременно обезопасить себя от таких событий и при необходимости, несмотря на наличие полиса ОСАГО, дополнительно приобрести полис КАСКО.

Выплачиваются ли денежные средства при угоне?

Так же как и в предыдущем случае, при угоне машины страховка ОСАГО не выплачивается.

По полису ОСАГО можно получить компенсацию только если:

- вред автомобилю заключается в его повреждении, но не угоне;

- виновным признан другой водитель;

- выплата осуществляется страховой компанией виновника, но не страховой, с которой пострадавшим заключён договор ОСАГО.

Кто и как определяет необходимость возмещения ущерба?

- виновник ДТП;

- пострадавший;

- страховая организация виновника ДТП.

Каждое из перечисленных лиц обязано совершить определённые действия, предусмотренные законом и договором, но поскольку расходы по выплате возмещения пострадавшему несёт страховщик, то именно он и определяет, является ли происшествие страховым случаем, и полагается ли денежная компенсация.

Как действовать при ДТП?

Если владелец авто является участником аварии, при которой в результате использования машины он причинил вред другому лицу или автомобилю, по причине чего может возникнуть его ответственность перед другим лицом, об этом случае он должен уведомить компанию-страховщика. Также страховщика необходимо уведомить, если пострадавший направил виновнику иск о возмещении вреда.

Внимание! Виновник обязан сообщить потерпевшим данные о своём полисе ОСАГО, в том числе и обозначить, организацию, с которой у него заключён договор страхования.

Получив документы о ДТП, оформленные сотрудниками полиции, страховщик решает, является ли авария страховым случаем, и необходимо ли выплачивать пострадавшему возмещение. Все подробности об особенностях возмещения по ОСАГО вы найдете в этой статье.

При этом решение страховщика о том, является ли случай страховым, не может противоречить как действующему законодательству, так и договору ОСАГО. При несогласии одной из сторон о принятом решении споры решаются в судебном порядке.

Таким образом, если стороны не пришли к соглашению (прочитайте более детальную информацию о страховом соглашении для прямого возмещения убытков по ОСАГО здесь), полномочия по определению страхового случая передаётся судебным органам.

Следует помнить, что страховая организация не заинтересована в том, чтобы выплачивать страховое возмещение, поэтому все действия, следующие за наступлением ДТП, нужно предпринимать строго в рамках договора, с тем чтобы не получить отказ страховой в признании случая страховым и в выплате денежной компенсации.

Также о том, как действовать при ДТП для получения выплаты по осаго, можно узнать в этом видео:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Проблема осталась после расширения тарифного коридора

Расширение тарифного коридора, по идее, должно было снизить количество подобных ситуаций за счет увеличения стоимости страховки для тех категорий, которые представляют большие риски. Но этого не произошло, несмотря на то, что такие действия со стороны страховщиков незаконны.

Тарифный коридор, или границы минимального и максимального значения базовой ставки полисов, расширили на 10% вверх и вниз для легковых автомобилей физлиц, на 4,9% — для общественного транспорта и на 30% для других категорий транспортных средств, в том числе для такси.

Кроме того, Банк России изменил коэффициент по возрасту и стажу водителя. Например, для водителей от 16 до 21 года без стажа вождения тариф теперь умножается на 2,27 (ранее — на 1,93). Для неопытных водителей 22–24 лет коэффициент вырастет с 1,79 до 1,88. Для водителей 25–29 лет без стажа показатель почти не изменится. То есть ОСАГО для этих категорий автовладельцев точно подорожает. Что касается опытных водителей старше 40 лет и со стажем более 10 — то для них коэффициент снизили.

Также в апреле 2022 года введут новый расчет коэффициента бонус-малус (показатель безаварийного вождения).

Впрочем, все эти меры не помогли решить проблему с отказами в оформлении ОСАГО. Стоит отметить, что часто жалуются на ситуацию владельцы старых автомобилей. Коэффициентов, касающихся возраста машины, в расчете стоимости полисов нет.

Центробанк признал проблему

Что грозит страховым компаниям за отказ оформить ОСАГО

В письме Банка России от 14 октября 2021 отмечено, что необоснованный отказ страховой организации от заключения договора ОСАГО является основанием для применения административных мер, предусмотренных статьей 15.34.1 Кодекса Российской Федерации об административных правонарушениях.

За данное нарушение страховщику может грозить штраф: для должностных лиц — в размере 20-50 тысяч рублей, для юрлиц в размере 100-300 тысяч рублей. В крайнем случае страховую компанию могут лишить лицензии.

Но также в письме регулятор напомнил, что частой причиной для отказа в незамедлительном заключении договора ОСАГО могут быть ошибки в документах клиента или их неполный комплект. Это действительно может стать законным основанием для отказа в оформлении полиса.

Что делать, если отказали в страховке

Но жаловаться необходимо, так как если вовсе не приобретать полис ОСАГО, то это будет уже нарушением со стороны водителя. За езду без полиса ОСАГО недобросовестному водителю придется заплатить 800 рублей.

Читайте также: