Видеорегистратор какой счет в бухгалтерии

Счет 10.09 Производственный и хозяйственный инвентарь.

Автор статьи

Автор и разработчик курсов: "Бухгалтерский и налоговый учет", "1С Бухгалтерия", "1С Управление торговлей (Торговля и склад)", "Продвинутый бухгалтер". Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Производственный и хозяйственный инвентарь бухгалтера учитывают на счете 10.09.

Вообще у бухгалтеров все чаще возникают вопросы при оприходовании материалов, т.к. ни в ПБУ 5, ни в каком либо другом нормативном акте конкретно не расписано, что мы должны относить на счет 10.01, что на 10.06, а что на 10.09.

Постараемся разобрать на примерах использование того или иного субсчета в этой статье.

Перечень имущества, которое относится к инвентарю и хозяйственным принадлежностям, законодательством не установлен.

Связанный курс

На практике под инвентарем и хозяйственными принадлежностями понимают:

— офисную мебель (столы, стулья, парты, полки, шкафы офисные и нет и др);

— средства связи (телефон, факс, коммутатор, различного вида модные девайсы);

— электронную технику (фотоаппараты, диктофоны, видеокамеры, планшеты, видеорегистраторы, ноутбуки, );

— инвентарь для уборки территорий, помещений и рабочих мест (швабры, метла, веники тележки, грабли);

— средства пожаротушения (огнетушители, пожарные шкафы, пожарные рукава и др.);

— осветительные приборы (лампы, фонари);

— туалетные принадлежности (бумажные полотенца, освежители воздуха, мыло, антисептики и др.);

— канцтовары (бумага, ручки, карандаши, степлер, антистеплер, файлы (мультифора) и др;

— кухонные бытовые приборы (кулеры, СВЧ-печи, холодильники, кофемашины, кофеварки чайники, тостеры, электропечи и др.).

Если в организации имеются автомобили и их периодически приходится ремонтировать, то инструменты для их ремонта рекомендуется учитывать так же на счете 10.09. К инструментам чаще всего относятся: набор головок, набор ключей, домкраты, сверла и др.

Не забывайте, что к МПЗ (материально-производственным запасам) относятся запасы, которые не подпадают под следующие условия:

- Стоимость за единицу без НДС более 40 000

- Срок полезного использования более 12 месяцев

В этом случае Вам придется оприходовать актив на счет 08.04 и учитывать его в составе основных средств.

"Бухгалтерская энциклопедия "Профироста"

13.05.2020

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация установила в служебные автомобили видеорегистраторы. Автомобили ранее приняты к бухгалтерскому учету и введены в эксплуатацию. Стоимость каждого видеорегистратора - 38 100 руб. (без НДС), услуги по его установке составили 10 000 руб. По одному видеорегистратору услуги по его установке оформлены в виде отдельного УПД, а по другому указаны (выделены) в документе о поставке.

Как учесть вышеуказанные затраты в бухгалтерском и налоговом учете? Нужно ли их включать в первоначальную стоимость автомобиля?

По данному вопросу мы придерживаемся следующей позиции:

Установка видеорегистратора не является модернизацией автомобиля, поэтому стоимость покупки и установки видеорегистратора не увеличивает первоначальную стоимость автомобиля.

В налоговом учете расходы на видеорегистратор включаются в состав материальных затрат, а в бухгалтерском учете признаются в составе фактических затрат организации на приобретение отдельного основного средства.

Обоснование позиции:

Стоимость видеорегистратора не включают в первоначальную стоимость автомобиля

Согласно п. 2 ст. 257 НК РФ первоначальная стоимость основных средств может меняться в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

При этом к работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

В связи с этим, по нашему мнению, установка видеорегистратора не является модернизацией автомобиля, так как он не приобретает новые качества и не улучшает эксплуатационных характеристик. Поэтому нет необходимости включать расходы на покупку и установку видеорегистратора в первоначальную стоимость ранее введенного в эксплуатацию автомобиля.

В бухгалтерском учете понятие модернизации объектов ОС не определено. Поэтому для целей бухучета используется понятие модернизации ОС из п. 2 ст. 257 НК РФ. В связи с чем расходы на покупку и установку видеорегистратора в бухгалтерском учете также не относятся к модернизации и не увеличивают первоначальную стоимость ранее принятого к учету автомобиля.

Налог на прибыль

Согласно п. 1 ст. 257 НК РФ под основными средствами в целях расчета налога на прибыль понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

В рассматриваемой ситуации стоимость видеорегистратора с учетом стоимости услуг по его установке не превышает 100 000 руб. Поэтому расходы на него можно учесть в составе материальных расходов.

Организация вправе самостоятельно определить порядок списания таких затрат с учетом срока использования и других экономических показателей. Например, единовременно или равномерно в течение нескольких отчетных периодов (пп. 3 п. 1 ст. 254 НК).

Бухгалтерский учет

Согласно п. 4 и абзацу 4 п. 5 ПБУ 6/01 актив признается ОС, если:

- предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- способен приносить организации экономические выгоды (доход) в будущем;

- стоимость более 40 000 руб. за единицу;

- организация не предполагает последующую перепродажу данного объекта.

При этом согласно п.п. 7, 8 ПБУ 6/01 в первоначальную стоимость ОС включается сумма фактических затрат организации на приобретение ОС, в том числе суммы, уплачиваемые за приведение объекта в состояние, пригодное для использования.

В отношении видеорегистраторов эти условия выполняются, ведь их первоначальная стоимость составляет 48 100 руб (38 100 руб. (стоимость видеорегистратора) + 10 000 руб. (стоимость его установки)). При этом не имеет значения, что по одному видеорегистратору услуги по его установке оформлены в отдельном УПД, а по другому указаны в документе о поставке. Причем видеорегистратор способен выполнять свои функции самостоятельно (например, может быть использован на другом автомобиле), следовательно, может быть учтен в качестве отдельного инвентарного объекта (п. 6 ПБУ 6/01, смотрите также письмо Минфина России от 18.11.2016 N 03-03-06/1/67863).

Поэтому видеорегистраторы следует отразить в бухгалтерском учете как отдельные объекты основных средств и списывать их стоимость посредством начисления амортизации.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Учет приобретения основных средств за плату;

- Энциклопедия решений. Изменение первоначальной стоимости основного средства в целях налогообложения прибыли (в случаях модернизации, реконструкции и пр.);

- Энциклопедия решений. Материальные расходы в целях налогообложения прибыли;

- Энциклопедия решений. Бухгалтерский учет "малоценных" основных средств;

- Вопрос: Организация применяет общую систему налогообложения (доходы и расходы признаются методом начисления). Организацией 20.11.2018 был приобретен автомобиль. 21.11.2018 автомобиль поставили на учет, получили госномера и ввели автомобиль в эксплуатацию. Также 21.11.2018 на автомобиль были куплены чехлы и коврики. Приобретенные 21.11.2018 чехлы и коврики были переданы в эксплуатацию 30.11.2018. 30.11.2018 на автомобиль были установлены видеорегистратор, камера заднего вида, подкрылки с шумоизоляцией, а также затонированы стекла. Как учесть вышеуказанные затраты в бухгалтерском и налоговом учете? Нужно ли их включить в стоимость автомобиля? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2018 г.)

- Вопрос: В рамках дооборудования автомобиля были осуществлены следующие виды работ: - антикоррозийная обработка днища; - установка блока увеличения мощности ДВС; - установка сигнализации; - установка видеорегистратора; - установка замка АКПП; - бронирование стекол и пр. Указанные работы были осуществлены одновременно с вводом автомобиля в эксплуатацию. Каков порядок учета расходов на приобретение дополнительного оборудования на автомобиль в бухгалтерском и в налоговом учете? (ответ службы Правового консалтинга ГАРАНТ, июль 2017 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Савина Елена

Ответ прошел контроль качества

11 января 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Многие автомобили, числящиеся на балансе организаций, оборудованы различными полезными устройствами: сигнализация, навигационное оборудование, автомагнитола, видеорегистратор, кондиционер, тонировка стекол и т.д.

Если автомобиль на момент приобретения уже был доукомплектован, то затраты на дополнительное оборудование включаются в его первоначальную стоимость.

Согласно п.7 ПБУ 6/01 «Учёт основных средств» основные средства принимаются к бухгалтерскому учёту по первоначальной стоимости.

А первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Для налогового учета первоначальная стоимость основного средства определяется как сумма расходов на его приобретение сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

Далее списание на расходы идёт через амортизацию.

Бывает, что организация покупает автомобиль, ставит его на учёт, начинает эксплуатацию. Затем для обеспечения сотрудников комфортными условиями, решает его дооборудовать. Соответственно, в интересах организации данными расходами уменьшить свою налогооблагаемую прибыль, но с таким подходом не всегда согласна ИФНС. Налоговая проявляет повышенный интерес к признанию расходов на улучшение автомобиля. Мотивируя тем, что согласно абз. 2, 4 п. 1 ст. 252 Налогового кодекса РФ расходы, уменьшающие налогооблагаемую прибыль, должны быть экономически обоснованны, документально подтверждены и связаны с деятельностью, направленной на получение доходов, а затраты организации на различные усовершенствования автомобиля, не могут быть признаны экономически обоснованными расходами , т.к. не направлены на получение дохода.

Итак, какие доводы и аргументы должна привести компания в случае предъявления претензий налоговым инспектором?

Сигнализация

ГЛОНАСС или GPS навигация

4. Лицензионными требованиями при осуществлении деятельности по перевозке пассажиров являются:

ж) использование лицензиатом транспортных средств, оснащенных в установленном порядке аппаратурой спутниковой навигации ГЛОНАСС или ГЛОНАСС/GPS.

Организации, которые не обязаны быть укомплектованы навигационным оборудованием, могут аргументировать свои расходы тем, что данное оборудование помогает водителю правильно построить маршрут, быстрее доехать до пункта назначения, тем самым сэкономив и время, и топливо.

Автомагнитола

ФАС Московского округа в Постановлении от 10.10.2008г. №КА-А40/8775-08 установил, что оборудование автомобилей автомагнитолами с колонками направлено на психологическую разгрузку водителей общества, и повышает их работоспособность и производительность труда.

ФАС Северо-Кавказского округа в Постановлении от 01.06.2011г. №А53-15050/2010 применив статьи 250, 252 НК РФ, посчитал, что расходы на приобретение автомагнитол и автоколонок являются расходами, связанными с охраной труда, и подлежат учету при исчислении налога на прибыль на основании подпункта 7 пункта 1 статьи 264 НК РФ. Следовательно, расходы на приобретение автомагнитол, автоколонок связаны с производственной деятельностью налогоплательщика и отвечают критериям, определенным статьей 252 НК РФ.

Кондиционер

Тонировка стекол

При тонировке стекол автомобиля надо помнить, что светопропускание ветрового стекла и стекол, через которые обеспечивается передняя обзорность для водителя, должно составлять не менее 70%.

За данное нарушение предусмотрен штраф в размере 500,00 рублей (ст.12.5 КоАП РФ).

Газобалонное оборудование

Видеорегистратор

Уменьшая налогооблагаемую базу по налогу на прибыль на затраты по установке дополнительного оборудования в автомобиль, организация должна умело привести доводы, обосновывающие данные расходы.

Современный бизнес невозможно представить без современного оборудования. Автоматизация – это не какой-нибудь «китч», а действительно острая необходимость. Слава Богу, практически не осталось у нас в стране руководителей, которые бы этого не понимали. Собственно, поэтому сейчас на собеседованиях не услышишь такого, когда-то актуального вопроса: «А вы владеете компьютером, факсом, сканером»? Молодежи это покажется диким, но такое действительно было.

Если исходить из этого, получится, что те же самые компьютеры время от времени необходимо обновлять, меняя старые на новые. На это, разумеется, тратятся определенные деньги, а значит, данные операции подлежат налоговому учету. Сегодня мы поговорим с вами о том, как это сделать на практике, от чего зависит оприходование техники, а также затронем не менее важный вопрос в этой теме: «Можно ли не вести учет»? Оказывается, что можно. Но обо всем по порядку…

О какой технике идет речь?

Из школьной программы по информатике мы помним, что существуют такие понятия, как «внутренние» устройства (ОЗУ, процессор, материнская плата и т.д.), «внешние» устройства (их иногда еще называют «периферийными»), а также межпериферийные устройства. Что касается внутренних устройств, их отличительной чертой является то, что без них невозможна работа компьютера. Как правило, все они расположены в системном блоке. Периферийные устройства, соответственно, можно включить или отключить – это не повлияет на работу техники. Почему мы все это рассказываем? Дело в том, что методология учета техники, в данном случае, будет во многом зависеть от того, сколько стоит «общий» компьютер, приобретался ли он в собранном виде, или закупался по комплектующим, какое количество техники приобретено, какой режим налогообложения применяет организация и сколько стоит сумма всех закупленных компьютеров.

В общем, интересных нюансов здесь предостаточно. Давайте разбираться:

Как нам подсказал клиент по услуге «аренда программы 1С », если компьютер приобретается в сборе, т.е. сразу с системным блоком, монитором, клавиатурой и мышью (и это отражено в товарной накладной единой позицией), то он приходуется полностью. Если в накладной компьютер разбит на комплектующие, то каждой из них необходимо присвоить инвентаризационный номер и далее учитывать раздельно. Более того, если совокупная стоимость всех купленных компьютеров превышает 100 МРОТ, то они учитываются в составе основных средств.

Следует обратить внимание на то, что указано в учетной политике организации. Согласно 5 ПБУ 6/01 и пункту 7 ПБУ 1/2008, если основные средства, стоимостью до 40 тысяч рублей учитываются в качестве материально-производственных затрат, то приобретаемое имущество (в нашем случае, компьютер) отражается на счете 10 и списывается по кредиту счетов 20,44 или 26.

В том случае, если это не предусмотрено в учетной политике, то каждый объект отражается как основное средство на счете 08 «Вложения во внеоборотные активы», кредитуя со счетом 60 «Расчеты с поставщиками и подрядчиками», а затем переносится на счет 01 «Основные средства».

Компьютер стоимостью менее 40000 рублей можно воспринимать в качестве материальных расходов, согласно пункту 1 статьи 256 НК РФ;

Если есть необходимость приходовать компьютер в качестве основного средства, то здесь необходимо решить вопрос с амортизацией, в частности, со сроком его эксплуатации и износом. Исходя из этих норм, определяется размер амортизационных отчислений и они списываются на дебет 20,44 или 26 счета и кредит 02 счета.

В первом случае компьютер «разбивается» на комплектующие и затраты на него относятся к материальным расходам. Во втором – в качестве основного средства с присвоением инвентаризационного номера для одного «цельного» устройства.

Новая техника или б/у? Что выгоднее покупать?

По долгу службы мы время от времени посещаем различные организации, общаемся с людьми, решаем с ними какие-то рабочие вопросы. Понятное дело, что мы не можем, общаясь с клиентом, не замечать, уж простите, на каком он сидит стуле, насколько качественно и эстетично выполнен ремонт у него в офисе и, в конце концов, какой у него установлен компьютер на рабочем месте. По нашим скромным наблюдениям, немалое число работодателей не отдает большого предпочтения закупки «мощной» техники, останавливая свой выбор на достаточно «простых» технических решениях. Правильно это или нет – это во многом субъективный вопрос, ответ на который каждый сможет дать себе сам.

Но здесь есть одна проблема, которая касается наших многострадальных коллег из числа бухгалтеров – они уж больно часто жалуются на то, что у них «глючит» 1С, что программа «очень медленно работает» и что постоянно приходится ее перезапускать. Отчасти это связано с тем, что и так не на слишком «сильные» компьютеры устанавливается достаточно «тяжелое» ПО, в виде «коробочной» 1С.

Дорогие друзья… Давайте уже начисто забудем про этот атавизм в виде установки «одинэски» на жесткий диск. Зачем это нужно, когда многие уже давно и успешно используют 1С 8.3 в облаке – быстрый, удобный и интуитивно понятный сервис, позволяющий решать производственные задачи без каких бы то ни было проблем. Самое главное, что он не занимает место на жестком диске и скорость его работы не зависит от новизны или «моральной устарелости» компьютера. Воспользуйтесь бесплатным доступом на 14 дней и оцените все его преимущества! Как говорится, лучше один раз увидеть, чем сто раз услышать!

При этом проблемы в решении производственных задач могут возникать гораздо чаще в случае с компьютером, бывшем в потреблении. Нам довелось переговорить с клиентом (он, кстати, и рассказал нам о том, как учитывать ПК), у которого компьютер не менялся уже более 10 лет. Вот, что он нам поведал:

«Вы не представляете, как это раздражает! Пока он (компьютер) запустится, пока «прогрузится», пока «себя придет». Только с утра это занимает у меня минут 10-15! Благо за это время я успеваю сходить попить кофе. А днем что делать? Я сколько к директору не подходила, все он меня «на потом» отправляет».

- Действительно, неприятная ситуация. Неужели Вы так мучаетесь последние лет 5-6?

«Чуть меньше, конечно, но все же. Дело в том, что иногда я работаю с дома – там у меня современный «игровой» ноутбук. Монитор, конечно, маленький, но зато все быстро работает. Хорошо, что я хоть 1С у вас купила – она не тормозит, а вот со всем остальным – беда. Мне еще в Exel нужно таблицы составлять, в Outlook на десятки писем в день отвечать. В общем, думаю, что лучше работать с дома».

- А, может, Вам действительно подойти к директору и предложить ему такой вариант?

«Предлагала! Только вот он тогда сказал, что от этого моя зарплата уменьшится автоматически на 10 тысяч рублей. Спросила, мол, почему? Он сказал, что моя зарплата, оказывается, включает в себя транспортные расходы. Бред какой-то».

Конечно, мы могли и дальше продолжать беседу примерно в том же духе, да только смысла в этом никакого не было. Когда нам рассказывали о правилах учета компьютеров, бухгалтер это говорил с таким большим увлечением, как будто он действительно «мечтает» о новой технике и ждет того момента, когда он сможет применить свои знания на практике. Печально, однако.

У б/у техники тоже есть свои плюсы

Говорят, что покупая автомобиль с пробегом, человек вместе с ним покупает и проблемы другого человека. Наверное, то же самое утверждение можно переложить и на компьютерную технику. И все же у этого тоже есть свои неоспоримые плюсы. Представим себе ситуацию, что группа студентов, не имеющая больших средств в качестве начального капитала, решила открыть свой собственный бизнес. Предполагается, что штат будущей фирмы будет состоять из пяти человек. Разумеется, если они собираются находиться в офисе, им потребуются компьютеры. Спрашивается, где их можно взять? Ответ очень простой – купить где-нибудь на Avito. Кстати, мы как-то рассказывали об этой площадке…

Что они получат взамен? Правильно – недорогую технику, вроде бы работающую. Как говорится, на первое время пойдет. И вот здесь возникает вопрос: «Как отразить в бухгалтерском учете подержанные компьютеры»? Это как раз-таки очень интересно. То, что продается на схожих площадках, не подлежит какому-либо документальному оформлению, т.к. реализацией товаров на них занимаются преимущественно физические лица. Как бы потом не возникло проблем с проверяющими органами, которым уж больно станет интересно, откуда взялись компьютеры, хоть и старые… Молодым предпринимателям следует быть к этому готовым.

Выводы

На основе всего вышеизложенного мы приходим к следующим выводам:

Правила бухгалтерского учета компьютерной техники отражены в ПБУ и зависят от комплектации компьютера, а также от того, как он закупался;

Компьютеры стоимостью до 40 тысяч рублей могут быть причислены к материально-техническим расходам и не восприниматься в качестве основных средств, что исключает амортизационные отчисления;

С бывшей в употреблении компьютерной техникой возникнет больше проблем, когда встанет вопрос о постановке ее на баланс;

Выбирая между старым компьютером и новым, лучше остановить выбор на новом. Однако, в любом случае, это не повлияет на работу сервиса «1С онлайн»;

Принимая к учету компьютеры, важно помнить, что если их суммарная стоимость превышает 100 МРОТ, они автоматически будут причислены к основным средствам.

Корректность расчета себестоимости продукции, а затем получение прибыли напрямую зависит от того, насколько правильно ведется учет оборудования на предприятии, а именно, проводится амортизация. Ошибки в учете могут привести к штрафным санкциям со стороны налоговых органов. Данная статья раскроет все этапы данного процесса, в том числе учет ИТ оборудования.

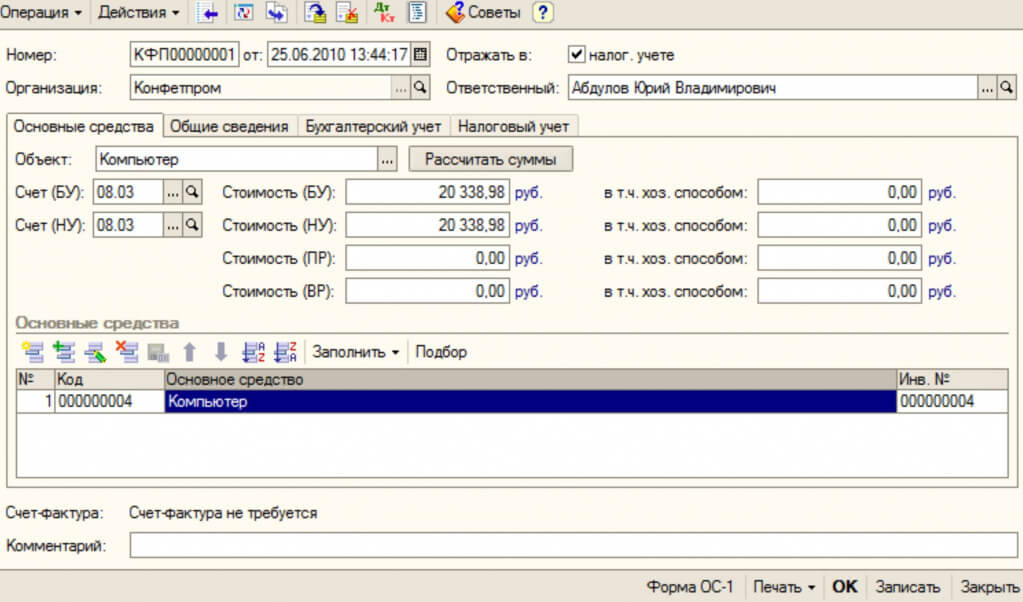

Как принимать оборудование на учет в 1С

Находим в разделе «Поступление ОС и НМА» документ «Поступление оборудования». Затем выполняем корректное внесение данных в соответствии с предоставленными счетами-фактурами и проводим для будущего учета.

Когда документ создан, заполняем все ячейки с реквизитами:

- Номер и дата документа проставляется автоматически;

- Если в ячейке «Наименование организации» предлагается выпадающий список – выбираем нужную фирму, если нет – значит учет ведется только по одному предприятию;

- Поставщик выбирается вручную из списка или по ИНН, наименованию. При первой поставке от контрагента заносим данные о нем в базу;

- Указывается склад, на который будет оприходовано оборудование из выпадающего одноименного списка;

- Если договор с данным поставщиком уже имеется, программа автоматически ставит номер ранее сгенерированного в базе договора.

После внесения всех необходимых реквизитов, заполняется табличная часть.

В поле «Оборудование» вносим наименование, количество, ставку НДС и цену. Также указывается счет, зачастую 08.04. Приводим пример оформленного документа.

Другие вкладки заполняются стандартно. В поле «Товары» заносятся сопутствующие товары, если есть такие, а в «Услугах» можно указывать доставку оборудования, не включенную в себестоимость.

Во вкладке «ОС и НМА» находится документ «Поступление дополнительных расходов», где отображаются услуги, включенные в стоимость оборудования.

Заполнение основной части осуществляется аналогично предыдущему документу с обозначением того же поставщика и его данных. А табличную часть на вкладке «Главное» заполняем данными о наименовании оказываемой услуги, стоимости и ставки НДС, способе распределения расходов по данной услуге, если на касается несколько позиций.

Опция «Товары»: вносятся актуальные поступившие товары, на которые данная услуга распространяется.

Опция «ОС и НМА» содержит «Передачу оборудования в монтаж».

Здесь фиксируется конечная стоимость оборудования и можно включить в себестоимость расходные комплектующие или технику, которая будет использоваться при дальнейшем монтаже. Главная часть документа требует заполнения счета, ячейки объекта строительства и статьи затрат, а также организации и склада из выпадающего перечня.

Табличная же часть предполагает указание оборудования или необходимого материала.

Следующим шагом является создание и заполнение документа «Принятие к учету ОС» в той же вкладке. Номер и дата заполняются системой.

- «МОЛ» - материально ответственное лицо, на котором лежит ответственность за принятие данного оборудования. Заполняется из выпадающего перечня;

- «Событие ОС» показывает, как оборудование будет становиться на учет – с вводом в эксплуатацию или нет. Данная ячейка имеет значение для будущих проводок в регистре;

- «Местонахождение ОС» - это подразделение-объект дальнейшего учета.

В табличной части этого документа во «Внеоборотном активе» выбирается поступившее оборудование из списка номенклатуры, обозначается способ оплаты.

В поле основные средства указывается карточка товара, а затем добавляется в справочник «Основные средства».

Такая карточка создается автоматически при создании и последующем проведении данного документа. Основные сведения об оборудовании находятся именно в данной карточке. Это текущая и основная себестоимость, сведения об амортизации и дополнительные сведения. Поскольку документ сопряжен с системой, то при изменении документа данные в карточке тоже автоматически меняются.

Раздел «Бухгалтерский учет» предоставляет данные о том, каким способом будет производиться амортизация и за какой срок, а также счета учета амортизации – 02.01, как правило, и счет учета самого оборудования – 01.01.

Вкладка «Налоговый учет» заполняется аналогично вкладке «Бухгалтерский учет» в случае, если предприятие платит налог на прибыль.

При перемещении оборудования, а также материалов не по складам, а по подразделениям или между МОЛ, следует учитывать, в этом процессе может поменяться метод исчисления амортизации. На это нужно обратить внимание и внести нужные реквизиты.

По оборудованию, как и по другим ценностям, проводится инвентаризация. Данный документ доступен на вкладке «ОС и НМА» и отображает излишки или недостачу, а также формирует документы списания или оприходования. Здесь вносится место фактического расположения оборудования и МОЛ. Далее генерируется список при помощи кнопки «Заполнить», в котором будут отображены все недостачи либо же излишки.

Как списывать оборудование

Для того, чтобы списать необходимое оборудование, нужно заполнить акт «Списание ОС» с указанием причины списания.

Создание отчетов

Формирование отчетов об учете и хранении оборудования проводится в закладке «ОС и НМА».

Ведомость по начислению амортизации

Данный отчет содержит информацию о начислении амортизации за определенный период: балансовая стоимость и износ на начало и конец выбранного периода просмотра, амортизация за текущий период, единая норма амортизации основного средства и пробег автотранспорта, если есть сведения об этом.

Генерация списка возможна по «МОЛ», по подразделениям или по разным назначениям и по счетам затрат.

Читайте также: