Каско что покрывает страховка

Страхование автомобиля стало таким же обязательным правилом, как получение водительских прав. Однако многие до сих пор не понимают, что такое ОСАГО и каско. Особенно начинающие водители, только купившие свою первую машину.

Простым языком объясняем, в чем разница между двумя видами страхования, кто за что платит в случае аварии и где подобрать страховку на самых выгодных условиях .

Что такое ОСАГО

Это обязательное страхование автогражданской ответственности – такой полис должен быть у каждого водителя. Владелец ОСАГО в случае ДТП по своей вине не платит пострадавшему – вместо него расходы несет страховая компания. А вот свой автомобиль восстанавливать придется уже за личные деньги.

По ОСАГО максимальный размер выплат на ремонт – 400 000 рублей, а за причиненный вред здоровью человека – 500 000 рублей. Если восстановление машины или лечение пострадавшего обойдется дороже, доплачивать придется из своего кармана.

Срок действия полиса ОСАГО – один год по договору страхования. Можно также выбрать период использования автомобиля (в одном полисе может быть до трех периодов)– например, если ездите на автомобиле только летом, покупайте полис с периодом в летние месяцы.

Что такое каско

Это добровольное страхование, которое возмещает ущерб уже самому владельцу полиса. Если автомобиль пострадает в ДТП (даже по вине водителя), его угонят или повредят, страховая возместит убытки – отремонтирует машину или выплатит деньги.

Размер выплат по страховым случаям равен размеру ущерба.

У каско также есть стандартный срок действия в один год, но возможны варианты. При заключении договора автовладелец с хорошей страховой историей может даже рассчитывать на скидку от компании.

Каско покрывает не только повреждения машины в случае ДТП. Есть несколько видов страховки в зависимости от страховых случаев, объема рисков и цены полиса.

Полное каско – страхует сразу от угона, нанесения ущерба и похищения автомобиля. Список страховых случаев длинный: повреждение машины при ДТП, угон, потеря отдельных частей, попадание камней, сосулек и других предметов, ущерб от стихийных бедствий и акты вандализма третьих лиц.

Частичное каско – страхует автомобиль только от ущерба, то есть повреждений разной степени тяжести. Вплоть до полной гибели автомобиля или его частей в результате стихийных бедствий, падения посторонних предметов, столкновения или наезда. А также возгорания при ДТП, пожара, взрыва и противоправных действий третьих лиц (но угон в этот список не входит).

Например, автовладелец может выбрать пакет каско по вине третьих лиц , когда страховую выплату отдают при установленном виновнике (не клиента), и не важно, если у него ОСАГО.

Или пакет тотал+угон – страховку выплачивают при полной гибели автомобиля, когда он восстановлению не подлежит, например, от пожара. А при угоне автовладелец получает страховое возмещение на покупку новой машины после закрытия уголовного дела.

Перечень всех страховых случаев каско обязательно нужно согласовать со страховщиком и прописать в договоре.

По типу страховых выплат каско делится на два вида:

Неагрегатное – страховая сумма определена для каждого страхового случая. То есть компания будет оплачивать ущерб каждый раз. Например, застрахованная на 500 000 рублей машина попала в ДТП. Ремонт обошелся в 300 000, а потом автомобиль еще и угнали. Страховка не уменьшается – компания снова заплатит сумму до 500 000.

Агрегатное – очень редкий вид, который почти не встречается. Есть максимальный размер выплат за весь срок страхования. Например, автомобиль застрахован на 500 000 рублей и его восстановили после ДТП за 300 000. Если машина снова попадет в аварию, рассчитывать придется только на оставшиеся 200 000.

Еще один вариант страхования – франшиза каско . Она снижает стоимость полиса, но больше всего подходит для опытных и осторожных водителей. Суть в том, что компания не выплачивает владельцу автомобиля небольшие суммы страховой компенсации. То есть не надо из-за каждой царапины обращаться к страховщику.

Например, водитель оформил франшизу на 15 000 рублей и попал в аварию. Если ущерб оценили в 14 999, владелец авто сам оплачивает ремонт. А если повреждения окажутся больше страховой суммы, восстановление уже оплатит компания.

Как страховая возмещает ущерб

Срок ремонта автомобиля – 30 дней с момента поступления на станцию технического обслуживания. Если ремонт затягивается, страховщик должен заплатить неустойку в размере 0,5 % от суммы страхового возмещения.

Минимальный гарантийный срок на ремонт автомобиля – полгода.

Также потерпевшая сторона может получить прямое возмещение убытков . Но его можно требовать, только если:

- авария произошла с участием двух автомобилей и у обоих водителей есть действующий полис ОСАГО;

- был причинен вред только имуществу, а не здоровью участников ДТП;

- не зафиксирована обоюдная вина участников ДТП;

- у страховой компании виновника есть действующая лицензия ОСАГО;

- оба водителя своевременно сообщили о ДТП в страховые компании.

С полисом каско оплатить ремонт или возместить расходы на него также может страховая компания. Для этого эксперты страховщика или независимая экспертиза определяют размер компенсации.

Способ возмещения нужно согласовать еще на этапе подписания договора и указать его в полисе. Если выберете ремонт, в документах должно быть указано, где именно будут чинить автомобиль – у официального дилера или на станции технического обслуживания. В договоре может быть указано, что ремонт на СТО по выбору страховщика.

Что делать при наступлении страхового случая

Соблюдайте общие правила:

- позвоните в страховую компанию и четко следуйте их указаниям;

- вызовите спецслужбы для фиксации ущерба – ГИБДД, пожарных или полицию;

- соберите документы, которые подтверждают наступление страхового случая: копии протоколов и показания свидетелей. В зависимости от характера происшествия, вам понадобятся особые бумаги. Например, при стихийном воздействии – справка от метеослужбы о погоде, а при хищении автомобиля – уведомление о принятии заявления и копия постановления о возбуждении уголовного дела.

В течение пяти дней после происшествия нужно обратиться в страховую компанию. Имейте в виду, что оба участника ДТП должны обратиться к своим страховым компаниям.

Заранее подготовьте несколько документов:

- паспорт или иной документ, удостоверяющий личность;

- полис с квитанцией о его оплате;

- свидетельство о регистрации автомобиля;

- талон технического осмотра;

- водительское удостоверение;

- банковские реквизиты для перечисления компенсации.

По закону страховая должна выплатить деньги в течение 20 дней с момента подачи заявления. Если автомобиль угнали, срок увеличивается до 2–3 месяцев с момента возбуждения уголовного дела.

Упрощенная процедура подходит при соблюдении трех условий:

- в аварии участвовали только два автомобиля;

- повреждены только автомобили, никто из людей не пострадал;

- у обоих участников оформлены полисы ОСАГО.

Если у вас есть полисы каско и ОСАГО и вы потерпевшая сторона, вы можете выбрать, куда обращаться за покрытием ущерба – в компанию по ОСАГО или каско.

По каско, если:

- Не хотите заниматься документами, долго ждать и ходить в страховую компанию виновника ДТП.

- Не хотите разбираться с виновником аварии для получения от него разницы по износу, если вашему автомобилю больше 2–4 лет.

- Хотите ремонтировать машину у официального дилера, как это прописали в договоре каско.

- Хотите получить деньги вместо ремонта, как это прописали в договоре каско.

- Раз уж заплатили за полис каско, почему бы им не воспользоваться.

По ОСАГО, если:

- Ваш договор каско не предусматривает оформление по европротоколу, а вы как раз его и оформили.

- ОСАГО предоставит вам ремонт у официального дилера, так как машине менее 2 лет. А при оформлении каско этот пункт не был включен.

- Обращение в страховую компанию не повышает стоимость полиса ОСАГО на следующий год, если вы признаны потерпевшей стороной.

Преимущества каско: с каско при ДТП не имеет значения, кто виноват. Оплату по страховке вы получаете в полном объеме. К тому же нужно собирать меньше документов, чем при ОСАГО, а лимит выплат значительно больше, вплоть до покрытия 100 % ущерба.

Минусы каско : более высокая стоимость, а оформить полис можно только на автомобиль не старше 10 лет (в некоторых компаниях – до 7). При банкротстве страховой компании или ее закрытии возмещение можно будет получить только через суд.

Где выгодно и быстро оформить полисы каско и ОСАГО

Быстро и удобно подобрать каско можно с помощью сервиса Сравни.ру. Это не ознакомительный сервис: страховку здесь можно не только рассчитать, но и выбрать, у какой страховой купить. Никакой дополнительной комиссии сервис не берет.

Оформить каско можно за считанные минуты:

- Перейдите во вкладку каско и введите данные своего автомобиля: марку, год выпуска, модель, кузов, объем двигателя, трансмиссию, его стоимость и наличие спутниковой системы. Также нужно указать, брали ли вы автомобиль в кредит, в каком банке, указать другие страховки, если они были, и регион регистрации.

- Введите количество водителей, которых хотите внести в страховку и их данные: возраст, стаж, пол, количество детей и семейное положение.

- Финальный этап – имя и телефон. После подтверждения сервис предоставит вам несколько вариантов страховых полисов, из которых вы можете выбрать самый оптимальный для вас.

- Выбираете самый подходящий полис и оформляете.

Оформить ОСАГО можно также за несколько шагов:

- Перейдите во вкладку ОСАГО на сайте . В соответствующее поле введите номер автомобиля. После этого данные заполнятся автоматически: информация о модели, годе выпуска, документах на машину и прочем. Самостоятельно заполнять ничего не нужно .

- Введите данные о водителе. Если транспортом пользуются несколько человек, следует указать сведения о каждом.

- Заполните информацию о собственнике машины.

- Сервис анализирует информацию и выдает вам полный список предложений от компаний с указанием цены. Здесь же отобразится примененный коэффициент за безаварийность езды .

- Окончательный выбор остается за вами — можно приобрести полис по самой выгодной цене или выбрать знакомую страховую компанию. Кликните на нужный вариант, и сервис откроет поле для оплаты.

- После оплаты полис сразу появляется в базах ГИБДД, РСА и на вашей электронной почте .

Сервис Сравни.р у позволяет выбрать и купить страховой полис меньше, чем за 10 минут. Он сотрудничает с 15 страховыми компаниями, поэтому подобрать самые выгодные условия для любого авто и региона очень просто – в среднем полис обойдется на 1000 рублей дешевле . При этом цены здесь учитывают все скидки страховщиков, а сам маркетплейс не берет никакой дополнительной комиссии.

Если вам нужно выбрать страховую и оформить полис ОСАГО, переходите на сайт Сравни.ру . Сервис выдаст подходящие варианты, а вам останется только выбрать лучшее по цене предложение. Не придется никуда ехать, а оформление займет считанные минуты. Для предъявления полиса достаточно распечатанной копии.

Страхование автомобиля в наше время стало необходимой процедурой. Неважно, какая у вас машина: она должна быть застрахована. ОСАГО, каско — для человека, который ни разу не сталкивался со страхованием авто, эти аббревиатуры ни о чём не говорят. Что это? Какое страхование считается обязательным? Как разобраться во всех нюансах?

Что такое ОСАГО: плюсы и минусы?

Уже из названия становится понятно, что ОСАГО — это обязательное страхование, от которого нельзя отказаться. Более того, без ОСАГО вы не имеете права выезжать на дороги общего пользования. Штраф за отсутствие полиса составляет 800 рублей.

ОСАГО — это полис страхования ответственности водителя, который убережёт вас от серьёзных финансовых потерь при наступлении ДТП. Если вы оказались виновником аварии, полис покроет ремонт повреждённого автомобиля пострадавшего в сумме до 400 тысяч рублей. Все действия по компенсации берёт на себя страховая компания. Есть и минус: за ремонт собственной машины вы заплатите самостоятельно. А при отсутствии полиса ОСАГО все расходы по ремонту автомобиля потерпевшего также лягут на вас.

Цена полиса формируется при помощи базовой ставки, ее размер чаще всего зависит от нескольких факторов:

- категория ТС;

- территория местонахождения (прописки) собственника ТС;

- стаж и возраст водителей, допущенных к управлению ТС;

- условие допуска водителей на право управления ТС – с ограничением или без ограничений водителей;

- период использования ТС;

- мощность двигателя (для легковых ТС);разрешенная максимальная масса (для грузовых ТС);

- количество пассажирских мест (для автобусов);

- цель использования ТС (личная, такси, пассажирские перевозки и др.);

- безаварийность.

Кроме того, при определении базовой ставки учитываются и иные поправочные коэффициенты, им перечень у всех страховщиков различается (например, продление это договора или новый договор, где оформляется договор (у самого страховщика, у агента или на сайте страховщика в Личном кабинете и др.))

Полис ОСАГО в большинстве случаев оформляют на год. Но страхователь вправе самостоятельно выбрать период использования ТС.

Для получения полиса ОСАГО вам потребуется действующая диагностическая карта (или техосмотр) автомобиля, если ваша машина (легковое ТС) старше четырех лет.

Что такое каско: плюсы и минусы?

Каско — это добровольное страхование автомобиля. Цена полиса каско может быть существенно выше, чем ОСАГО, но зато каско покрывает практически все виды ущерба:

- повреждения в ДТП;

- угон;

- поджог;

- хищение деталей автомобиля.

В отличие от ОСАГО, оформлять каско не обязательно, но такой полис даёт массу преимуществ: вам возместят ущерб даже тогда, когда вы сами оказались виновником происшествия, случайно задев машину на парковке.

Конечно, есть и минусы. Страхование по каско не регулируется отдельным федеральным законом, и ставки устанавливают страховые компании самостоятельно.

В чём разница между полисами?

Каско и ОСАГО — это два вида страхования автомобиля. Чем отличается один полис от другого? ОСАГО – полис страхования ответственности. Каско – полис страхования имущества. Дополнительное отличие – добровольность. Без ОСАГО вы ездить не можете, а без каско при желании можно обойтись.

Есть и другие отличия:

- Условия страхования по ОСАГО закреплены в федеральном законе. По каско страховые компании могут предложить свои условия.

- Стоимость полиса ОСАГО устанавливается федеральным законом и/или иными нормативными документами Регулятора, каско — страховщиком.

- С полисом ОСАГО при наступлении ДТП по вине водителя компенсацию получит только пострадавший, при наличии полиса каско — владелец автомобиля, даже если виновником стал именно он.

- Страховая компания может отказать вам в выдаче полиса каско. С ОСАГО такого не произойдёт.

Компенсации по каско и ОСАГО

При возникновении страхового случая для возмещения ущерба необходимо обратиться в вашу страховую компанию. Компенсация по ОСАГО зависит от вида причиненного ущерба. Если в аварии пострадали люди, компенсация составляет в пределах 500 000 рублей каждому пострадавшему. Такое ДТП нужно оформить в ГИБДД. Если ущерб причинён только автомобилю, сумма компенсации составляет в пределах 400 000 рублей.

С 2017 года получить страховое возмещение можно как в форме денежной суммы, так и путем ремонта на СТО.

Ущерб по полису каско возмещается двумя способами:

- Ремонт.

- Денежная компенсация. Сумму определяет страховая компания после экспертизы автомобиля.

Объём компенсации по каско зависит от условий, указанных в договоре страхования. В полисе могут быть отмечены ограничения на компенсации. Также полис может быть без ограничений, но в этом случае его стоимость будет существенно выше. Чем аккуратнее вы водите, тем дешевле обойдётся страховой полис.

От чего защищает полис КАСКО от Совкомбанк Страхование?

Страховой полис КАСКО покрывает более 20 рисков, среди которых:

- утрата автомобиля в результате угона, кражи, разбоя, грабежа;

- полная гибель автомобиля;

- столкновение автомобиля с другим транспортным средством (произошедшее в движении);

- наезд на припаркованный автомобиль;

- наезд на иные предметы, животных, людей;

- опрокидывание, падение автомобиля (в том числе в воду);

- пожар, взрыв, возгорание (в том числе электропроводки);

- стихийное бедствие;

- наружное повреждение кузова автомобиля животными;

- техногенная (производственная) авария;

- повреждение автомобиля третьими лицами при совершении попытки хищения;

- хищение третьими лицами отдельных элементов автомобиля;

- противоправные действия третьих лиц;

- повреждение автомобиля предметами, вылетевшими из-под колес других транспортных средств;

- падение на автомобиль летательных аппаратов, частей зданий или сооружений;

- падение на автомобиль инородных предметов, в том числе снега и льда;

- транспортировка автомобиля с полной или частичной погрузкой на другое транспортное средство;

- повреждение электропроводки автомобиля грызунами;

- правомерные действия сотрудников правоохранительных органов, аварийных или спасательных служб.

Как защитить свой автомобиль

Такие случаи происходят, как правило, в утренние часы на неохраняемых стоянках. Водитель выходит во двор, снимает автомобиль с охраны, запускает двигатель, закрывает дверь и начинает очищать выпавший снег или расчищать выезд от места стоянки. Все повторяется, как и в предыдущие дни. Внезапно сработавший центральный замок и блокировка двери воспринимаются исключительно как результат неисправной работы электроники, но никак не действия злоумышленников. Практика показывает, что не следует сразу списывать произошедшее на выход из строя штатного замка или охранной сигнализации. Дело в том, что в момент снятия автомобиля с охраны код сигнализации мог быть отсканирован с использованием код-граббера, а затем использован для блокировки дверей в удобное для похитителей время.

К моменту имитации неисправности замков автомобиль готов к движению, все противоугонные устройства отключены, необходимо только отвлечь внимание автовладельца. В такой ситуации ни в коем случае не оставляйте свой автомобиль без присмотра. Безобидное, на первый взгляд, возвращение домой за вторым комплектом ключей может обернуться утратой машины.

Для предотвращения хищения автомобиля в подобных ситуациях мы рекомендуем вам:

- проверить исправность и работоспособность систем защиты от угона, заменить элементы питания перед началом зимней эксплуатации;

- не располагать на одной связке ключи от зажигания и активаторы дополнительных иммобилайзеров;

- держать при себе метки (карточки, транспондеры) противоугонных устройств (не оставлять их в автомобиле, даже на короткое время);

- если в набор защиты входит замок коробки передач или блокиратор рулевого вала, то открывайте его только непосредственно перед началом движения;

- продумать заранее хранение второго комплекта ключей, чтобы обеспечить возможность воспользоваться ими в короткий срок;

- если очистка снега не займет много времени, то не закрывайте водительскую дверь или слегка опустите боковое стекло (достаточно, чтобы рукой можно достать рукоятку открывания двери изнутри;

- если очистка снега займет много времени, то начинайте прогрев двигателя незадолго до ее окончания, непосредственно перед запуском двигателя приоткройте дверь багажника;

- по возможности разделите по времени уборку снега и прогрев двигателя.

Желаем вам счастливого пути, будьте бдительны.

Эффективность систем защиты, которые установлены на Вашем автомобиле, зависит от соблюдения Вами следующих рекомендаций:

КАСКО – это что такое? Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России.

КАСКО – это что такое? – часто спрашивают автомобилисты-новички. Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России. Первыми требовать страховать авто по КАСКО стали российские банки, внедряющие автокредитование в качестве одного из продуктов. Однако многие автовладельцы и сегодня задаются вопросом, стоит ли пользоваться услугами страховых компаний, поскольку не до конца понимают суть и функции добровольной страховки.

КАСКО представляет собой вид добровольной автостраховки (в отличие от ОСАГО, которое является обязательным для каждого собственника авто). Суть КАСКО заключается в защите транспортного средства от нанесения ущерба, угона самого авто или хищения внутреннего содержимого.

От чего страхует?

Чтобы разобраться, что покрывает КАСКО, необходимо внимательно изучить условия классического полиса, предлагаемого страховщиками. Если автомобиль будет угнан, страховая компания берет на себя ответственность за возмещение его стоимости. Однако следует понимать, что возвратят вам не ту сумму, которая указана в договоре в качестве экспертной оценки. Обязательно будет учтен амортизационный износ ТС.

В случае кражи отдельных запчастей автомобиля или элементов его внутреннего наполнения (автомагнитолы, системы кондиционирования и пр.) страховщик возьмет на себя ответственность по возмещению нанесенного ущерба. Расчет украденных комплектующих проводится по средней рыночной цене.

Аналогичным образом возместят ущерб, полученный авто в результате повреждений третьими лицами или под воздействием негативных погодных явлений. Страховое возмещение выплатят, если автомобиль был подожжен злоумышленниками, пострадал в ДТП по вине посторонних, был каким-либо образом испорчен (вандалы поцарапали кузов, разбили фары, выбили стекла и пр.).

Если вы заключали договор с франшизой, обязательно изучите условия по выплате компенсаций и разберитесь, что означает франшиза в КАСКО (условная и безусловная). Страховщики часто предлагают ее клиентам – использование франшизы позволяет снизить стоимость страховки, однако в ситуации наступления страхового случая компенсировать часть расходов страхователю не будут.

Обратите внимание! Каждая страховая компания предлагает клиенту договор КАСКО, составленный по стандартной форме. Однако перед подписанием вы обязаны его прочитать, задать вопросы по пунктам, которые вам не ясны. К примеру, следует учесть, что КАСКО страхование – это защита от ущерба. Но одна компания трактует ущерб только как повреждение в результате ДТП или при воздействии на авто третьих лиц. А ведь есть и такие компании, которые соглашаются застраховать авто от воздействия негативных погодных явлений и не только.

В выплате страховой компенсации откажут, если:

- о страховом случае клиент дает ложную информацию;

- на место происшествия не вызваны представители ГИБДД или полиция;

- клиент допустил грубое нарушение ПДД: оставил авто на месте аварии, проехал на запрещенный сигнал светофора и пр.;

- авария совершена в момент, когда человек находится за рулем в состоянии алкогольного опьянения;

- собственник машины сам повредил авто в целях получения денег по страховке и пр.

Как расшифровывается КАСКО?

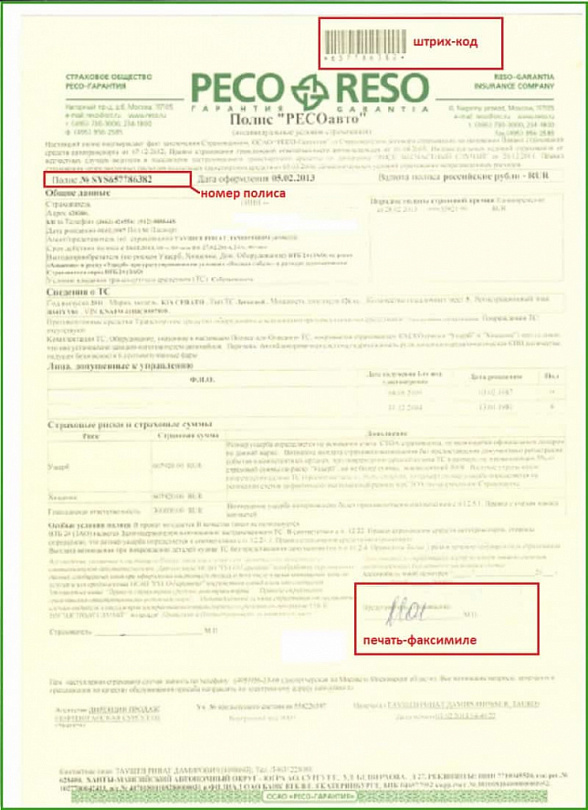

Как выглядит полис КАСКО

В отличие от ОСАГО к полисам КАСКО не предъявляются чрезмерно жесткие требования. Каждый страховщик сам принимает решение о внешнем виде документа. Большинство крупных компаний оформляют страховку на фирменном бланке. Есть два ключевых момента, на которые следует обратить внимание:

- наличие на полисе штрих-кода (в нем содержится информация о страхователе);

- наличие индивидуального номера договора.

Что представляет собой полное КАСКО

Страховые компании предоставляют клиентам услуги полного и частичного страхования по КАСКО. Важно понимать, в чем преимущества полного КАСКО и что в него входит, прежде, чем отказываться от него в пользу более дешевого частисного варианта. Выбор программы зависит исключительно от пожеланий клиента. Ориентироваться следует на то, каким рискам больше всего подвержено ТС. Если, к примеру, вы часто оставляете машину на неохраняемых стоянках, следует обязательно защитить ее от угона. Если недавно сели за руль и не уверенно чувствуете себя на дорогах, лучше покупать полис, предусматривающий защиту от ущерба. Проживаете в неблагополучном районе? Обязательно включите в полис защиту от возможного поджога или других типов повреждений третьими лицами. Ведь что такое КАСКО на машину, как не возможность минимизировать финансовые потери в случае ее повреждения или угона?

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

Обязательно ли покупать КАСКО

Однозначный ответ – нет. В том и состоят различия КАСКО и ОСАГО: второй вид страхования является обязательным для всех собственников автомобильного транспорта. А использование КАСКО – добрая воля каждого. Хотя автовладельцы, понимая, как работает КАСКО, предпочитают все же страховать свою машину. В обязательном порядке страховать машину от угона и ущерба также требуют российские банки, предоставляющие кредиты на покупку авто.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Есть большая разница между КАСКО и ОСАГО. Эти виды страховой защиты нельзя назвать взаимозаменяемыми. Выбирать, какой из типов страхования вам нужен, стоит и с учетом того, что лучше при ДТП - КАСКО или ОСАГО. Ведь оба полиса защищают интересы автомобилиста, но по-разному.

Основные понятия

Разбираясь с тем, что выбрать – КАСКО или ОСАГО, уточняют, для чего они нужны, чем выгодны владельцу транспортного средства. Также важно знать, когда стоит обращаться за выплатами по каждой из автостраховок. Отличия КАСКО и ОСАГО есть и по объекту страхования.

КАСКО и ОСАГО - в чем разница:

- КАСКО – страхование непосредственно транспортного средства от угона, уничтожения или ущерба;

- при ОСАГО страхуется гражданская ответственность автовладельца.

Обязательное страхование автомобиля – это ОСАГО. Или КАСКО, или полиса страхования гражданской ответственности у автомобилиста быть не может. ОСАГО должно быть у всех. По закону КАСКО обязательно только при кредитовании, когда машина принимается в залог, например, при автокредите. Во всех прочих случаях покупка данного вида страховой защиты обусловлена личным желанием владельца.

Цена полиса

Разберемся, что оформить на автомобиль дешевле – КАСКО или ОСАГО. Различие кроется в том, что полис КАСКО обойдется на порядок дороже. Стоимость услуги страховщик определяет самостоятельно. Обычно за такой договор платят 5-10% от стоимости автомобиля. Здесь важно искать, где лучше делать КАСКО, где условия выгоднее. В его оформлении страховщик вправе отказать.

ОСАГО же обязаны предлагать все страховые компании, и они должны продавать такие полисы всем обратившимся. Стоимость этого полиса считают по вилке тарифов, заданной ЦБ РФ. Страховщики вправе выбрать любое значение согласно указанным пределам. На 2019 г. базовый тариф для автовладельцев-физических лиц и индивидуальных предпринимателей на автотранспорт категорий B и BE определен в 2 746 – 4 942 рубля. При расчетах базовый тариф корректируется с учетом системы коэффициентов. Их значения регулируются на законодательном уровне.

Возмещение

Все, что касается выплат по КАСКО, определяется условиями договора. В нем расписывается, как и когда будет предоставлено возмещение, что является страховым случаем, учитывается ли износ деталей, упоминаются исключения и ограничения. Нужно очень внимательно изучать и приложение. Чаще всего именно там расписывают схему расчета, применяемые коэффициенты. Выплаты по этому виду защиты всегда получает автовладелец, купивший полис. Величина компенсации ограничивается стоимостью автомобиля или страховой суммой в договоре КАСКО.

При ОСАГО страховку выплачивают пострадавшим. Виновный водитель не получит ничего. Материальный урон компенсируется только с учетом амортизации и ограничен 400 000 рублей. Вред здоровью возмещается в сумме до 500 000 рублей. Компенсация предоставляется в течение 30 суток с момента оформления возникших убытков.

И по ОСАГО, и по КАСКО возмещение возможно как деньгами, которые после оценки ущерба переведут на счет получателя выплат, так и путем направления машины в ремонт на авторизованную СТО. Автовладелец в заявлении указывает, как ему было бы удобнее получить компенсацию – в денежной форме или в натуральной. Но окончательное решение о том, как будет восстанавливаться автомобиль, по закону остается за страховщиком.

Если водитель виновен в ДТП, то всегда используется полис ОСАГО. Благодаря этому договору пострадавшие получат компенсацию. Но для ремонта автомобиля виновного, уже требуется КАСКО.

Если страхователь – пострадавший, то важно учитывать:

- есть ли ОСАГО у виновника. При отсутствии полиса дело может затянуться;

- какова величина ущерба, покроет ли его обязательный вид страховой защиты;

- особенности условий добровольного автострахования.

Обращение за выплатами по договору страхования, повышает его стоимость при пролонгации. Значит, при небольших повреждениях пострадавшему выгоднее обратиться за возмещением по ОСАГО. Тогда эта страховка станет дороже для виновника, а для пострадавшего расходы на страхование в следующем периоде не увеличатся.

Как определить тип полиса

Также многие страховщики на своих сайтах размещают сервисы проверки полисов. Указав номер документа, можно узнать тип страховки и уточнить ее легальность. Подлинность ОСАГО и корректность выбора коэффициентов проверяют на сайте РСА.

Сводная таблица различий КАСКО и ОСАГО

Приводим таблицу, где кратко описывается, чем отличается КАСКО от ОСАГО.

Транспортное средство - его угон, утрата, повреждение

Гражданская ответственность владельца транспортного средства

Нет. Исключение - автокредитование

Штраф за отсутствие

От 5% от стоимости автомобиля

Диапазон значений ограничен законодательно

Срок действия договора

Определяется по соглашению сторон

Лимит страховых выплат

Стоимость автотранспорта с учетом износа или иная сумма, указанная в договоре

Читайте также: