Ингосстрах полис осаго образец

Страховые полисы созданы специально для того, чтобы защищать автомобилистов при возникновении аварийной ситуации, возместить ущерб участникам дорожного движения. Ингосстрах делает выплаты по ОСАГО при соблюдении всех нюансов процедуры. Страховая компания излагает аспекты оформления страховых случаев на официальном сайте.

Виды компенсаций по ОСАГО в Ингосстрах

Ингосстрах гарантирует ремонт по ОСАГО или предоставляет компенсацию в виде денежной суммы. Существует максимальный размер выплат, который напрямую зависит от нюансов дорожно-транспортного происшествия. Есть натуральное возмещение в виде ремонта, или выплата страховой премии в денежном эквиваленте. Основные аспекты вопроса:

- Автомобилист получает выплату по ОСАГО в полном объеме, если произошло банкротство компании, у страховщика аннулирована лицензия.

- Компенсация гарантирована, если установлено лицо, по чьей вине произошло ДТП и у виновника есть полис ОСАГО.

- Если повреждено имущество, то следует ознакомиться с пунктами 1–2 договора.

- Натуральная форма — это возмещение, которое проводится путем ремонтных мероприятий на СТО, с которыми у Ингосстраха заключен договор, или предоставляется денежная сумма после оценки транспорта независимым экспертом.

Примечание. Целесообразно пользоваться электронным помощником только в случае, если оба участника ДТП — физические лица. В данный момент приложение работает только в Москве, МО, Санкт-Петербурге, ЛО и Республике Татарстан.

От чего зависит размер выплаты

Выплата или ремонт: две позиции, на которые может рассчитывать страхователь при возникновении аварийной ситуации. Если во время ДТП пострадали люди, то выплата Ингосстраха по ОСАГО может достигать 500 000 руб. До 1 апреля 2015 г., при таких обстоятельствах компенсация не превышала 160 000 руб. Если был нанесен вред имуществу, то выплачивается сумма до 400 000 руб.

Эти суммы не окончательны, потому что итоговая выплата будет уменьшена на эквивалент компенсации, выплаченная в виде частичного возмещения вреда.

Чтобы компенсация стала возможной через евпропротокол, необходимо учесть ряд условий:

- участники аварии — два автотранспортного средства;

- у обоих водителей есть действующий ОСАГО от лицензированной компании;

- во время аварии нет пострадавших, повреждено только ТС;

- заполнено Извещение о ДТП через мобильного помощника.

- общий ущерб не превышает 100 000 руб.

- участники определили виновную сторону единогласно.

Максимальная страховая сумма в Ингосстрах

Чтобы узнать сумму выплаты, которую получит участник аварии, требуется пройти весь процесс оформления страхового случая. Верхний порог равен 100 000 руб., если не применен безлимитный европротокол, возмещение по которому достигает 400 000 руб.

- 500 000 руб. — пострадали люди. Комиссионные выплачиваются каждому пострадавшему.

- 475 000 руб. — сумма, которую получат родственники, если человек погиб во время аварии, дополнительно полагает 25 000 руб. на погребение умершего. Если в ДТП погибло несколько человек, то каждой семье положена выплата.

- 400 000 руб. выплачивается всем участникам, если нанесен серьезный ущерб имуществу.

Если человек улаживает вопрос по европротоколу, то там суммы будут менее внушительные по первым двум позициям (они не превысят 400 000). Узнать статус выплаты можно в дистанционном режиме через виртуальный ресурс страховой компании.

Причины отказа в выплатах

Страховые выплаты по ОСАГО при ДТП выплачиваются не всегда. Нередки случаи, когда возмещение невозможно. Основные причины неисполнения страховщиком обязательств перед клиентом:

- Вышел срок выплат страховой компанией. То есть страхователь вовремя не подал документы для урегулирования вопроса о компенсации.

- Нарушены договоренности, прописанные в контракте ОСАГО Ингосстраха.

- Неверно заполнен протокол, извещения, или были вписаны заведомо ложные сведения по аварии.

- Зафиксированы нарушения или указывались неточные данные при заключении договора ОСАГО с Ингосстрахом.

- Водитель за рулем во время аварии был в алкогольном/наркотическом опьянении или не вписан в контракт страхования.

Если ситуация, возникшая на дороге, не прописана в полисе, то получить комиссионные от Ингосстраха также не получится. К таким явлениям относятся: ядерный взрыв, радиация, военное положение, гражданская война. Если решение уничтожения автотранспорта принято государственной инстанцией страны, то в выплате также будет отказано.

Можно ли оспорить отказ в выплате

Чтобы оспорить страховой случай по ОСАГО Ингосстраха, требуется основание. Если водитель не согласен с решением страховой организации, он вправе обращаться в суд на страхователя или решать вопрос через Российский Союз Автостраховщиков. РСА создал специальный фонд, который помогает получить компенсацию в сложных или нестандартных ситуациях.

Важно! Фонд РСА формируется за счет сборов, которые выплачиваются автолюбителями при оформлении ОСАГО или КАСКО.

Порядок и этапы получения выплат по ОСАГО в Ингосстрах

Мало подать заявление на выплату или вовремя зафиксировать все обстоятельства ДТП. Важно организовать процесс с учетом всех нюансов процедуры. Пошаговый алгоритм действий для водителя после того, как произошла авария:

- Остановиться. Включить аварийную световую сигнализацию, выставить знак аварийной остановки.

- Позвонить в службу спасения, если есть пострадавшие, и вызвать наряд ГИБДД.

- Зафиксировать данные о происшествии в мобильном приложении Ингосстрах. Важно внести информацию не только об обстоятельствах аварии, но также о втором участнике.

- Передать данные АИС ОСАГО. Заполнить извещение самостоятельно или под руководством сотрудника ГИБДД. Решение вопроса по европротоколу актуально, если общая сумма ущерба варьируется от 100 до 400 000 руб.

- Написать заявление, собрать документы. Передать полный пакет документов в офис Ингосстрах, и ожидать решения.

После рассмотрения заявления сотрудник организации выпишет направление на ремонт по ОСАГО Ингосстрах или выставит фиксированную сумму комиссионных средств, положенных человеку.

Сроки предоставления выплат

Заявление рассматривается в течение не более 20 дней. Именно этот период выставлен для того, чтобы страховая компания приняла решения по делу. После того как написано заявление, собраны документы и переданы менеджеру Ингосстраха, максимальным сроком выплаты будет считаться 30-й день с момента всех проведенных манипуляций.

Необходимые документы

Для того чтобы провести операцию по возмещению ущерба, важно предоставить Ингосстраху всю обязательную документацию. В перечне этих бумаг:

- Копия паспорта и документы на авто.

- Заявление о возмещении ущерба.

- Извещение о ДТП.

- Договор ОСАГО.

- Справка о том, что авария зафиксирована дорожной полицией.

Дополнительный список документации потребуется в ряде случаев. Например, если машиной управляли по доверенности, то требуется предоставить ее оригинал. Существует максимальный срок подачи документов — 5 рабочих дней.

Дополнительная информация. Допускается предоставление копий документов, если они заверены лицензированной нотариальной конторой.

Бланк заявления на выплату ОСАГО Ингосстрах

Получить бланк заявления для оформления страхового случая можно на сайте Ингосстраха либо в любом офисе по всей России.

Как узнать сумму и статус рассмотрения дела

Информация о выплатах станет доступна на официальном портале Ингосстраха после того, как произошла передача бумаг. Посмотреть статус своего дела или узнать решение можно в дистанционном режиме.

Алгоритм действий:

На заметку. Если вышли все сроки, то автомобилист может направлять жалобы не только в офис Ингосстраха, но также в другие инстанции, защищающие права потребителей.

Стоимость страховки на автомобиль и как ее рассчитать

Размер страховой премии по ОСАГО зависит от того какой автомобиль, как часто и где он используется, а также насколько большой у страхователя водительский стаж. Без учета целого ряда параметров страховщик даже не сможет рассчитать тариф. Единой цены на все полисы ОСАГО не существует.

Компании назначают стоимость полиса в рамках тарифного коридора и с использованием целого ряда поправочных коэффициентов. Традиционная формула для подсчета тарифа:

Где ТБ это базовый тариф от 2 746 рублей (для легкового транспорта), согласно Указанию Банка России от 04.12.2018 N 5000-У, а остальные составляющие это поправочные коэффициенты:

- показатель региона (КТ);

- бонус-малус (КБМ);

- возраст-стаж (КВС);

- ограничивающий коэффициент (КО);

- показатель мощности (КМ);

- срока сезонности (КС);

- нарушений в прошлом (КН);

- срока полиса (КП).

Найти показатели всех коэффициентов можно без труда в сети, ведь они утверждаются Банком России. Рассчитать цену страхового полиса можно и онлайн, используя этот калькулятор или при его покупке на сайте компании. Средняя стоимость страховки для легкого автотранспорта от 4 до 10 тыс. рублей, но с каждым годом она только увеличивается за счет пересмотра коэффициентов и коридора базовых ставок.

От чего зависит цена?

Цена на полис ОСАГО может очень отличаться в разных регионах России. Самые дорогие страховки в городах, где активный траффик. Зависит стоимость полиса и от стажа вождения, опыта страхования (убыточный или нет), случаев нарушений в прошлом и много другого. На цену также влияет:

- мощность двигателя;

- тип транспорта (грузовой, легковой, с прицепом или без);

- цель использования (такси, для учебной езды или просто автомобиль);

- регион регистрации;

- ограниченное или неограниченное число водителей будет иметь право садиться за руль;

- статистика ДТП в прошлом;

- возраст и стаж страхователя и других лиц, допущенных к управлению.

Не применяется ограничивающий коэффициент, если в ОСАГО вписано до пяти лиц. При использовании неограниченного количества коэффициент увеличивается до 1,8%. Чем больше человек будет вписано в страховку, тем дороже она будет стоить.

Зато за безубыточную езду можно получить скидку до 50% стоимости полиса, но только в случае, если за последние десять лет не было аварий. После первого же года страхования можно получить скидку до 5%, если никаких ДТП не было.

Подробнее о том, от чего зависит стоимость страховки ОСАГО, а также о том, где и как выгоднее оформить полис, мы рассказывали в этой статье.

Как застраховать авто: павила и условия

- Какие документы требуются для заключения договора.

- Как можно оформить электронный полис.

- Что такое прямое урегулирование убытков.

- Когда допускается рассмотрение дела без справки о ДТП.

- А также другие важные параметры договора.

По договорам ОСАГО страховым событием признается ущерб, причиненный вследствие ДТП другим лицам по вине страхователя. Это может быть повреждение машины или любого другого имущества, а также здоровья, жизни.

В перечень страховых случаев не включается:

- моральный ущерб;

- убытки, полученные в результате учебной езды или гонок;

- загрязнения природы;

- повреждения грузов, в том числе при их погрузке или разгрузке.

Список исключений не такой уж и большой, так что большинство аварий все же признается страховщиками страховыми событиями.

Как оформить в отделении СК?

Покупка страховки происходит в любом из офисов страховой компании Ингосстрах. Страховщик попросит клиента заполнить заявление на страхование и выпишет полис ОСАГО серии ККК или МММ на бланке строгой отчетности.

Составление заявления

Бланк заявления на страхование стандартный для всех клиентов и компаний. Он утвержден Банком России, который является регулятором страхового рынка. В бланке указываются:

Необходимые документы

Для заключения договора нужно приехать с:

- паспортом;

- свидетельством о регистрации на авто;

- ПТС;

- доверенностью (если она оформлялась);

- водительским удостоверением;

- если машина не новая, а старше трех лет, то нужна будет и диагностическая карта.

Сроки

Однако в самом полисе можно указать период использования автомобиля (сезонность). Сроки сезона могут быть любыми, в том числе и короткими.

Как сделать это онлайн?

Для покупки полиса не в офисе, а на сайте компании Ингосстрах нужно пройти процедуру авторизации и ввести свой телефон или адрес электронной почты. Пользователю вышлют временный код, который нужно будет ввести, чтобы зайти в свой личный кабинет. Регистрации предшествует проверка данных в АИС РСА.

Алгоритм регистрации и оформления е-ОСАГО:

После того, как все проверки будут пройдены, и вы оплатите полис, в личном кабинете можно будет увидеть номер страховки, размер страховой премии, срок действия полиса.

Нужно ли будет после заключения онлайн договора обращаться в офис страховой компании для получения бумажного бланка государственного образца? Нет, это совершенно необязательно, так как легальность электронного полиса предусмотрена законодательством. Если вы приобрели страховку у компании, у которой есть лицензия и право реализовывать полисы ОСАГО, то никаких проблем возникнуть не должно.

При желании можно оформить бланк бумажного полиса в офисе компании. Это будет документ на бланке строгой отчетности со степенями защиты от подделок.

Что делать, если машину остановил сотрудник ГИБДД?

Как только вас остановит дорожный инспектор и попросит проверить полис, можно показать ему распечатанную версию. Неважно, на каком принтере она была сделана: действительна цветная и черно-белая версия.

На самом бланке е-ОСАГО будет четко указано, что это электронный полис, так что никаких вопросов возникнуть не должно. Инспектор проверит номер и фамилию владельца по базе, убедиться в том, что страховка действительна, и не просрочена.

Легален ли электронный документ?

Но с января 2017 года их еще и обязали предоставлять такую возможность клиентам. е-ОСАГО подписывается простой электронной подписью, которая является аналогом обычной. Она присылается клиенту в виде отдельного файла на почту. Страховщик со своей стороны подписывает бланк усиленной квалифицированной ЭЦП.

Как продлить е-ОСАГО?

За 2 месяца до окончания электронной страховки, вы легко можете продлить ее, заехав в офис или зайдя в свой личный кабинет на сайте компании.

Можно ли сделать продление бумажного документа через интернет?

Если вы изначально оформляли бумажный полис, но хотите продлить его через Интернет, то это также возможно.

Для этого нужно авторизоваться на сайте, зайти в свой личный кабинет и пройти всю вышеуказанную процедуру покупки полиса (заполнение заявления на страхование, проверка персональных данных и пр.). После оплаты страховка станет доступна на почте или в личном кабинете.

Как получить возмещение убытков при ДТП?

На компенсацию расходов согласно ст. 7 ФЗ-40 на ремонт автомобиля и другого имущества (например, разбитой витрины) можно получить до 400 тыс. рублей. Если пострадало здоровье людей (водителя другой машины, пассажиров, пешеходов), то получить можно до 500 тыс. рублей.

Выплата напрямую зависит от вида полученного заболевания и группы инвалидности. Этот же лимит предусмотрен и на случай смерти человека.

Деньги смогут получить его наследники (475 тыс. рублей), в том числе и достаточно оперативно, чтобы можно было организовать похороны (на эти расходы предусмотрено 25 тыс. рублей).

Как составить заявку?

Пострадавший должен указать объем полученных повреждений и примерную стоимость их устранения, а также все дополнительные расходы, которые он понес (вызов эвакуатора, частой медпомощи и пр.).

Ранее в заявлении всегда указывались банковские реквизиты получателя, и нужно было указать, какой вариант возмещения предпочтительней: наличными или на счет СТО.

Однако с этого года порядок выплат по ОСАГО изменился и в большинстве случаев страховщики просто переводят деньги на станции техобослуживания или оплачивают счета медучреждений, а не передают их пострадавшим в аварии.

К заявлению прилагаются справки о ДТП, если они составлялись, копии полиса, документов на машину, паспорта и другие документы. Сроки подачи заявления – в течение 5-ти дней после аварии.

Сколько ждать?

Возмещение по ОСАГО согласно ст. 12 ФЗ-40 страховщики выплачивают в течение 20-ти дней после подачи документов и осмотра машины. Обычно уже через 14 дней можно получить направление на восстановительный ремонт на СТО.

Как проверить статус?

Вопросы расторжения договора

- смерть клиента;

- продажа им машины;

- отзыв лицензии у страховщика или его банкротство;

- а также полная гибель транспортного средства.

Если вы захотите расторгнуть полис по другим причинам, например, произвести возврат полиса при продаже автомобиля, то скорей всего получите отказ, так как это противоречит требованиям законодательства. Электронная страховка расторгается на тех же условиях, что и бумажная.

Дистанционно сделать это невозможно. Нужно прийти в офис с паспортом, документами на авто и подтверждающими основания для расторжения договора бумагами (свидетельством о смерти или, например, купчей на машину).

Страховщик попросит написать заявление о расторжении договора и сделает перерасчет страховой премии, которую можно будет получить. Сумма зависит от срока до окончания полиса (чем ближе дата, тем меньше получит клиент). При расчете от премии отнимаются 23% на ведение дела и еще 3% на взносы в РСА.

Заключение

Для решения вашего вопроса – обратитесь за помощью к юристу. Мы подберем для вас специалиста. Звоните 👇

Следует учесть, что на сайте можно скачать образцы заявлений не по всем программам. На данный момент для загрузки доступны бланки, касающиеся следующих сфер страхования:

В случае наступления страхового случая необходимо зафиксировать случившееся при помощи фотоаппарата или видеокамеры, после чего сообщить об этом страховщику. Среди документов, которые могут понадобиться гражданину:

- Извещение о ДТП (ссылка на бланк расположена выше).

- Европротокол, если оформление происходило без вызова сотрудников ГИБДД.

- Справка по форме 154 (с 2017 года – постановление о возбуждении административного дела).

Поврежденное транспортное средство следует предоставить в распоряжение одному из сотрудников компании или в авторизированный сервисный центр. Размер компенсации будет зависеть от установленной оценки повреждений.

- извещение;

- справку из ГИБДД, протокол;

- постановление об административном правонарушении (если подобный документ имел место);

- бумаги на транспортное средство (свидетельство или ПТС);

- права гражданина, пребывающего за рулем в момент аварии;

- паспорт лица, выступающего в роли заявителя.

В случае необходимости, сотрудник страховой компании может запросить дополнительные документы. Это законное требование, не следует его игнорировать.

Письменное заявление вместе с другими документами подается в один из офисов урегулирования страховщика. Для поиска подходящего отделения можно воспользоваться официальным сайтом. Нужно сделать следующее:

При выборе отделения следует ознакомиться с услугами, которое оно предоставляет. Не все точки урегулирования работают с программами страхования по имуществу, путешествиям. Некоторые офисы предоставляют компенсации по КАСКО, но не по ОСАГО.

Следует учесть, что на сайте можно скачать образцы заявлений не по всем программам. На данный момент для загрузки доступны бланки, касающиеся следующих сфер страхования:

-

. Можно загрузить заявления, связанные с понесенными медицинскими расходами, потерей багажа, невыездом (взрослого и ребенка).

-

. Пользователь может скачать извещение, в котором будет указано о наступление страхового случая (то есть, происшествии, дающем право на получение компенсации) и запрос о выплате средств. На сайте размещено 6 бланков, связанных с ипотечным страхованием. Это заявления на страхование (комплексное, личное или имущества), перерасчет премии, получение компенсации и расторжение договора.

-

. Физические лица, работающие на застрахованных по этой программе предприятиях, имеют возможность получить компенсацию, заполнив соответствующий бланк.

В случае наступления страхового случая необходимо зафиксировать случившееся при помощи фотоаппарата или видеокамеры, после чего сообщить об этом страховщику. Среди документов, которые могут понадобиться гражданину:

- Извещение о ДТП (ссылка на бланк расположена выше).

- Европротокол, если оформление происходило без вызова сотрудников ГИБДД.

- Справка по форме 154 (с 2017 года – постановление о возбуждении административного дела).

Поврежденное транспортное средство следует предоставить в распоряжение одному из сотрудников компании или в авторизированный сервисный центр. Размер компенсации будет зависеть от установленной оценки повреждений.

- извещение;

- справку из ГИБДД, протокол;

- постановление об административном правонарушении (если подобный документ имел место);

- бумаги на транспортное средство (свидетельство или ПТС);

- права гражданина, пребывающего за рулем в момент аварии;

- паспорт лица, выступающего в роли заявителя.

В случае необходимости, сотрудник страховой компании может запросить дополнительные документы. Это законное требование, не следует его игнорировать.

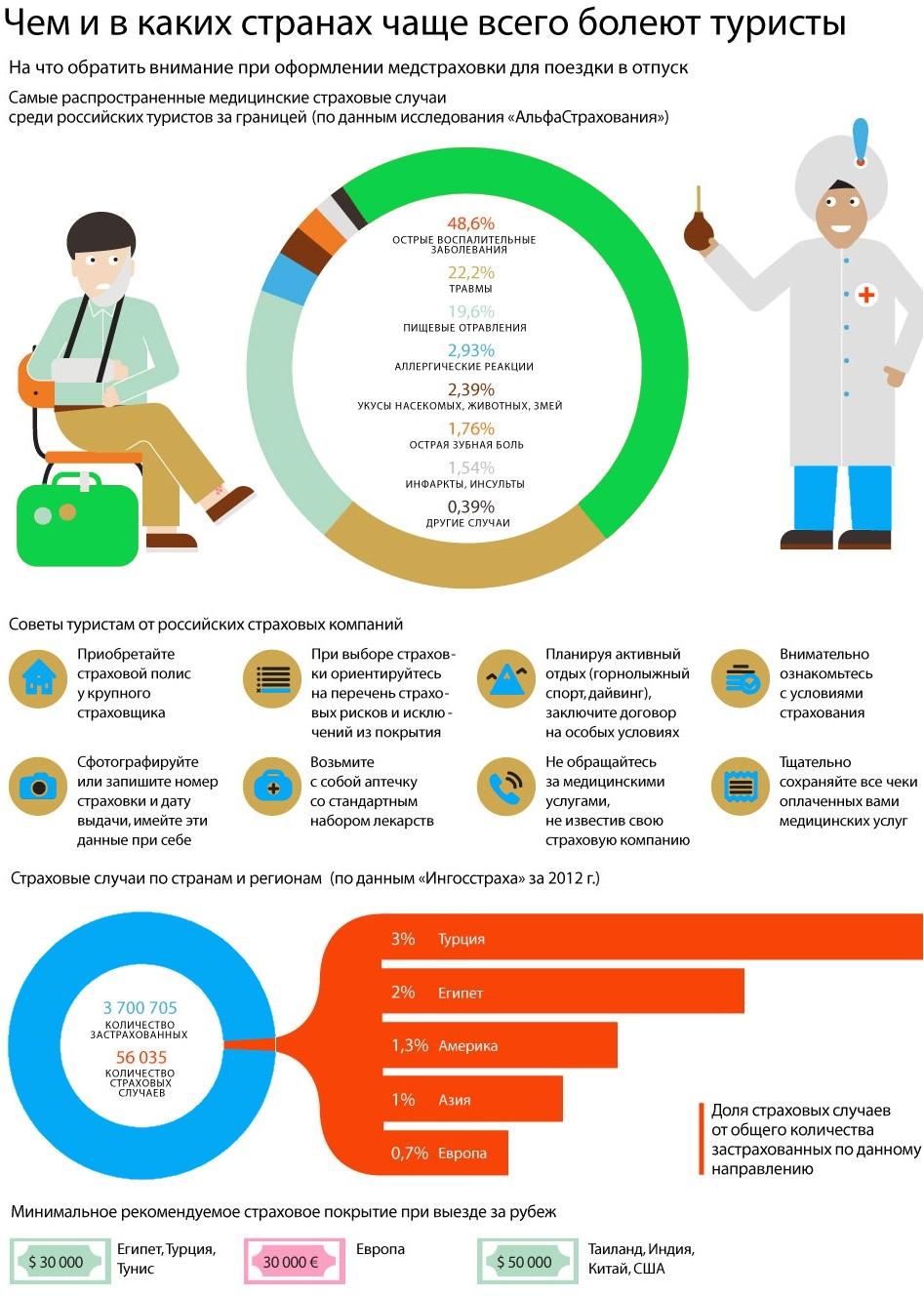

Если гражданину пришлось самостоятельно оплачивать лечение в заграничном медицинском учреждении, он сможет получить компенсацию уже после возвращения домой. Для этого необходимо подготовить следующий пакет документов:

- Заявление, в котором будет описан страховой случай (можно скачать с сайта страховщика).

- Полис.

- Документы с указанием диагноза.

- Рецепты лечащего врача, чеки, квитанции, счета из больницы.

- Направления на лабораторные исследования.

Если клиент пользовался транспортными компаниями (для лечения), нужно предоставить соответствующие счета. Также потребуются оригиналы проездных документов. Чтобы получить средства, необходимо указать реквизиты банковского счета, на который будут переведены деньги.

- Заявление на выплату страховки.

- Справку или постановление из компетентного органа, занимавшегося ликвидацией последствий страхового случая (противопожарной, гидрометеорологической службы, полиции).

- Страховой полис (копию).

- Документы на имущество, подтверждающие наличия у заявителя права собственности.

- Личный паспорт.

Имущество должен осмотреть один из сотрудников страховой компании. Решение о выплатах принимается только после фиксации повреждений этим специалистом.

Если что-то случилось с имуществом, предоставляются такие же бумаги, как и в предыдущем случае. При наступлении страхового случая, связанного с жизнью и здоровьем заемщика, нужно подать:

- Страховой полис.

- Извещение.

- Запрос на получение выплат.

- Паспорт или иной документ, который подтвердит личность обращающегося лица.

Также понадобятся бумаги, которые подтвердят наступление страхового случая. Рекомендуется уточнить перечень у одного из сотрудников страховой компании. Он напрямую зависит от характера происшествия.

Если гражданин потерял право собственности на объект ипотеки (по причине просрочек или из-за других факторов), придется предоставить кредитный и страховой договоры, паспорт, копию иска, связанного с потерей данного права, и решение суда. Страховщик может потребовать дополнительные бумаги.

При несчастном случае гражданин должен уведомить страховщика о его наступлении в течение 30 дней. Сделать это можно при помощи телефона или электронной почты. Далее потребуется собрать пакет документов, состоящий из следующих бумаг:

- договор страхования;

- извещение;

- заявление с банковскими реквизитами;

- паспорт или другой документ, который подтвердит личность обратившегося лица.

Также потребуется представить документ, подтверждающий факт наступления страхового случая. Это, к примеру, может быть справка из медицинского учреждения с указанным диагнозом и перечнем терапевтических мер, которые применялись по отношению к застрахованному лицу.

В первую очередь страхователю следует запомнить, что нельзя самостоятельно оплачивать услуги медицинских учреждений до получения разрешения на это со стороны страховщика (за исключением экстренных случаев). Если этот вопрос был согласован, запрос на денежную компенсацию нужно подавать вместе с:

- Договором, заключенным с больницей, в которой страхователь проходил лечение.

- Копию лицензии этого медицинского учреждения.

- Рецепт на препараты.

- Чеки с больницы и аптеки.

Компенсирована будет только та часть средств, которая указана в предоставленных квитанциях и чеках. Поэтому важно сохранять эти документы во время терапии.

- Заявление (ссылка для скачивания находится выше).

- Удостоверение личности.

- Документы, подтверждающие факт получения травмы на опасном производстве, а также содержащие данные о степени тяжести повреждений.

Если вместо пострадавшего за компенсацией обращается его родственник, потребуется представить документы, свидетельствующие о наличии родства. Также таким лицам может потребоваться доверенность.

Письменное заявление вместе с другими документами подается в один из офисов урегулирования страховщика. Для поиска подходящего отделения можно воспользоваться официальным сайтом. Нужно сделать следующее:

При выборе отделения следует ознакомиться с услугами, которое оно предоставляет. Не все точки урегулирования работают с программами страхования по имуществу, путешествиям. Некоторые офисы предоставляют компенсации по КАСКО, но не по ОСАГО.

Здравствуйте, считается дата получения письма в офисе, а не дата отправки. Письмо было получено позже 14 дней.

Когда пора пролонгировать полис

- инспектор ГИБДД может выписать штраф;

- ущерб пострадавшим придется выплачивать самостоятельно;

- КБМ может обнулится.

Страхователям доступно 4 варианта:

Посетить офис страховщика

Клиенту необходимо предоставить паспорт и бумажный полис (при наличии) и написать заявление на пролонгацию. В случае изменения персональных данных, замены водительского удостоверения, ПТС, СТС или госномеров автомобиля необходимо предъявить подтверждающие документы. Если меняется перечень водителей, вписанных в полис, то необходимы копии их водительских удостоверений. После получения необходимой информации сотрудник страховой компании распечатает новый полис на бланке (всегда должен быть при себе). И выдаст квитанцию, если требуется доплата.

Если пролонгировать полис хочет вписанный в страховку водитель, не являющийся собственником транспортного средства, то потребуется заверенная у нотариуса доверенность.

Онлайн через интернет

Схема действий следующая (доступно только для собственников транспортного средства):

Электронный полис вступает в силу через 3 дня после подписания договора. Если необходимо продлить страховку за меньшее время, придется посетить офис страховщика.

К пролонгации можно перейти из личного кабинета. Для этого в списке страховых договоров выбирается нужный и нажимается кнопка продлить.

После успешной оплаты на электронную почту придут:

- Е-ОСАГО;

- правила страхования;

- квитанция А7;

- извещения о ДТП.

Пролонгировать электронный полис разрешено только на тех же условиях, чтобы были зафиксированы в предыдущем договоре страхования. Если необходимо внести изменения, то делается до или после пролонгации.

Перечень документов

Для пролонгации любым способом необходимы:

- паспорт;

- водительские удостоверения допущенных к управлению (если приобретается полис с ограничениями);

- СТС, ЕПТС или ПТС;

- диагностическая карта (техосмотр проходят машины старше 3-ех лет, с 1 марта 2021 — старше 4-ех лет).

Снизить стоимость полиса допустимо следующими способами:

- не покупать страховку без ограничений без реальной необходимости;

- не вписывать молодых водителей без стажа (из-за высокого коэффициента КБМ цена вырастет в 1,9 раза);

- избегать перерывов в страховании продолжительностью свыше 12 месяцев (КБМ обнуляется);

- не становится виновником ДТП (КБМ ежегодно уменьшается на 0,5);

- отслеживание правильность применения КБМ.

Вывод

Читайте также: