Что делать если у виновника дтп недействительный полис осаго

Я сдал машину такси в прокат, и водитель попал на ней в ДТП: в мою машину врезался другой автомобиль. Виновником признали водителя того автомобиля, но у него не оказалось полиса ОСАГО.

Оценщик определил мой ущерб в 465 000 Р с учетом износа. Я отправил виновнику досудебную претензию с копиями всех документов и потребовал возместить ущерб в течение 15 дней, оплатить 1700 Р в сутки за простой машины, а также расходы на эксперта и эвакуатор. Но это не помогло: водитель на контакт не идет. До этого он не приезжал на независимую экспертизу, не забрал телеграмму с уведомлением. Видимо, такая же ситуация с претензией.

В базе данных судебных приставов я нашел 49 исполнительных производств в отношении виновника на сумму около 30 000 Р — в основном это неоплаченные штрафы за нарушения ПДД с 2018 года. Предполагаю, что водитель — злостный нарушитель. Банковских карт и счетов у него, видимо, нет, иначе приставы заблокировали бы их и списали штрафы. Но, кажется, у этого человека есть машина, ведь штрафы за нарушения продолжают ему приходить. Другого имущества, возможно, нет.

Я планирую подать в суд и думаю, что мой иск удовлетворят. Но как мне взыскать деньги? Какая управа есть на виновника ДТП, если у него не было полиса ОСАГО и, скорее всего, нет имущества?

Валерий, вы правы: ущерб в вашей ситуации взыскивают только через суд. Даже если виновник ДТП не придет в суд, решение могут вынести заочно. Дело передадут судебным приставам, и они будут решать, как именно взыскать долг.

Несмотря на то что у приставов довольно широкие полномочия, получить деньги, скорее всего, будет непросто. Расскажу подробнее об этой схеме и дам советы, как действовать, чтобы ускорить дело.

Как подать в суд на виновника ДТП

В России ОСАГО обязательно. Водитель, который сел за руль, должен заранее застраховать свою ответственность. Если такой водитель попадет в ДТП, страховая компания заплатит до 400 000 Р за вред имуществу и до 500 000 Р за вред здоровью пострадавших.

Но есть водители, которые нарушают закон и ездят без ОСАГО. Если такой водитель устроил ДТП, обращаться в страховую компанию бесполезно: страхового полиса нет. Если бы был ущерб жизни или здоровью, такой ущерб в отсутствие ОСАГО компенсировал бы Российский союз автостраховщиков. Но в вашем случае ущерб только материальный, и взыскать его можно только через суд.

До подачи иска желательно соблюсти такую процедуру:

При этом неважно, получил виновник ДТП бумаги или нет, — в суде будет иметь значение только сам факт отправки. Поэтому и извещение о проведении оценки, и досудебное уведомление лучше отправлять заказными письмами с уведомлением о вручении.

Поскольку сумма ущерба в вашем случае более 50 000 Р , вам следует обратиться в районный суд по месту жительства виновника.

За рассмотрение таких дел взимается госпошлина. У вас сумма иска будет больше 200 000 Р , но меньше миллиона. Госпошлина составит 5200 Р плюс 1% от суммы превышения 200 000 Р : (465 000 Р − 200 000 Р ) × 1% + 5200 Р = 7850 Р .

Если бы сумма была меньше 50 000 Р , дело рассматривал бы мировой судья.

В исковом заявлении можно сразу потребовать наложить арест на имущество виновного и просить взыскать все понесенные расходы: на ремонт, эвакуатор, оценщика, юриста и так далее.

Если ответчик не явится на судебное заседание, скорее всего, суд несколько раз отложит заседание, а потом вынесет заочное решение. У виновника аварии будет право подать апелляционную жалобу. Если он этого не сделает, то через месяц решение вступит в законную силу.

После этого материалы дела передадут судебным приставам. Они и будут заниматься взысканием долга.

На рынок автостраховок идет постоянный вброс липовых полисов ОСАГО. Мошенники часто и сами не скрывают: мол, бланк оригинальный, но не учтенный, а потому и цена такая низкая. Хочешь сэкономить – рискуй. От инспектора он отмажет, а если авария – тут уже разбирайся сам.

Когда после ДТП фальшивку обнаружат, страховщик точно откажется оплачивать ремонт машины. Мол, мы такого не продавали, а бланк и вообще поддельный. Или скопированный. Или спрятанный от ревизии. Сути дела это не меняет – денег пострадавшему не дадут, ремонт не сделают. Как восстановить справедливость? Рассказываем, что делать, если у виновника ДТП поддельный полис ОСАГО.

Когда страховая в ответе

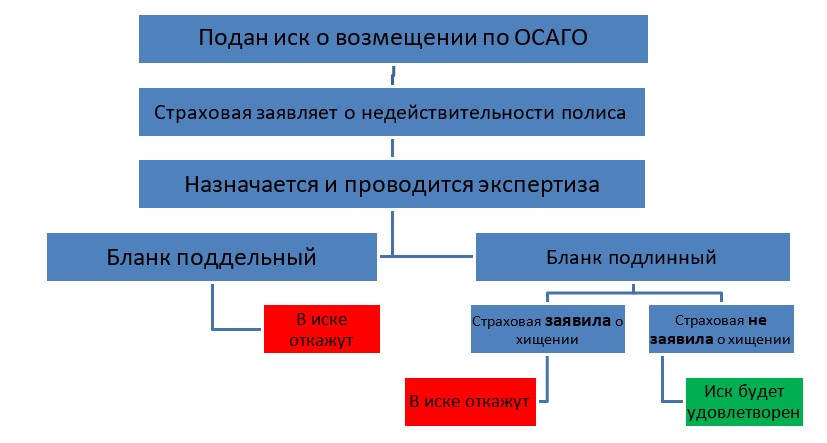

Схематически это выглядит так:

Кто возместит ущерб?

Во всех остальных случаях привлечь страховщика не удастся. Действительного полиса у виновника нет, а значит СК ни при чём. Кто оплатит пострадавшему водителю ремонт? А если потребуется лечение?

Ущерб жизни и здоровью можно возместить за счет РСА. Именно она, как профессиональное объединение автостраховщиков, выплачивает компенсации в случае отсутствия у виновного водителя действующей автогражданки (пп. г) п. 1 ст. 18 ФЗ № 40). Порядок, адреса и документы для обращения узнайте на сайте РСА.

Ремонт же будет оплачивать сам виновный водитель. Лица, риск гражданской ответственности которых не застрахован (хотя должен был быть), самостоятельно возмещают причиненный ими вред (ст. 1064 ГК, п. 4 ст. 4 ФЗ № 40).

За возмещением – в суд

В сторону реплики о том, что в судах справедливости нет! Не идите на поводу у виновника и не отказывайтесь от подачи иска. Шансы выиграть у вас гораздо выше, чем может показаться. Подтверждается это и судебной практикой. Например, решения Басманного районного суда г. Москвы № 2-1679/16 и 2-1691/16. Итак, если виновник отказывается возмещать ущерб, действуем!

Шаг 1. Делаем экспертизу

Вам нужно доказать размер ущерба, который планируете взыскивать с виновника – свидетельств соседа по гаражу суду недостаточно. Для этого обращаемся в экспертную организацию и заказываем проведение независимой технической экспертизы. Конечно, можно провести ремонт самостоятельно, и потом в суде ссылаться на стоимость ремонта в чеках и накладных из СТО. Но тогда справедливо встанет вопрос о наличии взаимосвязи между отремонтированными повреждениями и ДТП. Так что лучше уж сделать экспертизу сразу. Ее стоимость можно также взыскать с виновника (п.п. 2, 4 Постановления Пленума ВС РФ № 1 от 21.01.2016).

Шаг 2. Готовим иск

В иске нужно изложить суть случившегося и заявить требование о взыскании с виновника ДТП суммы ущерба, стоимости экспертизы, других судебных расходов. Для подготовки корректного иска, соответствующего особенностям вашей ситуации, закажите его у юристов. Также можете воспользоваться представленным ниже образцом.

Приложите к иску:

- копию претензии, направленной виновнику;

- ПТС, СТС;

- протокол, составленный в ГИБДД;

- копию заключения эксперта;

- документ об уплате госпошлины;

- копии иска и документов по количеству сторон.

Шаг 3. Подаем иск

Иск нужно подать в суд по месту жительства ответчика. Если сумма требований меньше 50 тыс. руб, иск подается мировому судье, если больше – в районный суд. По возможности посещаем заседания или направляем туда своего представителя. В процессе поддерживаем заявленные требования, даем суду объяснения, выполняем иные требования. Если итоговое решение положительно и оно вступило в силу – получаем в канцелярии суда исполнительный лист.

Шаг 4. Взыскиваем ущерб принудительно

Обращаемся с исполнительным листом в подразделение ФССП по месту проживания виновника ДТП. Пишем заявление, прикладываем исполнительный лист и ждем. В ваш адрес придет постановление об открытии исполнительного производства. С этого момента вашим визави займутся приставы. Если он и дальше откажется платить, ему арестуют счета, машину, недвижимость. При необходимости, обратят взыскание на зарплату. В общем, инструментов давления масса. Остается только ждать денег!

Можно ли наказать виновника за поддельный полис ОСАГО?

Вам мало судебного решения и вы жаждите еще больше крови? К сожалению, придется смирится. Наказать водителя за подделку полиса нельзя, разве что кроме случаев, когда он сам признается, что осознанно купил фальшивку или подделал полис. В остальных же случаях, максимум, что ему угрожает – ч. 2 ст. 12.37 КоАП и штраф 800 руб. Но будьте благосклонны, вы и так наказали его основательно!

Здравствуйте! Вопрос в следующем, стала участником ДТП, у виновника отсутствует полис ОСАГО, он обещал выплатить ущерб добровольно, но спустя неделю перестал отвечать на звонки. Приняла решение провести независимую экспертизу нанесенного ущерба, могу ли я ремонтировать свой автомобиль сразу после заключения экпертизы (а мне он очень нужен) параллельно написать претензию виновнику и в случае неоплаты подать иск в суд? какой срок на добровольное погашение я должна прописать в претензии?

Или мне нужно дождаться окончательного решения суда? А это ведь может надолго затянуться. какими НПА это все регламентируется?

Заранее спасибо за ответ.

Здравствуйте! Поскольку у причинителя вреда гражданская ответственность в пользу потерпевшего (ОСАГО) не застрахована, то Федеральный закон об ОСАГО не применяется.

Применяются общие положения ГК РФ о возмещении вреда.

В ст. 1064 ГК РФ сказано, что

Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Таким образом, Вам в суде необходимо доказать, что именно это лицо обязано возместить ущерб. Это доказывается документами из полиции с места ДТП и признании этого лица, нарушившим правила дорожного движения.

Второе размер ущерба. Он доказыаается отчетом, актом, заключением независимой экспертизы.

Сервис в котором мне будут делать ремонт. не даст мне никаких подтверждающих документов о стоимости и оплате работ(я знаю и доверяю этим специалистам), именно поэтому я и хочу сделать независимую экспертизу и уже эту сумму предъявлять виновнику, это правомерно? и не потребует ли он или суд повторной экспертизы?

Да, все верно, экспертиза обязательно необходима.

Если он потребует ее, то эксперт проведет её по фотографиям.

Определение из полиции? Если нет постановления об административном правонарушении, то почему Вы решили, что именно второй водитель виновник ДТП? Это следует из определения?

А каким образом было оформлено ДТП? Вы сотрудников полиции вызывали?

Если у ответственного в ДТП лица, отсутствует полис ОСАГО — то он в силу п. 3 ст. 1079 ГК РФ

3. Владельцы источников повышенной опасности солидарно несут ответственность за вред, причиненный в результате взаимодействия этих источников (столкновения транспортных средств и т.п.) третьим лицам по основаниям, предусмотренным пунктом 1 настоящей статьи.

Вред, причиненный в результате взаимодействия источников повышенной опасности их владельцам, возмещается на общих основаниях (статья 1064).

и ст. 1064 ГК РФ

1. Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда.

Законом или договором может быть установлена обязанность причинителя вреда выплатить потерпевшим компенсацию сверх возмещения вреда. Законом может быть установлена обязанность лица, не являющегося причинителем вреда, выплатить потерпевшим компенсацию сверх возмещения вреда.

2. Лицо, причинившее вред, освобождается от возмещения вреда, если докажет, что вред причинен не по его вине. Законом может быть предусмотрено возмещение вреда и при отсутствии вины причинителя вреда.

Обязан возместить вред в полном объеме.

Приняла решение провести независимую экспертизу нанесенного ущерба, могу ли я ремонтировать свой автомобиль сразу после заключения экпертизы (а мне он очень нужен) параллельно написать претензию виновнику и в случае неоплаты подать иск в суд? какой срок на добровольное погашение я должна прописать в претензии?

Яна

Закон в данном случае не требует соблюдение претензионного порядка. Поскольку ее направление не обязательно — то соответственно не установлен срок для ее удовлетворения.

Поэтому у Вас нет препятствий для обращения в суд с исковым заявлением — без отправки письменного требования о добровольном возмещении ущерба.

Или мне нужно дождаться окончательного решения суда? А это ведь может надолго затянуться. какими НПА это все регламентируется?

Яна

Поскольку до настоящего времени ответственное лицо не предпринимает никаких действий по добровольному исполнению своей обязанности возместить вред — то получить возмещение возможно будет в принудительном порядке — путем исполнения службой судебных приставов решения суда.

исполнить они его могут только в случае возбуждения исполнительного производства на основании выданного судом исполнительного листа и Вашего заявления.

Суд выдает исполнительный лист, только после вступления вынесенного решения в законную силу — до этого момента, как правило. с момента подачи иска проходит порядка 2-3 месяцев (с учетом времени вступления решения суда в законную силу). И это при условии. что со стороны ответчика не будет заявлено ходатайство о проведении экспертизы, истребованы доказательства, направленные на подтверждение его доводов о минимизации ущерба и т.п.

Подобного рода действия также не являются обязательными для потерпевшего. Не совершение их не препятствует основывать свои требования на результатах проведенного исследования.

Равно как и направление указанного уведомления — не является препятствием для ответчика заявить ходатайство о проведении судебной экспертизы.

могу ли я ремонтировать свой автомобиль сразу после заключения экпертизы (а мне он очень нужен)

Яна

Яна, Вам ничто не препятствует ремонтировать свой автомобиль и без проведения экспертизы. Правда, в таком случае вам необходимо собрать все документы подтверждающие характер выполняемых работ, данные о заказанных заменяемых запасных частей и стоимость проведения ремонта, включая стоимость запасных частей. Для этих целей используются, составленный СТО акт осмотра поврежденного транспортного средства заключенный договор с СТО, выданные им заказ-наряды, акт выполненных работ и квитанции (чеки) по их оплате.

В таком случае, не проводя экспертизы — Вы можете требовать с виновника возместить фактически понесенные Вами затраты на проведение ремонтно-восстановительных работ Вашего автомобиля.

Как указано в ст. 15 ГК РФ

1. Лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере.

2. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

и разъяснено в Постановление Пленума Верховного Суда РФ от 23.06.2015 N 25

12. По делам о возмещении убытков истец обязан доказать, что ответчик является лицом, в результате действий (бездействия) которого возник ущерб, а также факты нарушения обязательства или причинения вреда, наличие убытков (пункт 2 статьи 15 ГК РФ).Размер подлежащих возмещению убытков должен быть установлен с разумной степенью достоверности. По смыслу пункта 1 статьи 15 ГК РФ в удовлетворении требования о возмещении убытков не может быть отказано только на том основании, что их точный размер невозможно установить. В этом случае размер подлежащих возмещению убытков определяется судом с учетом всех обстоятельств дела, исходя из принципов справедливости и соразмерности ответственности допущенному нарушению.

Отсутствие вины доказывается лицом, нарушившим обязательство (пункт 2 статьи 401 ГК РФ). По общему правилу лицо, причинившее вред, освобождается от возмещения вреда, если докажет, что вред причинен не по его вине (пункт 2 статьи 1064 ГК РФ). Бремя доказывания своей невиновности лежит на лице, нарушившем обязательство или причинившем вред. Вина в нарушении обязательства или в причинении вреда предполагается, пока не доказано обратное.

Если лицо несет ответственность за нарушение обязательства или за причинение вреда независимо от вины, то на него возлагается бремя доказывания обстоятельств, являющихся основанием для освобождения от такой ответственности (например, пункт 3 статьи 401, пункт 1 статьи 1079 ГК РФ).

Если Вы все же намерены провести экспертизу — то действующее законодательство не лишает Вас возможности осуществить ремонт своего транспортного средства после ее проведения.

Если у потерпевшего в аварии нет страховки, это не повод отказать ему в выплате по ОСАГО, напомнил Верховный суд. Этот человек может обратиться в страховую компанию, где оформлен полис виновника ДТП.

Взыскать деньги по ОСАГО можно без осмотра машины, а ремонт или утилизация поврежденного авто — это не повод отказывать в страховой выплате.

На самом деле это не так. В деле № 5-КГ21-102-К2 ВС постановил, что если экспертизу провести нельзя, то ущерб считают по документам: актам осмотров, фотоснимкам и другим материалам о ДТП.

Единственное исключение — если утилизация или ремонт поврежденного автомобиля не позволяют установить факт страхового случая и размер ущерба. Тогда в страховом возмещении могут отказать.

Чтобы получить выплату по ОСАГО в случае бесконтактной аварии, надо доказать, что ДТП случилось по вине другого водителя, а между повреждениями машины и его действиями есть причинно-следственная связь. Как определил Верховный суд в Обзоре от 22 июня 2016 года, подавать документы надо к страховщику виновника, который не может отказать в ремонте или выплате компенсации.

- машина не подлежит восстановлению;

- потерпевший умер в результате ДТП;

- потерпевший сильно пострадал в аварии и просит выплатить деньги;

- цена ремонта превышает максимальный размер страхового возмещения (400 000 руб.);

- страховщик и потерпевший заранее договорились на такой расчет.

- те, для кого погибший был кормильцем по ст. 1088 ГК (нетрудоспособные иждивенцы или те, кто получал содержание от погибшего);

- если таковых нет, то супруга, его родители и дети, а еще те, у кого умерший находился на иждивении.

Чтобы получить деньги (475 000 руб.), надо обратиться в страховую компанию с заявлением. Фирма подождет еще 15 дней других обращений и в течение последующих пяти дней перечислит деньги. Если заявления подадут несколько человек, то страховщик будет разбираться, у кого приоритетное право на выплату. Без заявления получить выплату по ОСАГО за смерть близкого в ДТП не получится, страховщик не будет самостоятельно разыскивать тех, кому положены деньги.

ВС отметил, что потерпевший самостоятельно выбирает ответственное лицо. Он может обратиться как к страховщику, так и к причинителю ущерба. Если платит причинитель вреда, то он, как страхователь, в свою очередь, может требовать от страховой компании возмещения в свою пользу.

Это новая позиция для российской практики. Раньше возмещение вреда производилось по закону той страны, где произошло ДТП. Например, АС Московского округа в деле № А40-92769/2013 указал: требование о компенсации надо предъявлять в белорусское национальное бюро, а не к российскому страховщику.

Когда страховщик может аннулировать полис

В Российском союзе автостраховщиков (РСА) объяснили, что по правилам ОСАГО, утвержденным положением Банка России № 431-П, страховая компания имеет право в одностороннем порядке расторгнуть договор и не возвращать деньги, если обнаружит, что страхователь при его заключении внес ложные или неполные сведения, имеющие существенное значение для определения степени страхового риска. То есть пытался минимизировать стоимость полиса.

Вторая причина, по которой часть страховой премии по договору ОСАГО страхователю не возвращают, — это досрочное прекращение договора из-за ликвидации страховой компании или если договор расторгнут по инициативе страхователя. Но такое случается нечасто.

РСА исключает технические ошибки АИС ОСАГО

О том, что сведения вносили верные, пишут и другие страхователи. И как тогда получается, что в полисе обнаруживаются ошибки? Может, некорректно работает система АИС ОСАГО?

Если ошибается не АИС ОСАГО, тогда кто?

В РСА называют две причины, по которым информация в полисе е-ОСАГО может оказаться неверной.

Хотя, по словам Редина, Банк России считает, что законодательство не выделяет в приоритет какой-то из документов для определения места жительства собственника — паспорт гражданина или ПТС/СТС, поэтому владелец автомобиля вправе указывать как свой адрес по ПТС и СТС, так и адрес регистрации по паспорту.

Как устранить ошибки в полисе

Страховщикам выгодны ошибки?

Страхователи склонны считать, что не случайно сведения в полисах оказываются некорректными. ОСАГО — обязательный вид страхования, отказать в его заключении страховщик вроде как не может. Зато может найти предлог, чтобы расторгнуть договор с проблемным клиентом и таким способом почистить свою базу от не слишком привлекательных страхователей с высоким уровнем убыточности. Да еще и выгоду получить — премию-то СК не возвращает.

СК обязана уведомить о расторжении договора

Кому пожаловаться на страховщика

В РСА автовладельцам советуют начать с жалобы в саму страховую компанию с приложением копий документов, подтверждающих свою правоту. Страховщик в ответ на жалобу обязан предоставить аргументированный ответ. Если ответ отсутствует или не устраивает автовладельца, он может написать жалобу в Российский союз автостраховщиков с приложением копий документов, подтверждающих его правоту. Если страховая компания неправа, к ней могут быть применены санкции — правилами профдеятельности РСА за это предусмотрены штрафы. Но пока жалобы автовладельцев на расторжения полисов е-ОСАГО в РСА единичные.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Читайте также: