Влияют ли штрафы на страховку автомобиля осаго 2021

ОСАГО индивидуализировали

Стоимость ОСАГО еще с августа 2020 года вычисляется для каждого водителя персонально, с учетом множества критериев. Страховые компании вправе составлять собственный риск-профиль и включать в него факторы, влияющие на стоимость полиса. Это могут быть, например, водительский стаж, количество нарушений ПДД, аварийное вождение, нарушение правил эксплуатации автосредства, штрафы за вождение в пьяном виде. Фактором риска может стать возраст машины и большой пробег.

Страховые компании могут учитывать при расчете стоимости страховки даже семейное положение страхователя и наличие у него детей. А вот национальность, вероисповедание, расовая принадлежность, язык, на котором говорит страхователь — не могут быть критериями оценки рисков при заключении договора. Центробанк запрещает страховщикам использовать дискриминирующие критерии.

Перечень риск-факторов страховые компании должны публиковать на своих сайтах.

Цена на страховку в результате не претерпела значительных изменений — расчет по-прежнему основан на базовой ставке тарифа, которая помножена на коэффициенты. Просто расширился коридор цен, в котором может колебаться базовая ставка — для физических лиц теперь она составляет 2471-5436 рублей.

ОСАГО оцифровали

21 января 2021 года премьер-министр Михаил Мишустин подписал постановление, которое дало операторам цифровых платформ доступ к автоматизированной информационной системе ОСАГО, благодаря чему купить полис ОСАГО теперь можно на маркетплейсе, как рядовую услугу.

Это постановление обеспечивает работу принятого в прошлом году закона о совершении финансовых сделок с использованием финансовой платформы. Согласно закону, финплатформы не вправе взимать со страхователей вознаграждение при заключении договора ОСАГО. Именно поэтому стоимость полиса от способа его приобретения не зависит.

ОСАГО отвязали

А в августе 2021 года вступят в силу новые правила оформления ОСАГО, которые отменяют требование предъявлении диагностической карты при оформлении договора ОСАГО. Это значит, что проходить техосмотр перед покупкой полиса будет не обязательно. Но необходимость регулярных техосмотров автомобиля при этом не ставится под сомнение — не стоит забывать, что с марта 2022 года за отсутствие диагностической карты будут штрафовать, и штраф составит 2 тыс. рублей.

Также у владельцев автомобилей появится новая возможность — расторгнуть или изменить договор ОСАГО они смогут в дистанционном режиме. Даже если при этом требуется возврат части страхового платежа.

И еще один плюс — электронные полисы ОСАГО с августа будут вступать в силу в день заключения договора. А не как оформленные в страховой компании — спустя три дня.

На стоимости полиса эти изменения также не отразятся.

ОСАГО: оформляем в офисе и дома

Приобрести полис ОСАГО с 2021 года можно и в офисе страховой компании, и оформить покупку прямо из дома. В любом случае потребуются следующие документы:

— паспорт транспортного средства или свидетельство о регистрации автомобиля,

— паспорт страхователя и документы, удостоверяющие личность всех, кого он допускает к управлению автомобилем,

— водительские удостоверения лиц, которые допущены к управлению автомобилем.

Для оформления страхового полиса в электронном виде потребуются только сведения, а не сами документы, а также нужно будет ввести серию, номер и дату выдачи первого водительского удостоверения.

Если ОСАГО оформляется на юрлицо или ИП, помимо перечисленных документов потребуется доверенность гендиректора, оформленная на имя заявителя, выписка ЕГРЮЛ и печать юрлица.

После оформления договора в офисе страховой компании страхователь получает бумажный полис. Помимо этого, страховая компания выдает ему в электронном виде или распечатанные чек об оплате, памятку о действиях при ДТП и правила страхования ОСАГО.

Когда договор оформляется дистанционно, все документы страхователь получает только в электронном виде — полис придется распечатать самому.

ОСАГО: купить нельзя обойтись

Напомним, что в 2021 году штраф за отсутствие договора страхования ОСАГО составляет 800 рублей. А в том случае, если на момент нарушения за рулем был человек, который не указан в полисе в качестве ЛДУ — лица, допущенного к управлению — штраф составит 500 рублей.

Отсутствие ОСАГО может обойтись и дороже, если автомобиль попадет в ДТП и водитель будет виноват в этом — помимо оплаты штрафа, потребуется взять на себя возмещение ущерба или судиться с пострадавшим.

Глава Всероссийского союза страховщиков Игорь Юргенс — о либерализации автогражданки и обмане клиентов

Техосмотр отменили, но не всем

30 декабря 2021 года президент России Владимир Путин подписал закон об отмене обязательного техосмотра для личных легковых автомобилей и мотоциклов.

Прохождение техосмотра по-прежнему обязательно для коммерческого транспорта и ряда других ТС.

После того, как законопроект вступит в силу, придется немного скорректировать закон, который вводит штрафы с 1 марта 2022 года за отсутствие диагностической карты.

— Пункты техосмотра в массовом порядке будут закрываться из-за нерентабельности, потому что расходы никто не отменял, а доходы резко сократятся. Мы столкнемся с такой ситуацией весной, она будет нарастать и достигнет апогея летом. Особенно это коснется региональных центров и малых городов. Где будут проходить ТО такси, грузовые автомобили и автобусы, ясности нет.

Новый КоАП, новые нормы

Это уже третья редакция проекта кодекса.

Лихачей в тюрьму

Совет Федерации одобрил введение уголовной ответственности для водителей-лихачей. Об этом 24 декабря заявила председатель Совфеда РФ Валентина Матвиенко на итоговом пленарном заседании палаты регионов. Соответствующий закон 22 декабря приняла Госдума в третьем чтении.

Наказание может последовать за выезд на встречную полосу или на встречные трамвайные пути, а также за превышение скорости более чем на 60 км/ч, если водитель ранее уже был пойман на таком нарушении два раза и лишен за это водительского удостоверения. Виновника могут оштрафовать на сумму от 200 тыс. до 300 тыс. рублей или на сумму в размере заработной платы за период от года до двух. Также его могут лишить свободы на срок до двух лет и отстранить от права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет.

Повторное нарушение карается штрафом в размере от 300 тыс. до 500 тыс. рублей либо лишением свободы на срок до трех лет. Приговор может быть дополнен лишением права заниматься определенной деятельностью на срок до шести лет.

Автоэксперт также пояснил, что нововведение может привести к повышению уровня коррупции. На стадии обсуждения против закона высказались Верховный и Конституционный суды, но депутаты не прислушались к мнению правоведов.

Народные штрафы

ОСАГО ждут реформы

В 2022 году автомобилистов ждут существенные изменения в законе об ОСАГО. После Нового года вступят в силу новации, касающиеся обязательного страхования автомобилей, используемых инвалидами в соответствии с медицинскими показаниями.

Также в Государственную Думу внесен законопроект о создании перестраховочного пула на рынке ОСАГО. Обсуждается и повышение порога по выплатам за ущерб жизни и здоровью и запрет на учет износа автомобиля при расчете компенсации. Последняя инициатива пока не оформлена в виде законопроекта, уточнил Алферов.

Пороги, которые нам снижают

В правительстве обсуждают изменение нештрафуемого предела превышения скорости с 20 км/ч до 10 км/ч, а также снижение допустимого порога содержания алкоголя в крови водителя. Сегодня закон разрешает 0,3 промилле, а предлагается сделать допустимым показатель в 0,1 промилле.

Правила получения медсправки усложнят

Приказ Министерства здравоохранения, утверждающий новый порядок проведения обязательного медосвидетельствования водителей и кандидатов в водители, вступит в силу с 1 марта 2022 года. Как и раньше, обследование будут проходить будущие водители и те, кто меняет водительское удостоверение после истечения срока действия, а также автомобилисты, возвращающие себе права после лишения за управление транспортом в пьяном состоянии или за отказ от медосвидетельствования.

Цены на автомобили продолжат расти

Комментируя новый расчёт стоимости ОСАГО Владимир Косенков, управляющий отделением Банка России в Астрахани, отметил, что с января 2021 года страховые компании будут применять индивидуальный подход. То есть, для каждого автомобилиста будут учитываться такие факторы, как семейное положение, наличие детей, образование, установлено ли в транспортном средстве телематическое оборудование.

Кроме того, если ранее при расчёте стоимости полиса ОСАГО не учитывали штрафы за нарушение правил дорожного движения, то с января их будут принимать во внимание. Таким образом, законопослушный автомобилист, имеющий семью и детей, может заплатить минимальный тариф, а вот тот, кому сотрудники ГИБДД неоднократно выписывали штрафы за грубые нарушения ПДД - максимальный.

Страховые компании получают возможность пользоваться широким спектром информации о конкретном водителе и его авто, а это повлияет на справедливое ценообразование при расчёте стоимости ОСАГО. Страховщики оценивают фактический риск и это, соответственно, отражается на цене полиса, устанавливающейся индивидуально. Что касается базовой ставки, то она у всех страховщиков может быть разной, но при этом не должна выходить за рамки установленного Банком России тарифного коридора.

Максимальная страховая выплата при оформлении ДТП без гаишников — европротокол — вырастет вдвое: с 50 до 100 тыс. руб. А водители, у которых много дорожных штрафов, а также есть свежая судимость, связанная с нарушением ПДД, будут платить по повышенным тарифам за страховку авто. Как Минфин поменяет правила игры на рынке ОСАГО — разбирался Лайф.

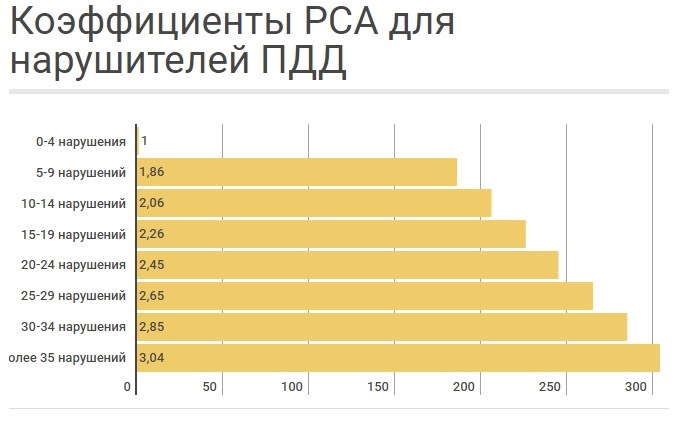

Минфин подготовил проект поправок (есть в распоряжении Лайфа) в закон об ОСАГО, которые должны внести кардинальные изменения в страхование гражданской ответственности автомобилистов. В частности, планируется ввести повышенные коэффициенты страховых тарифов для водителей, у которых более четырёх дорожных штрафов, а также есть свежая уголовная судимость в области дорожного движения. Эксперты убеждены, что страховщики зашли слишком далеко, взяв на себя карательные функции ради пополнения доходов.

Уголовка по карману бьёт.

В статье 9 закона ОСАГО содержатся условия применения базовых ставок и коэффициентов страховых тарифов. Согласно проекту Минфина, в пункте "в" этой статьи появится принципиально новое условие для применения повышающих коэффициентов: "наличие или отсутствие у водителя транспортного средства административных или уголовных правонарушений в области дорожного движения в течение одного года, предшествующего дню заключения договора обязательного страхования…". В пояснительной записке Минфин пишет, что принятие данного проекта федерального закона позволит улучшить качество страховых услуг и культуру страхования.

В Российском союзе автостраховщиков (РСА) Лайфу сообщили, что именно они предложили поднять стоимость страховок для лихачей.

— РСА проработал этот вопрос в связи с поручением президента РФ по итогам заседания президиума Госсовета 14 марта по безопасности дорожного движения и в соответствии с планом мероприятий, направленных на снижение смертности населения от ДТП, который утвердил премьер-министр РФ Дмитрий Медведев в начале августа 2015 года (после страшной аварии с автобусами под Хабаровском). В рамках проведённого исследования РСА выявил взаимосвязь между частотой злостных нарушений ПДД и аварийностью и поддержал идею стимулировать автовладельцев к аккуратному вождению через применение специальных коэффициентов, — сообщила представитель РСА Анастасия Викторова.

По её словам, для большинства водителей, нарушающих ПДД не более четырёх раз в год, стоимость ОСАГО не изменится (см. таблицу повышающих коэффициентов РСА).

— Мы полагаем, что если за допуск к управлению машиной злостного нарушителя ПДД автовладельцу придётся платить за полис ОСАГО, например, в три раза больше, чем обычно, то количество таких водителей на дорогах уменьшится кратно. Данные о штрафах страховщики будут ежегодно получать из ИС МВД. Список нарушений, за которые будет применяться коэффициент, будет уточняться и, возможно, ранжироваться по критериям. Какие-то правонарушения не будут учитываться. Например, парковка в неположенном месте, — пояснила представитель РСА.

Существенный нюанс: если в полис вписаны несколько водителей, то его итоговая цена будет рассчитываться из количества штрафов каждого из водителей. Таким образом вероятность перешагнуть заветные четыре штрафа крайне велика. Хотя в РСА на основе собственных расчетов уверяют, что это удорожание коснётся лишь 5,5% автовладельцев. В объединении страховщиков уже ожидают, что многие водители попросту не захотят покупать полисы, но они уповают на тесное взаимодействие с ГИБДД и грядущую видеофиксацию автомобилистов без ОСАГО.

Тему с уголовной ответственностью в РСА предпочли не комментировать. Перечень уголовных статей, а также штрафов КоАП, которые повлияют на стоимость полиса, ещё должен будет пройти утверждение в МВД и Центробанке. Оперативно отреагировать на вопросы Лайфа регулятор не смог.

Европротокол и ремонт у страховщика

Другие нововведения, предложенные Минфином, не менее революционны. Так, упраздняются повышающие и понижающие коэффициенты за мощность двигателей, ранее заставлявшие владельцев спортивных и представительских автомобилей платить в 2—3 раза больше, чем обладателей массовых моделей. Компенсацию при оформлении ДТП водителями без участия сотрудников ГИБДД (европротокол) планируется увеличить с нынешних 50 тыс. руб. до 100 тыс. руб. В то же время заявления о страховых выплатах водители обязаны будут направлять непосредственно страховщику, сейчас закон не запрещает направлять заявление страховому брокеру или в компании посредники, которые и продали полис.

Проект Минфина предполагает исключение возможности выбора для граждан прямых денежных выплат (юрлиц и владельцев коммерческой техники это не касается). Вместо этого обладатели легковушек должны будут пользоваться ремонтными услугами сервисов страховщика. Должно быть несколько альтернативных СТО, аккредитованных профильными автопроизводителями.

В некоторых случаях компенсацию деньгами можно будет получить: Минфин, забирая это право у гражданина, сохраняет его страховщику. Отдельно оговаривается случай, когда ущерб от ДТП превысит максимальный лимит ОСАГО по "железу" (400 тыс. руб.): страховщик рассчитывает сумму доплаты и предлагает гражданину внести собственные средства. Тут автомобилист уже вправе согласиться или отказаться от ремонта. В последнем случае он всю причитающуюся сумму получит в кассе страховой конторы.

Страховщики также пролоббировали сокращение срока предоставления пострадавшего автомобиля на экспертизу — с 20 до семи календарных дней, за исключением нерабочих праздничных дней. При этом законопроект предполагает, что в каждом регионе страховщики обязаны создать центры урегулирования убытков, а его местные посредники (страховые брокеры и иные организации) обязаны заключить договоры с близлежащими сервисными станциями.

Иностранцы, въезжающие на территорию России, будут обязаны приобрести ОСАГО в случае отсутствия аналогичных документов других государств. Контроль за этим возлагается на правоохранителей и Таможенную службу. Для новых автомобилей, периодичность проведения техосмотра которых составляет два или три года, срок действия ОСАГО по соглашению страхователя и страховщика может составлять два или три года соответственно.

Страховщики позитивно воспринимают ужесточающие моменты поправок и осуждают поблажки по европротоколу и отмену привязки к мощности мотора.

— С увеличением лимитов по европротоколу возрастают риски мошенничества, в том числе со стороны недобросовестных автоюристов. Что касается натуральной формы возмещения ущерба, реализация этой идеи нами приветствуется. Автовладелец получит отремонтированный автомобиль. А для страховых компаний снижается риск мошеннических действий со стороны недобросовестных страхователей и количество судебных споров по размеру страховых выплат, — говорит глава пресс-службы СОГАЗа Екатерина Двойникова. — Кроме того, прозвучало предложение отменить привязку стоимости ОСАГО к мощности двигателя автомобиля. На наш взгляд, отменять данный коэффициент было бы неправильным шагом. Связь между мощностью двигателя и аварийностью действительно существует, что подтверждается статистикой.

Правозащитники сходятся во мнении, что страховые компании перегнули палку, а за словами о заботе о безопасности дорожного движения скрывается банальная жажда наживы.

— Страховщики жаждут введения новых повышающих коэффициентов. Цель якобы повысить безопасность дорожного движения, но в реальности цель — заработать больше денег на автовладельцах, — убеждён Николай Тюрников, глава организации по защите прав потребителей страховых услуг "Главстрахконтроль".

— С коэффициентом за попадание в ДТП всё ясно: страховая компания понесла на этом водителе убытки и хочет хотя бы частично вернуть деньги. Это в рамках страховых отношений. Но вот когда хотят учитывать административные нарушения, за которые предусмотрено отдельное наказание, — это за гранью. Это двойное наказание, и оно противоречит и Конституции, и законодательству России. Получается, что страховщик будет выступать в роли административного органа, наказывая водителей. Только штраф этот страховая компания будет класть себе в карман, — считает лидер Движения автомобилистов России Виктор Похмелкин.

Собеседник убеждён, что грядущие перемены приведут к новой волне (базовые тарифы резко повысились в 2015 году) удорожания ОСАГО. Следствием этого будет ещё больший отказ россиян от покупки обязательной страховки.

— Здесь есть прямая зависимость: чем больше цены — тем больше появится торговцев поддельными полисами, а это опасно для всех — и для страховщиков, и для других участников движения, — заключил Похмелкин. — Этого нельзя допустить.

Читайте также: