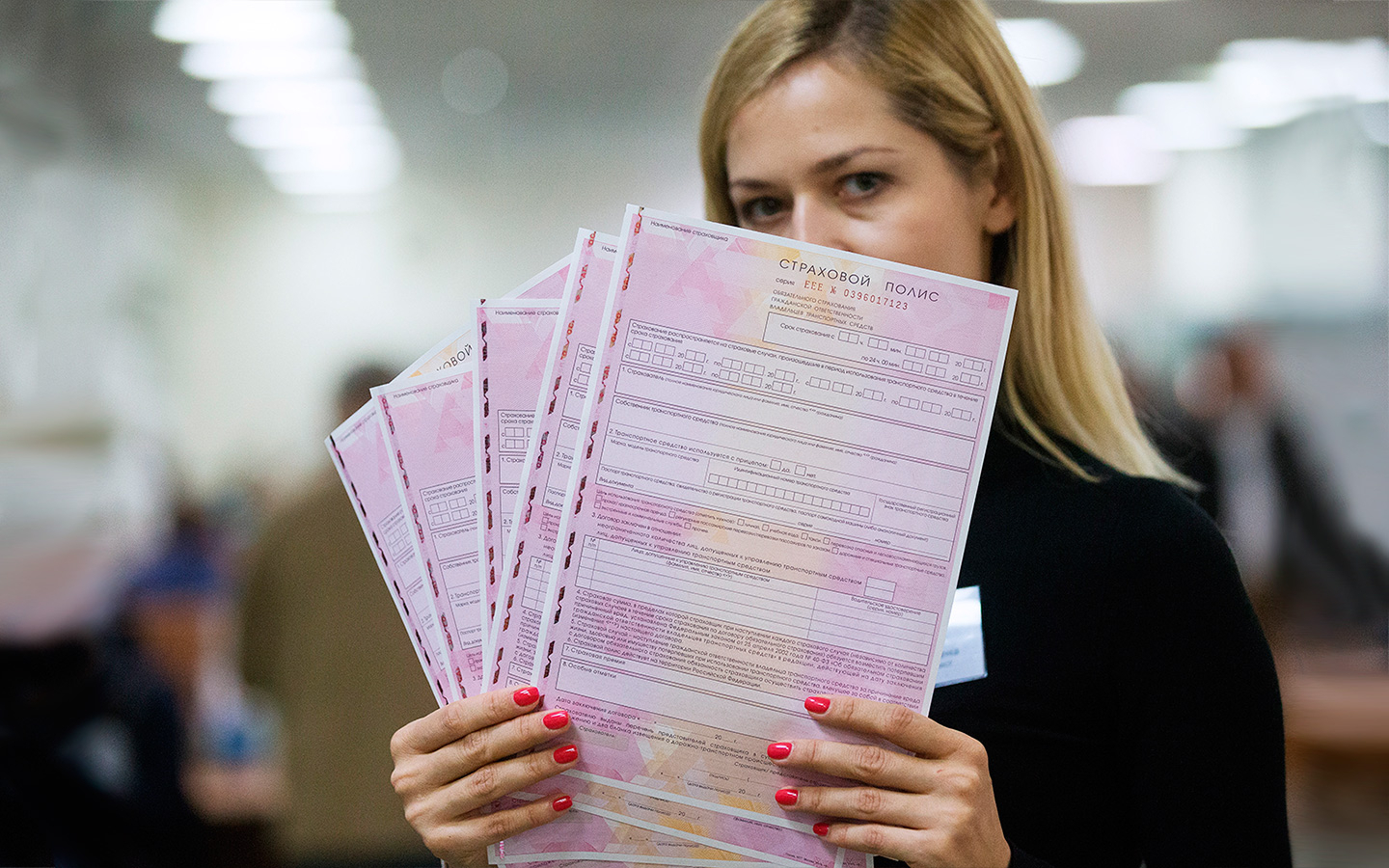

Выдали полис осаго старого образца

Страхование по программе ОСАГО является обязательным для всех автовладельцев, но для того чтобы чувствовать себя в полной финансовой безопасности в случае причинения ущерба другим участникам движения, мало просто приобрести полис. Нужно убедиться в его подлинности: внимательно прочитать название компании и самого документа и точно знать, как должен выглядеть полис ОСАГО последнего образца. В противном случае выплачивать возмещение пострадавшей стороне придется из собственного кармана.

По статистике Российского союза автостраховщиков (РСА) в 2015 году около 2% полисов оказывались поддельными, и их количество постоянно росло, поэтому было принято решение заменить бланк на новый, с повышенной степенью защиты.

Полис старого образца

С 1 июля 2016 года страховые компании начали выдавать полисы нового образца наравне со старыми, а после трехмесячного переходного периода, с 1 октября страховки оформляются только на новых бланках. При этом уже выданные полисы старого образца продолжают действовать до окончания указанного на них срока, и проверка их подлинности остается актуальной для большой части автовладельцев.

Настоящий бланк отличается:

Бланк ОСАГО 2016 года

Как же выглядит новый полис ОСАГО? Во-первых, он сменил цвет и стал желто-розовым. Во-вторых, по левому краю с лицевой стороны проходит достаточно широкая металлизированная полоса, хорошо видимая невооруженным глазом. В-третьих, изменились вид и расположение водяных знаков. Кроме того, шрифт стал крупнее, и в текстовой части появились новые графы, в частности — скида бонус-малус за безаварийную езду. Ранее эта информация размещалась в примечаниях.

Бланк ОСАГО 2016 года

от 26.07.2016

Признаки подлинности полиса

Другие важные моменты

Для того чтобы не столкнуться с неприятным сюрпризом в случае ДТП, рекомендуем также заранее проверить номер страхового полиса на сайте РСА. Однако лучший способ оградить себя от мошенничеств — приобрести ОСАГО у проверенного страховщика через надежного посредника такого, как Страховой брокер Инфулл. У нас вы можете не только быстро подобрать компанию, но и получить полис гарантированной подлинности с доставкой в любое удобное место.

Закон предусматривает обязательное страхование гражданской ответственности для автомобилистов — ОСАГО.

В случае аварии необходимо правильно оформить все документы, чтобы рассчитывать на компенсацию ущерба. Разберемся, как проводится выплата страховки виновнику ДТП и потерпевшему?

Выплата страховки по ОСАГО

Перед расчетом страховых выплат необходимо разобраться в том, на что конкретно распространяется обязательное страхование.

При аварии страховая компания виновного водителя выплачивает пострадавшей стороне сумму возмещения за ремонт автомобиля, травмы или гибель человека. Сам же виновник выплат не получает и должен чинить автомобиль за свой счет.

Учитывая, что ОСАГО предоставляет весьма ограниченную сумму возмещения, имеет смысл при покупке дорогого автомобиля дополнительно оформить КАСКО. Этот вид страхования распространяется на имущество самого владельца автомобиля, позволяя покрыть расходы в случае, если у другого участника движения не было ОСАГО, или выплаты оказались недостаточными для проведения полного ремонта авто или оплаты лечения.

Закона о КАСКО не существует, поэтому при ДТП вы можете рассчитывать лишь на получение страховых выплат по полису ОСАГО

Порядок выплаты страховки по ОСАГО

Такие страховые компании, как Росгосстрах, и другие участники рынка всегда внимательно проверяют каждое обращение за выплатой. Поэтому необходимо четко следовать инструкциям и тщательно подготавливать все документы.

Упрощенная система выплат

Для небольших аварий закон предусматривает упрощенную процедуру выплат по ОСАГО. Она особенно удобна, если страховая компания второго участника аварии находится в другом городе.

Воспользоваться такой схемой можно при определенных условиях:

- при столкновении никто не погиб и не пострадал;

- участников ДТП только двое;

- у каждого водителя оформлен полис ОСАГО.

В этом случае пострадавший должен подать заявление в свою страховую компанию, что ускоряет выплаты. К письменному заявлению следует приложить данные второго участника аварии — имя, фамилию, номер машины и его полиса.

Важным дополнением будет заполненный полицейским протокол о дорожно-транспортном происшествии.

Все документы следует передать в свою страховую компанию лично.

Рассмотрение заявки займет в среднем 1-2 недели, после чего выплата будет произведена на банковский счет. Следует учесть, что максимально возможная компенсация при подобной процедуре — 25 тыс. руб.

Перед выбором упрощенной схемы целесообразно сделать предварительный расчет компенсации на сайте страховой компании с помощью онлайн-калькулятора. Если сумма потенциальной выплаты окажется значительно больше 25 тыс. руб. , лучше сделать выбор в пользу стандартной процедуры.

Выплаты по европротоколу

Еще одна возможность получения выплат при небольшой аварии — составление европротокола. При этом авария должна отвечать тем же критериям, что и при упрощенной схеме выплат.

Есть также 3 дополнительных условия:

В европротоколе существуют более высокие лимиты для компенсации ущерба, чем при упрощенном получении средств. В большинстве случаев максимальная выплата по ОСАГО составляет 50 тыс. руб.

Для автомобилистов, чьи транспортные средства стоят на учете в Москве или в Санкт-Петербурге, максимальная сумма компенсации — 400 тыс. руб.

Самый важный этап самостоятельного оформления ДТП — это составление протокола. Соответствующие бланки можно получить в страховой компании. При желании сторон представители страховщиков могут выехать на место аварии, чтобы помочь автомобилистам составить план ДТП и заполнить протокол. При этом машины можно отогнать с места аварии и оценивать их повреждения на обочине после зарисовки плана столкновения.

Европротокол составляется в двух экземплярах, чтобы каждый из участников аварии смог оформить возмещение повреждений своего автомобиля.

В протоколе указываются личные данные участников столкновения, данные о повреждениях автомобилей, номера машин, названия страховых компаний и номера полисов ОСАГО.

После заполнения протокола пострадавший должен передать его и свои банковские реквизиты в страховую компанию виновника ДТП. Это можно сделать лично или заказным письмом с описью вложения и уведомлением о вручении. На это дается 14 дней с момента аварии.

Стандартная процедура выплат

Наиболее сложные аварии (с получением серьезных травм, при значительных повреждениях авто) должны оформляться с участием дорожной инспекции. В этом случае важно оставить машины там, где они столкнулись, и выставить знаки аварийной остановки.

Если вы попали в ДТП — вызовите и дождитесь инспекторов ГИБДД, а при наличии пострадавших также позвоните в скорую помощь

Чтобы получить максимальную страховую выплату, воспользуйтесь следующими рекомендациями:

Получите справку о ДТП

С участием сотрудников ГИБДД оформляется протокол, в котором указывается схема ДТП, предполагаемый виновник и другие обстоятельства, например, состояние алкогольного опьянения у одного или нескольких водителей. В этой ситуации важно не забыть получить от сотрудника транспортной полиции справку об аварии.

Проведите независимую оценку

В случае серьезного ДТП важно правильно собрать все документы и верно оценить ущерб. Для этого можно обратиться в независимую оценочную комиссию. Она сможет оценить повреждения автомобиля и вынести экспертное заключение.

Подготовьте документы о лечении

Если при аварии вашему здоровью был причинен вред, необходимо получить медицинские справки о повреждениях и сохранить все счета за лечение и реабилитацию.

Если вы имеете еще и полис КАСКО, то можете обратиться в свою страховую за положенным дополнительным возмещением.

Обычно выплаты по ОСАГО не могут возместить ремонт полностью. В этом случае КАСКО поможет вернуть разницу между реально потраченными средствами и выплатой. Дополнительная страховка защитит вас и в том случае, если у виновника аварии полис ОСАГО отсутствует или просрочен.

Если страховая компания отказывается выплачивать вам компенсацию или вы не согласны с суммой выплаты, обратитесь в суд

Как взыскать страховую выплату?

Если вы не согласны с озвученной страховой суммой, то можете оспорить решение компании в суде. Для составления юридически грамотного иска лучше привлечь опытного адвоката. В заявлении можно запросить как возмещение материального вреда или ущерба здоровью, так и морального вреда.

Чтобы доказать свою позицию, желательно приложить к иску счета за лечение от травм, ремонт автомобиля и другие сопутствующие расходы.

Рассмотрение дела в суде может затянуться на несколько месяцев, но это мероприятие значительно увеличит сумму выплат. При несогласии с решением суда первой инстанции, вы вправе его обжаловать в течение 10 дней в вышестоящей инстанции. Однако следует учесть, что обжалование увеличит судебные издержки и отдалит срок возможных выплат.

Альтернативой длительным судебным разбирательствам может стать мировое соглашение со страховой компанией. В этом случае нанятый для суда адвокат сможет помочь вам составить договор, который в достаточной мере учтет ваши интересы и защитит их надлежащим образом.

Если суд удовлетворит ваши требования, то решение следует передать страховой компании, которая будет обязана произвести увеличенные выплаты.

Образец искового заявления о взыскании материального ущерба и морального вреда, причиненного в результате ДТП

Сроки выплаты страховки после ДТП

Если страховая компания откладывает выплату более чем на 20 дней, то должна выплатить штраф в пользу пострадавшего. Деньги, взысканные через суд, могут быть получены пострадавшим спустя несколько месяцев после аварии.

На эти и остальные вопросы мы попытаемся ответить в нашей нынешней статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-14-90 . Это быстро и бесплатно !

Что представляет собой ОСАГО?

ОСАГО – это официальный документ, который страхует не ваше авто, а вашу ответственность перед третьими лицами являющимися участниками дорожного движения (подробнее о том, для чего нужен полис ОСАГО, можно почитать в этом материале, а здесь мы рассказывали, чем ОСАГО отличается от КАСКО).

Внешний вид старого полиса

В России ОСАГО есть уже более 13 лет и за этот период времени внешний вид бланка ОСАГО претерпевал неоднократные изменения. На сегодняшний день бланк полиса имеет удачный и высококачественный дизайн с подходящим уровнем защиты от фальшивок (как и где можно проверить полис на подлинность?). Графы страхового полиса понятны и обычно не вызывают каких-либо сложностей при заполнении, но некоторые нуждаются в разъяснении.

- Бумага бланка ОСАГО имеет плотную структуру и покрытие из светло зеленого микросетчатого узора.

- Помимо узора на бланке имеется еще и водяной символ с эмблемой РСА. Микросетка и водяные знаки наносятся для защиты бланков от подделки.

- Еще одним видом защиты являются внедренные в тело данного документа полимерные волокна и вшитая в бланк металлизированная полоска, ее можно увидеть с обеих сторон данного документа.

- В левом углу сверху размещен серийный номер. Данный номер является уникальным для каждого бланка и имеет рельефное тиснение, которое отлично прощупывается с обеих сторон.

- Формат бланка полиса автогражданской ответственности имеет больший размер (приблизительно на 1 см), по сравнению с форматом листа А4.

Бланки полисов автогражданской ответственности бывают 2-х форматов:

- Однослойные бланки, которые чаще всего используются в офисах продаж СК, так как все данные в бланк вносятся при помощи особой программы на компьютере, а дальше вся информация распечатывается на бланке при помощи принтера.

- Самокопирующиеся (двухслойные) бланки, имеющие в добавок к главному бланку дополнительный желто-белый копирующийся слой. Такие бланки чаще используются внештатными сотрудниками СК, которые заполняют бланки от руки и копия данного акта им необходима для отчета перед собственной СК о проведенной сделке.

Подделывают такие бумаги при помощи разных йодистых составов или перекиси. При помощи такой химии вытравливаются надписи написанные при помощи шариковой ручки и на их место вносится иная информация – зрительно такую подделку отличить от оригинального документа довольно тяжело.

Структура полиса следующая:

В самой шапке бланка справа имеется пространство для проставления штампа вашей СК. Не стоит путать его с печатью, которую проставляют внизу данного бланка.

Штампы могут быть 2-х типов:

Первый вариант содержит логотип СК, название СК, а также информацию об адресе, телефонах и сайте СК.

Принтерный штамп, чаще всего используется большими компаниями. В нем кроме информации, которую охватывает мокрый штамп, может содержаться еще и штрихкод (т. е. с помощью телефона вы сможете выяснить данные СК).

Серийный номер

Он размещен слева от наименования, это номер из десяти цифр и 3 букв обозначающих серию данного документа, сейчас бланки имеют серию ЕЕЕ.

Для каждой СК должен быть выделен личный спектр номеров бланков, по которому данное СК можно идентифицировать. На практике, не всегда у СК имеется назначенный номерной спектр бланков, это касается чаще всего только больших СК.

Чуть пониже заголовка имеется два не маркированных блока, в которых размещены поля, в которые вписывают даты. Одно из них больше другое меньше.

У СК есть два понятия:

-

– действует в течение 1 года (случается и меньше, но только в исключительных вариантах).

- Период в течение которого действует страховое покрытие данного договора – это тот интервал времени (или же несколько промежутков) в течение которых СК несет ответственность по вашему соглашению.

Пролонгирование

В том случае, когда автовладелец в течение определенного времени страхует свою автогражданскую ответственность в одной и той же СК, то заключать новый договор ему нет необходимости.

В таком случае автогражданка продлевается и страхователю выдается новый бланк данного документа на следующий год.

Какие блоки и пункты содержит в себе?

После шапки в бланке ОСАГО идут восемь пунктов. Одни из таких пунктов должны быть заполнены, а другие не заполняются они носят чисто информативный характер и блоков, в которые вносится информация, в них нет.

В данном пункте прописывают информацию о ФИО страхователя.

ВНИМАНИЕ! Собственником и человеком осуществляющим страхование(страхователем) может быть как одно и то же лицо, так и различные лица (подробнее о том, кто такой страхователь и собственник в полисе, мы рассказывали здесь).

Во втором пункте бланка прописывают основную информацию о ТС, такие, как:

- ФИО хозяина ТС.

- Марка, а также модель ТС.

- Информация о наличие прицепа.

- Номер автомобильного кузова ТС или его vin-код.

- Гос. знак.

- Серийный номер ПТС или СТС.

Пункт 3 охватывает два блок-поля. В том, что поменьше указывается тип страхования, т. е. следует указать имеет ли договор ограниченное количество водителей допущенных к управлению или же оформляется открытый договор с неограниченным числом водителей.

Область визирования

Последней не маркированной областью договора является область, в которой ставятся подписи сторон.

В ней содержатся следующие поля:

- Дата, когда вами был заключен контракт с СК. Эта дата может как совпадать с началом действия контракта, так и отличаться от нее.

- Дата когда вам был выдан бланк страхового полиса, чаще всего она также совпадает с датой начала действия контракта, но может и отличаться от нее.

- Подпись страхователя и страховщика. Страхователь визирует этот документ без расшифровки ФИО, а страховщик должен не только завизировать этот акт, но и указать рядом с подписью свои ФИО полностью.

- Поверх подписей ставиться круглая мокрая печать.

Для чего издают новые страховые документы?

В первую очередь выпуск новых бланков договоров автогражданской ответственности позволит:

- Убрать из обращения бланки полисов являющихся фальшивыми.

- Снизить процент вероятности фальсификации.

Какие плюсы в замене?

Новые бланки полисов сумеют обеспечить:

- Высочайший уровень защиты данных бланков.

- Пресечь деяния жуликов по изготовлению и продаже фальшивок.

- Приведет к прекращению бесконтрольного распространения старых неиспользованных бланков.

Особенности

Новый полис имеет ряд характерных особенностей:

О том, нужно ли водителю иметь при себе оригинал полиса или можно ездить с его копией, мы писали здесь.

А так на картинках (фото) выглядит новый полис ОСАГО.

Как отличить от подделки?

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Систему ОСАГО ждет очередная волна реформ. Страховщики планируют отказаться от территориальных коэффициентов и коэффициентов мощности, а также износа, а компенсируемый вред по здоровью поднять до 2 млн рублей. Из-за этого стоимость полисов по этой причине может вырасти. Осенью 2021 года в Госдуме должны начать обсуждение таких предложений. Разбираемся, как сейчас работают полисы ОСАГО, когда за их отсутствие штрафы начнут приходить с камер и что еще изменится совсем скоро.

Содержание:

Что такое ОСАГО?

ОСАГО — это договор обязательного страхования автогражданской ответственности водителей. После заключения договора ОСАГО страховщик обязуется за обусловленную договором плату (ее еще называют страховой премией) при наступлении страхового случая возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу.

Зачем нужен полис ОСАГО?

Полис ОСАГО нужен, чтобы застраховать ответственность каждого автомобилиста перед окружающими. При этом не всегда у граждан есть финансовая возможность компенсировать вред пострадавшим по их вине участникам дорожного движения. Именно по этой причине полис ОСАГО считается обязательным документом для каждого водителя и выезжать без него на дороги запрещено.

Что покроет ОСАГО?

Если потерпевшим понадобится лечение, по ОСАГО за причинении вреда жизни или здоровью по полису можно получить до 500 тысяч рублей — такая выплата будет распространяться на каждого потерпевшего.

Принцип работы ОСАГО такой: если в ДТП по вине застрахованного водителя будет поврежден чужой автомобиль и пострадает человек, каждую разбитую машину можно будет отремонтировать по ОСАГО на сумму до 400 тыс. рублей. Одновременно можно будет и покрыть расходы на лечение — на сумму до 500 тыс. рублей. Если разбито два автомобиля, каждый можно отремонтировать на сумму до 400 тыс. рублей. А если проблемы со здоровьем из-за ДТП возникли у двух человек, то лечение каждого также компенсируют на сумму до 500 тыс. рублей.

Ущерб имуществу можно получить в следующих ситуациях:

- застрахованный разбил один или несколько автомобилей или мотоциклов;

- автомобилист повредил светофор, дорожные знаки и дорожные конструкции;

- автомобилист повредил здание;

- автомобилист наехал на пешехода и тот получил вред жизни или здоровью.

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования).

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание;

- на протезирование;

- на посторонний уход;

- на санаторно-курортное лечение;

- на приобретение специального транспортного средства;

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего;

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

Важно, что сам автомобилист-виновник поправлять собственное здоровье и чинить свою машину будет за свой счет.

Что не покрывает полис ОСАГО

- причинение вреда при использовании другого автомобиля, который не указан в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей среды;

- причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров.

Существует ли ОСАГО без ограничений

Нет, но можно дополнительно застраховать некоторые риски при помощи полиса ДСАГО: дополнительно доплатить за страховку и получить возможность повысить возможные выплаты потерпевшему в случае ДТП. Например, если водитель устроит ДТП и ремонт автомобиля потерпевшего будет стоить не 400 тыс. рублей, а 1 млн рублей, то остальную сумму потерпевший может взыскать с виновника в рамках гражданского кодекса. Если у виновника будет оформлено ДСАГО на выплату до 1 млн рублей, полис покроет все убытки.

Однако этот вид дополнительного страхования будет стоить дорого — в первый год пользования водителю придется оформлять и каско, да и сам размер доплаты существенен: он зависит от возраста и стажа вождения, а также от лимита покрытия сверху обязательной суммы 400 тыс. рублей и сравним с ценой полиса ОСАГО. В целом, как говорят сами страховщики, средняя выплата по ОСАГО составляет около 70 тыс. рублей, что делает ДСАГО неинтересным продуктом.

Нужно ли всегда возить с собой полис ОСАГО?

В случае оформления электронного полиса ОСАГО, возить с собой распечатанный документ не обязательно. Но желательно иметь его при себе — у инспектора ГИБДД не всегда есть техническая возможность оперативно выйти в интернет и проверить действительность страховки. Чтобы избежать таких проблем, страховщики вовсе настоятельно советуют всегда возить распечатанный полис ОСАГО в автомобиле.

В чем разница между ОСАГО и каско

Также по каско можно застраховать практически любой риск:

- повреждения в ДТП;

- пожар;

- падение деревьев и другие проблемы, связанные с качеством работы коммунальных служб;

- полное уничтожение;

- актуальные для водителя риски.

На автомобили стоимостью от 2 млн рублей страховщики рекомендуют оформлять полис каско. Преимуществ несколько: в случае ДТП ремонт по страховке будет дешевле, чем без каско. Ведь без каско можно рассчитывать на выплаты по ОСАГО до 400 тысяч. Остальные придется взыскивать по суду в рамках гражданского делопроизводства. И часто бывает так, что у виновников просто нет таких денег и затраты на ремонт приходится возмещать годам, получая минимальные суммы от виновника. Каско также рекомендуется оформлять новичкам, которые смогут в случае неприятностей отремонтировать свою машину.

Нужно ли оформлять ОСАГО, если есть каско?

ОСАГО — обязательный вид страхования и полис каско без него не получить. Поэтому да, полис ОСАГО должен быть у всех.

Расчет ОСАГО: стоимость и коэффициенты

C августа 2020 года в России действуют новые правила расчета стоимости полисов ОСАГО. Речь идет о так называемом коэффициенте страховщика. В списке есть такие пункты как, например, пол, профессия, марка машины и многое другое.

По заявлениям Центробанка, использование страховщиками всей доступной информации о водителях повысит точность разделения водителей с низким и высоким уровнями риска и, соответственно, позволит точнее отражать в цене полиса фактический риск. А влиять на риск могут разные факторы, в том числе нарушение правил дорожного движения или иные обстоятельства: возраст транспортного средства, его пробег, семейное положение водителя и наличие у него детей, установка на автомобиле телематических устройств и так далее.

Страховщикам также важно, сколько человек будут допущены к управлению автомобилем и есть ли у страхователя в собственности другие транспортные средства. Наличие истории страхования будет плюсом, а предоставление недостоверных сведений при заключении договора — наоборот.

Читайте также: