Комплексное автомобильное страхование кроме ответственности

Оформление договора

Рассчитайте онлайн на сайте

Оформите заявку

Оплатите удобным для Вас способом

Доставим полис с последующим осмотром ТС

Дорожно-транспортное происшествие, в результате которого причинен вред застрахованному ТС

Утрата ТС в результате кражи, грабежа, разбоя или неправомерного завладения ТС без цели хищения

Совершение или попытка совершения третьими лицами неправомерных действий в отношении ТС

Внешнее повреждение ТС в результате действий животных

Повреждение ТС, произошедшее в результате опасного и (или) неблагоприятного природного явления

Повреждение ТС, произошедшее в результате провала (просадки) грунта, дорожного покрытия или покрытия искусственного сооружения, обустроенных или приспособленных для движения и (или) для стоянки транспортных средств

Внешнее механическое воздействие на ТС постороннего предмета

Неконтролируемое горение, способное к самостоятельному распространению и причиняющее материальный ущерб

Программы страхования

Полное Каско

Для полной защиты Вашего автомобиля от следующих рисков (также подходит при покупке а/м в кредит, лизинг):

- ДТП;

- Пожар;

- Повреждение отскочившим или упавшим предметом;

- Стихийное бедствие;

- Противоправное действие;

- Действия животных;

- Провал под грунт;

- Угон.

Каско платинум*

- страхованием покрываются незначительные повреждения шин и дисков, не связанные с другими повреждениями автомобиля;

- возможность заявлять повреждения автомобиля, вызванные противоправными действиями без справок из компетентных органов;

- страхованием покрываются незначительные повреждения лакокрасочного покрытия детали (сколы).

Ремонт на СТОА официального дилера

Преимущественное направление на ремонт в дилерские центры. Особенно актуально для новых авто.

В договор страхования могут быть включены следующие дополнительные опции:

- Возможность заявлять повреждения автомобиля, вызванные противоправными действиями без справок из компетентных органов;

- Страхованием покрываются незначительные повреждения шин и дисков, не связанные с другими повреждениями автомобиля;

- Страхованием покрываются незначительные повреждения лакокрасочного покрытия детали (сколы);

- Страховое покрытие распространяется на повреждение или утрату пластиковой защиты днища или моторного отсека, арок колес;

- Возмещение затрат на приобретение оригинальной детали завода-изготовителя и стоимость работ по ее установке на негарантийный автомобиль ТС.

Ремонт на СТОА Страховщика

Направление на ремонт в авторизованные Ингосстрахом сервисные центры. Актуально для автомобилей от 3-х лет.

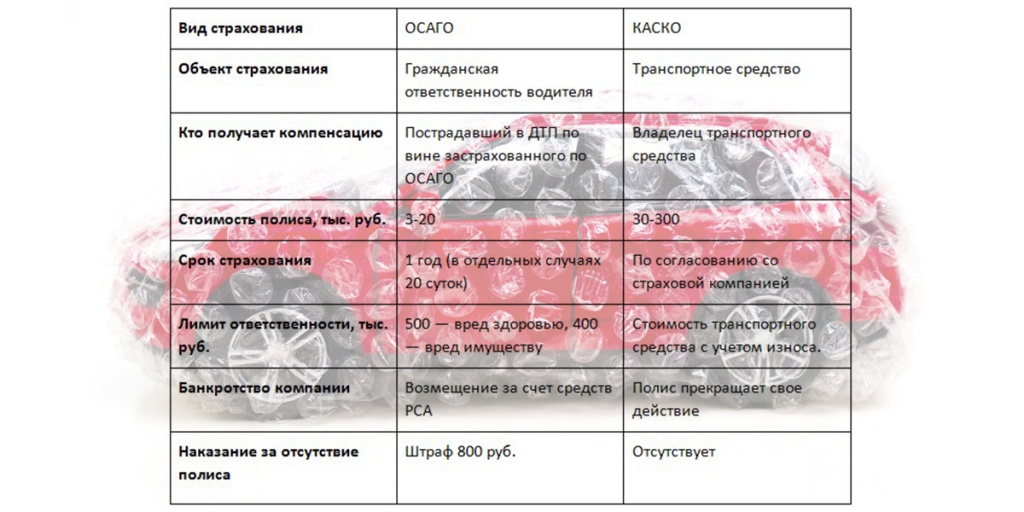

Страхование плотно вошло в нашу жизнь. Применительно к машинам существует два его вида: обязательное ОСАГО и добровольное КАСКО. Давайте разберемся что такое ОСАГО и что такое КАСКО, определим преимущества и недостатки.

ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Страховой брокер

Так обычно называют страховых агентов, представляющих интересы различных компаний. В качестве заработка он получает определенный процент от стоимости полиса. Потому цена страхового полиса при покупке у брокера не превышает ее стоимость при оформлении сделки непосредственно в офисе самой страховой компании.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

- вред причинен умышленно;

- виновник аварии был в состоянии опьянения;

- виновник ДТП не имел права на управление транспортным средством;

- водитель скрылся с места ДТП;

- водитель не включен в список допущенных лиц (при использовании полиса ОСАГО с ограниченным числом допущенных к управлению);

- страховой случай произошел при использовании транспортного средства в период, не предусмотренный договором ОСАГО;

- при оформлении документов самостоятельно страховщику не направили экземпляр бланка о ДТП;

- машину не предоставили на осмотр;

- истек срок действия диагностической карты у такси, автобусов, грузовых автомобилей, предназначенных для перевозки людей, перевозящих опасные грузы машин;

- при заключении договора человек предоставил недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии — так, например, пытаются сэкономить, указывая местом жительства регион, где ОСАГО дешевле.

Форма компенсации по ОСАГО

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Место ремонта по ОСАГО

Страховая компания заключает договоры с техническими центрами, которые должны восстанавливать машину в соответствии с расценками, оговоренными в единых справочниках. Причем сервис, на который направлена машина, должен быть расположен не далее, чем в 50 километрах от местонахождения поврежденной машины.

Банкротство компании при страховке по ОСАГО

Число страховых компаний, допущенных к деятельности в системе ОСАГО, за последние годы существенно снижено. Одни сами ушли с этого рынка, вторые лишены лицензии, третьи обанкротились. Если компания, оформлявшая полис ОСАГО, не имеет возможности выполнять свои обязательства, то полис все равно продолжает действовать. В этом случае ремонт автомобиля производится из резервных фондов Российского союза автостраховщиков.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

КАСКО

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Место ремонта по КАСКО

Страховые компании заключают договора с техническими центрами — как с официальными дилерами, так и со сторонними. При оформлении полиса ОСАГО заранее оговорено, в каких центрах станут ремонтировать машину в случае повреждения. Ремонт в центрах официальных дилеров обходится дороже, поэтому цена полиса выше.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.

Особенности программы КАСКО

Страхование автомобиля КАСКО от угона и полной гибели имеет свои особенности:

— срок страхования 1 год;

— к страхованию принимаются легковые ТС иностранного производства не старше 5 лет;

— оплата полиса единовременная;

— к управлению допущено не более 4 человек с минимальным возрастом 25 лет и минимальным стажем 5 лет;

— присутствуют ограничения по маркам и моделям ТС.

Оформите КАСКО от угона и тотала в онлайн калькуляторе

Мы рассчитали для Вас КАСКО по нескольким программам, выберите одну из них

Спасибо!

С Вами свяжется персональный менеджер

Чтобы ускорить процесс оформления полиса, вы можете приложить копии документов на транспортное средство, паспорт собственника ТС и водительские удостоверения лиц, допущенных к управлению.

Введите данные,

выберите условия,

узнайте стоимость

Отправьте заявку

и ждите звонка

менеджера

После осмотра ТС

оплатите выбранную

программу страхования

Владельцы более 300 тысяч автомобилей выбрали ЕВРОИНС своей страховой компанией в 2020 году!

лет работы на

страховом рынке РФ

выплат по ОСАГО за

9 месяцев 2020 года

выплат по КАСКО за

9 месяцев 2020 года

страховых выплат

в 2020 году (тыс.руб.)

Страховка от угона автомобиля

Страховка от полной гибели авто

Как оформить полис КАСКО от угона и полной гибели?

Идеальное сочетание страховых продуктов для защиты от непредвиденных расходов при ДТП: ОСАГО + полное каско. С таким набором можно уверенно чувствовать себя на дороге. Автогражданка (ОСАГО) защитит страхователя от ответственности перед третьими лицами, каско отремонтирует его застрахованный автомобиль, если он пострадает в ДТП.

Почему на дороге недостаточно одного ОСАГО?

Страхователю необходимо помнить, что наличие полиса ОСАГО не защищает автомобиль. Для возмещения ущерба по ДТП необходимо, чтобы страхование автогражданской ответственности было у виновника происшествия. Если у него нет ОСАГО, выплаты от страховой компании не будет: виновнику придётся оплачивать ущерб пострадавшим из собственного кармана. Часто такие ситуации заканчиваются судебными разбирательствами. До суда пострадавшим придётся потратить 15–20 тыс. руб. на следующие расходы:

-

экспертная оценка ущерба;

Почему не у всех водителей есть ОСАГО?

Огромное количество автовладельцев, особенно в крупных городах, по разным причинам не защищают свою автогражданскую ответственность. Невысокий штраф за отсутствие полиса не пугает нарушителей. Кроме того, вместе с распространением электронных полисов ОСАГО появилось немалое количество мошенников. Оформив защиту через непроверенный ресурс, можно получить фальшивку вместо подлинной страховки, не подозревая об этом. Иногда участники дорожного движения просто забывают продлить полис или откладывают эту необходимость на какой-либо срок ввиду отсутствия денежных средств.

Всегда ли хватает выплаты по ОСАГО?

Если у ответчика есть полис ОСАГО, лимитов по этому виду страхования не всегда достаточно для полного возмещения ущерба пострадавшим. Максимальная выплата за вред, причинённый жизни и здоровью третьих лиц, составляет 500 тыс. руб., за вред имуществу — 400 тыс. руб. Самая недорогая современная иномарка стоит гораздо больше. Размер ущерба зависит не только от стоимости пострадавшего автомобиля, но и от степени его повреждения. После крупной аварии на дороге максимальной выплаты по ОСАГО может не хватить на ремонт.

Во всех вышеперечисленных ситуациях поможет только каско. При его наличии после ДТП страхователь получит полное восстановление своего автомобиля или денежную выплату в случае, если транспортное средство не подлежит ремонту. Каско — комплексный продукт, который наполнен различными рисками, предусматривающими не только ДТП, но и происшествия с припаркованными автомобилями.

От чего ещё, помимо ДТП, защищает каско?

Круг рисков, предусмотренных в каско, гораздо шире перечня возможных происшествий с участием других транспортных средств. Припаркованный автомобиль может пострадать от падения дерева или опор линий электропередачи при сильном ветре. Повреждения случаются и при проезде по незакрытому люку или глубокой дорожной яме. Самые актуальные страховые события предусмотрены в полисе каско. В классическом наполнении добровольного автострахования присутствуют два основных риска: ущерб и хищение. Ущерб, помимо ДТП, включает в себя повреждение в результате следующих событий:

-

пожара или взрыва;

Кроме двух основных рисков, страховщики в покрытии часто предусматривают ряд дополнительных, на выбор. Один из самых востребованных — возникновение гражданской ответственности владельцев транспортных средств. Он создан для того, чтобы расширить возможности, которые даёт ОСАГО на случай, если страхователь станет виновником ДТП. В полисе каско можно встретить и страхование жизни и здоровья пассажиров от несчастного случая. Также есть возможность отдельным риском предусмотреть защиту дополнительного оборудования, которое не входит в штатную комплектацию транспортного средства.

Привлекательным каско делают различные дополнительные опции: техническая помощь на дороге по замене колеса или доставке топлива. Особая забота о страхователях может проявляться в предоставлении услуг эвакуатора.

Как из всего многообразия продуктов каско выбрать подходящую защиту для своего автомобиля, читайте в следующей статье.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

Дополнительной защитой для активов компании на случай выхода оборудования из строя может стать разработанная нами специальная программа страхования всех типов машин и механизмов от поломок и аварий.

Налоговые льготы

- Расходы по добровольному страхованию машин и механизмов уменьшают облагаемую базу по налогу на прибыль, так как включаются в состав прочих расходов в размере фактических затрат (ст. 263 НК РФ); Операции по страхованию не облагаются налогом на добавленную стоимость (ст. 149 НК РФ);

- Сумма страхового возмещения, полученная по договору добровольного страхования машин и механизмов, включается в состав внереализационного дохода, учитываемого при налогообложении прибыли. Одновременно в состав внереализационных расходов списывается стоимость утраченного имущества, по которому произошла выплата (письмо Минфина РФ от 29.03.2007 г. № 03-03-06/1/185).

Условия cтрахования

Мы можем застраховать любые энергетические (силовые), рабочие и другие машины с неистекшим сроком службы, находящиеся в работоспособном состоянии. Могут быть застрахованы как отдельные единицы оборудования, так и полное машинное оборудование производственного участка, цеха или завода.

Мы страхуем машины, механизмы и оборудование от поломок, вызванных такими факторами, как:

- дефекты литья и материалов;

- ошибки при проектировании, изготовлении и монтаже;

- ошибки при обслуживании, небрежность обслуживающего персонала;

- недостаток воды в котлах;

- физический взрыв;

- разрыв в результате воздействия центробежных сил;

- короткое замыкание;

- и другие причины (кроме указанных в правилах страхования исключений из страхового покрытия).

При этом страховая защита не распространяется на:

- сменные детали и инструменты (например, сверла, ножи, пилы, зубцы, резаки), ленты транспортеров, колосники и форсунки нагревательных установок, фильтры, абразивные круги, пуансоны, матрицы, узорообразующие валы, тросы, цепи, ремни и другие предметы, подверженные повышенному износу и подлежащие периодической замене;

- футеровку, обшивку или обмуровку печей, котлов и нагревательных установок;

- обшивки и покрытия, предметы и части из стекла, керамики, древесины;

- производственные материалы, сырье и горючее, катализаторы, химикаты, охлаждающие жидкости и другие расходные материалы, за исключением масла в трансформаторах;

- транспортные средства, предназначенные для перевозки людей и грузов.

Сервис

Прежде, чем заключить договор страхования, мы предлагаем проведение предстраховых экспертиз машин и оборудования, в результате которых можно получить целостное представление о специфике объекта и свойственных ему рисков, а значит разработать оптимальное решение по управлению этими рисками.

Страховая сумма

Страховая сумма устанавливается по соглашению сторон в пределах страховой стоимости машин и оборудования. При этом страховая стоимость объекта страхования становится равна новой восстановительной или действительной стоимости застрахованных машин на момент заключения договора страхования.

Тарифы и сроки

Тарифные ставки составляют 0,1–0,6% от страховой суммы.

Срок страхования определяется по соглашению сторон и, как правило, равен 1 году.

Читайте также: